O ano está encerrando e passamos por fortes turbulências, resultante do “processo de impeachment da ex-presidente Dilma Rousseff, operação Lava Jato, Brexit, eleição presidencial norte-americana e etc”. Haja emoção (risos)! O atual governo apresentou medidas polêmicas (algumas extremamente impopulares), mas acredito que está em concordância com estudos dos principais economistas brasileiros quanto a retomada do crescimento econômico. Porém, não é algo simples ou rápido. Dificilmente colheremos frutos já em 2017. Para investidores, o ano de 2016 ofereceu grandes oportunidades (seja em renda fixa ou variável) e ainda existe uma janela de oportunidades bastante interessante para o próximo.

As mudanças no cenário político e econômico geraram expectativa positiva e o índice Ibovespa encerrou o ano com alta de 39%. E, em função da elevada taxa de juros, investimentos em renda fixa também ofereceram oportunidades raríssimas. Particularmente, optei por concentrar os novos aportes em Fundos Imobiliários e Ações. A única operação que realizei, em renda fixa, foi a troca de fundo DI (no mesmo Banco).

Neste ano, algumas medidas fundamentais e impopulares foram tomadas, como o caso da PEC 241 e proposta de reforma da Previdência. O governo também apresentou um pacote de medidas econômicas, visando aumentar a produtividade, reduzir os juros para o consumidor final e diminuir a burocracia. Para aquecer a economia, o governo liberou o resgate total de contas inativas do FGTS e lançou uma proposta de reforma trabalhista, beneficiando inúmeros brasileiros diretamente. Infelizmente, o índice de desemprego continua crescente e, no curto prazo, não há sinais de reversão. Medidas importantes estão sendo tomadas, mas, provavelmente, serão perceptíveis apenas em 2018.

Os ventos estão mudando de direção, no entanto a crise ainda é uma dura realidade. A diminuição da inflação, por exemplo, se deve, em parte, pela perda do poder de consumo da população. Ou seja, ainda não há um sinal claro de recuperação. Não estou sendo pessimista ao afirmar isto, estou apenas apontando aspectos que podemos “explorar” para o próximo ano. Aliás, aproveitem a liberação do resgate total do FGTS (contas inativas) para quitar (ou negociar) suas dívidas ou aproveitem a oportunidade para investir – o calendário será liberado no mês de fevereiro.

Quanto aos investimentos…

Por esquecimento, perdi a data de renovação da assinatura do relatório de Microcaps da Empiricus. Assinei por dois anos seguidos e aprendi bastante. Porém, não estou certo de que o custo x benefício seja realmente compensador. O relatório é caro e o índice de acerto (ou eficiência) é um tanto questionável. Continuo assinando o relatório de Fundos Imobiliários e pretendo renovar por mais um ano. Em breve, compartilharei maiores detalhes sobre minha experiência com a Empiricus.

Já estou operando pela corretora Rico e em janeiro solicitarei a transferência da custódia da MyCAP também.

Recebi proventos de ABEV3, BBAS3, ITUB3, BRCR11 (0,787%), FCFL11B (0,629%), PQDP11 (0,551%), KNRI11 (0,662%), RNGO11 (0,835%), SAAG11 (0,723%), TRXL11 (1,011%), FVBI11B (0,634%), XPGA11 (1,084%), KNCR11 (0,885%), EDGA11B (0,615%) e HGRE11 (0,797%). O desempenho dos FIIs tem sido bastante estável, e o pior resultado foi do fundo PQDP11. Vale lembrar que o rendimento do fundo TRXL11 não é recorrente – o pagamento da multa devida pela empresa 2 Alianças contribuiu com o rendimento superior deste mês. O rendimento final da carteira foi reforçado com o pagamento de JCP (Juros sobre Capital Próprio) de ABEV3 e BBAS3.

Com o rendimento da própria carteira, somado ao capital que me prontifico separar para investir mensalmente, comprei mais ações ou cotas de IVVB11, ABEV3, ITSA3, BRCR11, KNRI11 e KNCR11. O menor aporte foi para o fundo KNCR11, nos demais a distribuição foi equilibrada. Aproveitei a desvalorização de ABEV3 para reforçar minha posição. Incluí à carteira algumas cotas do ETF que reflete o índice Americano S&P500 (IVVB11) – não requer mais perfil qualificado.

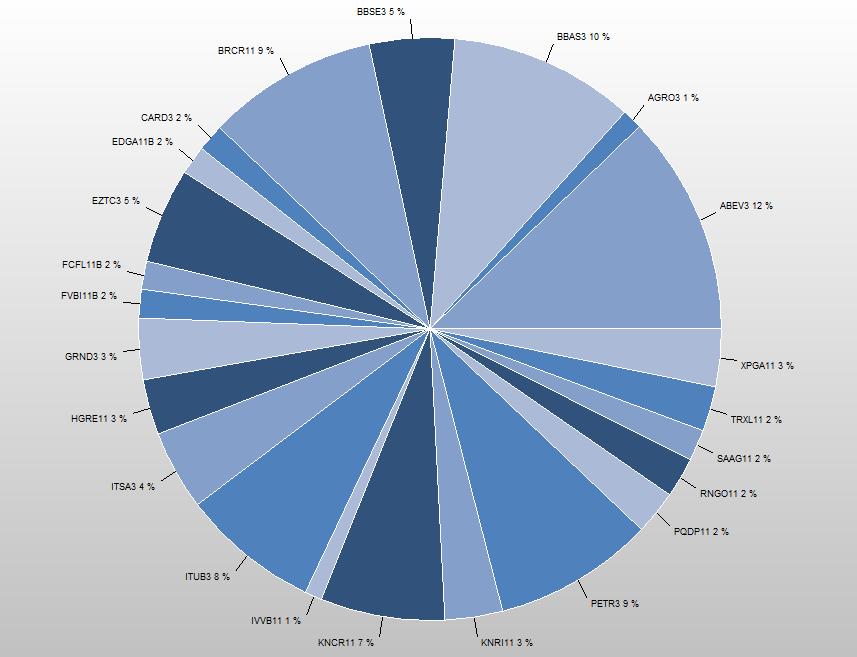

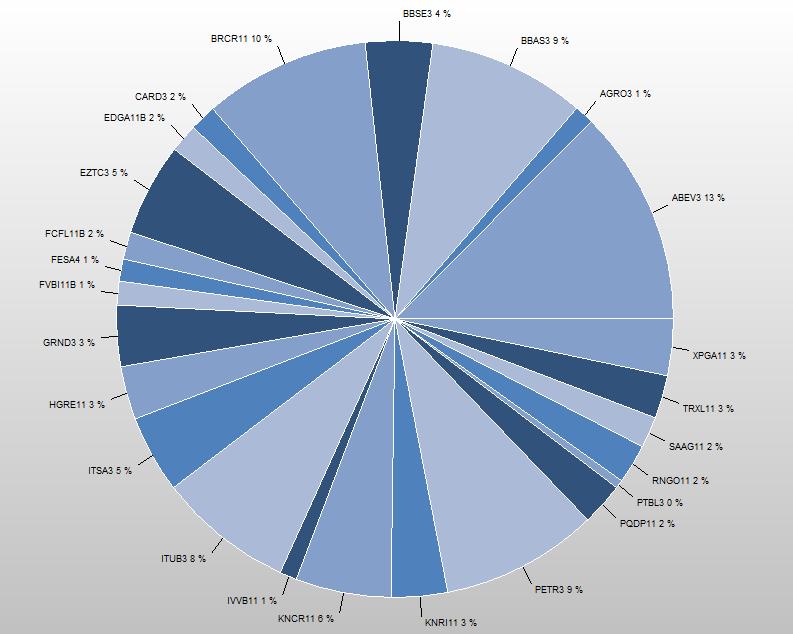

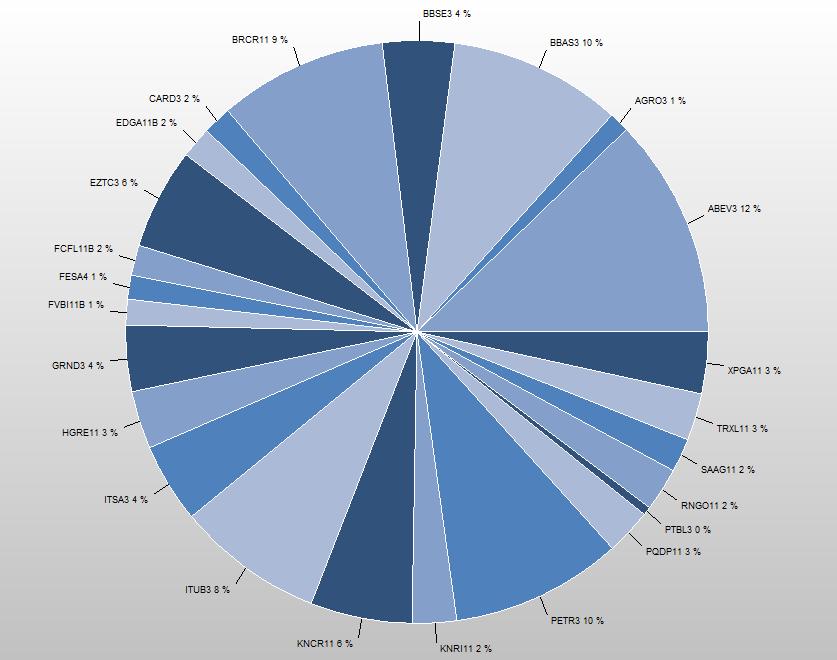

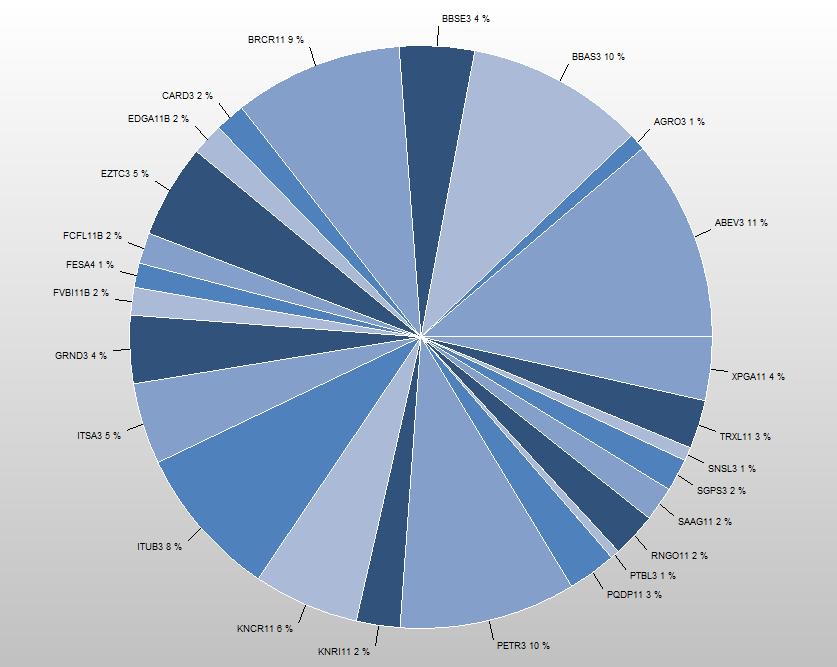

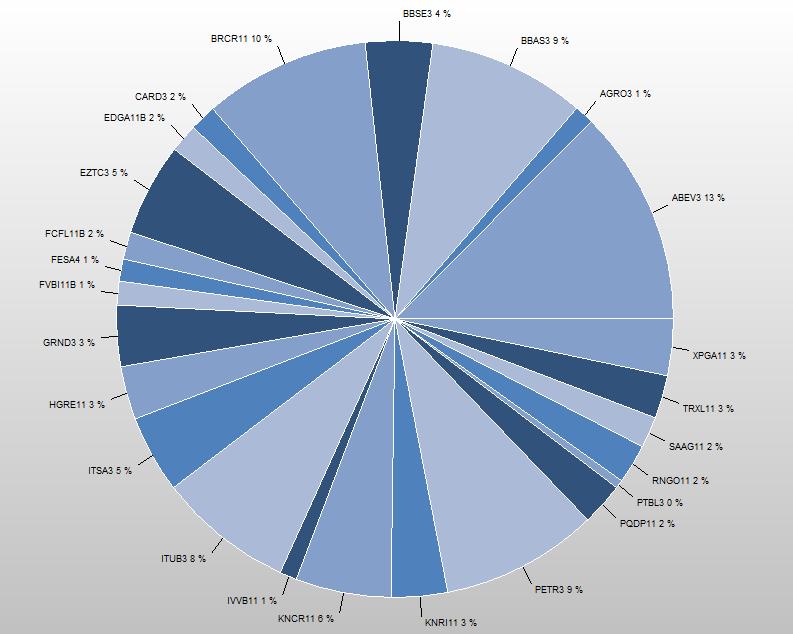

A composição atual ficou assim (gráfico do IrpfBolsa):

Para demonstrar mais detalhadamente a “evolução” da carteira, compartilharei o resultado do ganho por ativo (em relação ao preço médio):

| Papel |

Preço médio |

Preço mercado |

% |

Setor |

| ABEV3 |

18,68 |

16,45 |

-11,97 |

Consumo não Cíclico |

| AGRO3 |

12,18 |

11,2 |

-8,09 |

Financeiro e Outros |

| BBAS3 |

17,07 |

28,1 |

64,61 |

Financeiro e Outros |

| BBSE3 |

27,52 |

28,38 |

3,09 |

Financeiro e Outros |

| BRCR11 |

99,53 |

95,5 |

-4,03 |

Financeiro e Outros |

| CARD3 |

3,46 |

4,97 |

43,43 |

Bens Industriais |

| EDGA11B |

64,40 |

51,9 |

-19,42 |

Financeiro e Outros |

| EZTC3 |

13,00 |

15,8 |

21,48 |

Construção e Transporte |

| FCFL11B |

1289,91 |

1780 |

37,99 |

Financeiro e Outros |

| FESA4 |

7,00 |

7,81 |

11,51 |

Materiais Básicos |

| FVBI11B |

73,74 |

88,95 |

20,61 |

Financeiro e Outros |

| GRND3 |

17,90 |

17,75 |

-0,88 |

Consumo Cíclico |

| HGRE11 |

1282,68 |

1250 |

-2,54 |

Financeiro e Outros |

| ITSA3 |

7,89 |

8,09 |

2,44 |

Financeiro e Outros |

| ITUB3 |

25,28 |

30,99 |

22,54 |

Financeiro e Outros |

| IVVB11 |

79,87 |

76,41 |

-4,33 |

Financeiro e Outros |

| KNCR11 |

111,77 |

113,95 |

1,94 |

Financeiro e Outros |

| KNRI11 |

134,42 |

144 |

7,12 |

Financeiro e Outros |

| PETR3 |

9,35 |

17,3 |

84,83 |

Petróleo, Gás e Biocomb |

| PQDP11 |

1335,59 |

1999,99 |

49,74 |

Financeiro e Outros |

| PTBL3 |

2,61 |

2,09 |

-20,07 |

Construção e Transporte |

| RNGO11 |

75,67 |

79,99 |

5,70 |

Financeiro e Outros |

| SAAG11 |

97,78 |

118,49 |

21,16 |

Financeiro e Outros |

| TRXL11 |

67,88 |

58,49 |

-13,84 |

Financeiro e Outros |

| XPGA11 |

87,39 |

99,5 |

13,84 |

Financeiro e Outros |

Observando a tabela acima, tornam-se evidentes os benefícios da diversificação. Porém, não se engane com uma simples análise isolada do ganho em relação ao preço médio. Apesar da Grendene (GRND3) encerrar com queda de 0,88%, por exemplo, os dividendos ou JCP distribuídos pela empresa converteram o resultado em lucro (não exibido na tabela). Daí a razão do Bastter sempre repetir que, para o holder, preço de compra não importa. No longo prazo, o preço médio real tende a zero – alguns aportes serão feitos com a remuneração da própria carteira.

Desde o início do mês, a tendência de alta da Bolsa de Valores perdeu força devido ao “estresse do mercado” (expectativa gerada com a vitória de Trump, por exemplo), levando a uma forte volatilidade. Ainda assim, o IBovespa encerrou o ano com alta de 39% (melhor resultado desde 2009).

Fiquei um pouco “surpreso” com a desvalorização das ações da Ambev, mas vejo como uma excelente oportunidade para novas entradas, visto que não há fundamentos que sustentem a queda.

Conforme exposto, a carteira apresentou um excelente resultado e continua superando minha expectativa. No entanto, é preciso ter consciência que, no curto prazo, oscilações são naturais e esperadas (com movimentos de repique, por exemplo). Dentro de uma tendência de alta, os papeis não se movimentam em linha reta.

Estou apenas demonstrando o potencial de crescimento, isto não é recomendação de investimento.