Enfim, o primeiro resultado do ano. Não há como negar que 2020 foi um ano bastante agitado, desafiador e extremamente turbulento. Finalmente, já surgiram as primeiras opções de vacinação contra a Covid-19 no Brasil e, com isto, avançamos bastante no combate à pandemia. Lamento apenas pelo desgaste e desinformação que foi gerado por questões ideológicas (tanto da direita como da esquerda). Mas, posso dizer que janeiro (2021) foi um mês particularmente especial: casei e concluí a mudança de residência. Por incrível que pareça, não precisei lidar com grandes imprevistos. Sem muitas delongas, vamos aos resultados.

Segundo o El País, “o governo brasileiro já firmou parceria com a empresa AstraZeneca e a Universidade de Oxford; e ainda assegurou o acesso da população brasileira, por meio do Programa Nacional de Imunização, à vacina Coronavac, resultado de parceria entre a Sinovac e o Instituto Butantan“.

Aliás, já surgiu uma terceira opção para o Brasil. A Johnson&Johnson anunciou que disponibilizará sua vacina (com 66% eficácia contra casos moderados e graves da doença). Tudo dependerá da negociação com o Ministério da Saúde.

As notícias são positivas e agora ganhamos armas mais potentes para vencer esta batalha. As condições poderiam ter sido melhores se o governo brasileiro tivesse apresentado uma posição mais clara e eficiente para o combate da pandemia. Infelizmente, o que vimos foi justamente o inverso. Tanto é verdade que perdemos a chance de comprar 70 milhões de doses da Pfizer (com mais de 95% de eficiência) com entrega a partir de dezembro de 2020.

Enquanto inúmeros países iniciaram os tramites para vacinação no final de 2020, o Brasil preferiu focar em “medidas preventivas” (com medicamentos para reforçar o sistema imunológico) e não demonstrou esforço algum para combater fake news sobre o assunto.

É inacreditável, parte da população estava temendo mais a vacina que a própria doença. Sejamos realistas, o risco da doença é infinitamente maior do que de qualquer vacina disponível atualmente. A desinformação foi tanta que presenciamos inúmeros influenciadores digitais desafiando a doença e incentivando aglomerações – foi o caso da influenciadora Ygona Moura que faleceu pouco tempo após contrair a doença.

E se você acha que as questões ideológicas influenciaram pouco, não esqueça que no início da pandemia vimos influenciadores como o Bernardo Kuster convocando manifestações usando uma máscara escrito “foda-se“. É perigoso quando a ideologia sobrepõe a razão.

Agora, com uma variação mais agressiva da doença e com a situação caótica em Manaus, as autoridades se viram obrigadas a mudar de conduta. É com a imunização em massa que conseguiremos evitar novas mortes, processos lockdown e diminuir também o índice de desemprego, possibilitando assim uma recuperação econômica mais rápida.

Como de costume, confiram os principais números e acontecimentos que sacudiram o país e o mundo (do redator chefe da Modal):

Conforme comentei em resultados anteriores, nos últimos meses, foquei em meu casamento e mudança de residência. É evidente que surgiram gastos adicionais e, algumas vezes, não planejados inicialmente. Ainda assim, posso dizer que não precisei lidar com grandes imprevistos financeiros porque já havia me programado para lidar com diferentes condições ou surpresas.

No meio do mês, voltei a realizar algumas operações de trade e otimizei bastante o código do projeto APFTrend-Plus. Tenho alternado entre operações manuais e automatizadas. Pois é, o meu desafio continua o mesmo (risos). Minha margem de acerto está alta, mas meu manejo de risco ainda está fraco. Tenho acertado semanas seguidas, porém ainda tenho dificuldade para limitar o impacto dos poucos dias negativos (destruindo os ganhos anteriores).

De maneira geral, estou bastante satisfeito com os últimos ajustes aplicados no código do Robô. Incluí um controle de veredito (opção verdict). Além dos controles internos codificados diretamente (estratégias), incluí uma confirmação final antes de confirmar a entrada na operação.

O sistema de veredito é baseado em um contador interno que poderá ser decrementado de acordo com condições desfavoráveis (começando em 150). Se o algoritmo indicar Short e o HiLO indicar compra, o veredito será decrementado em 15. Se, no final das comparações (são várias), o veredito for inferior à 1, o Short será ignorado. O mesmo se aplica ao Long.

Para obter acesso ou acompanhar os balanços de 2020, recomendo o seguinte link:

https://financenews.com.br/?s=1t20

https://financenews.com.br/?s=2t20

https://financenews.com.br/?s=3t20

https://financenews.com.br/?s=4t20

Quanto aos investimentos e resultado da carteira…

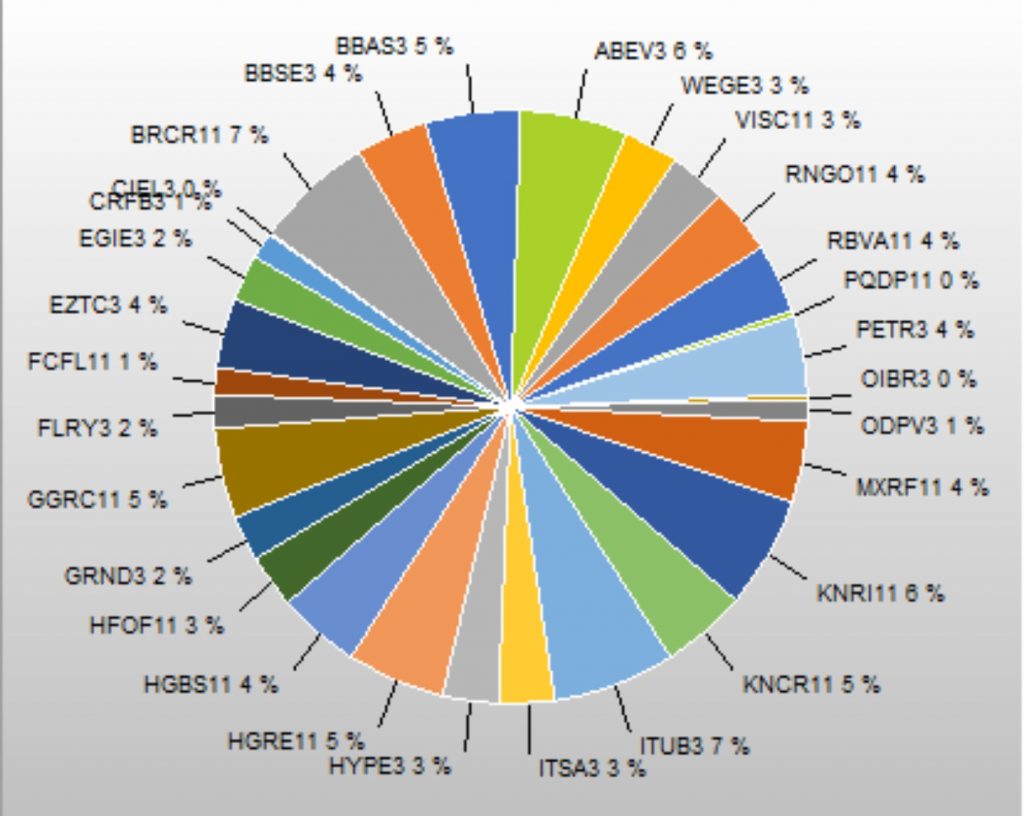

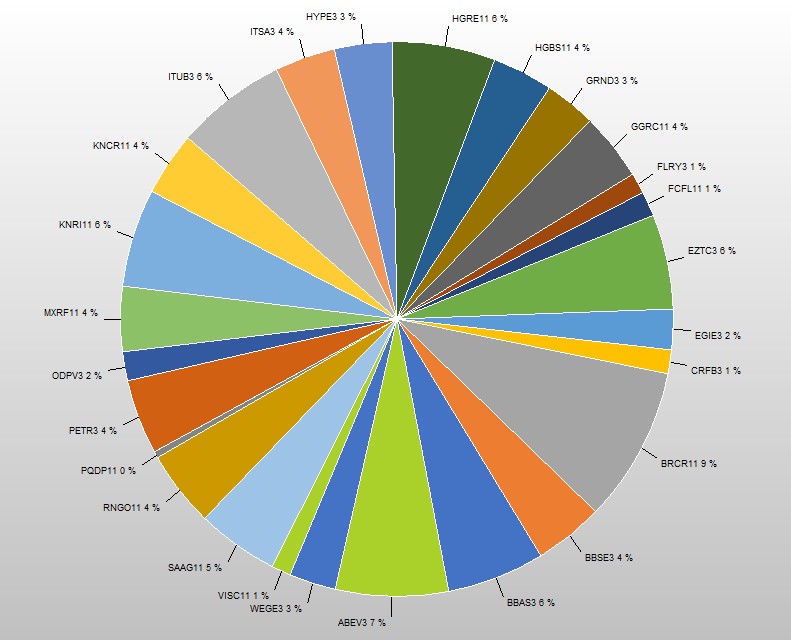

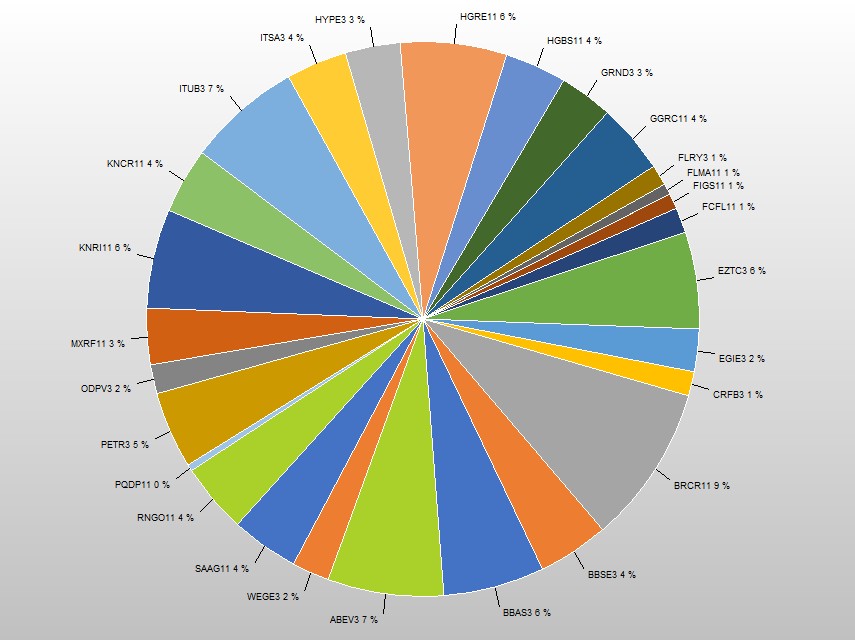

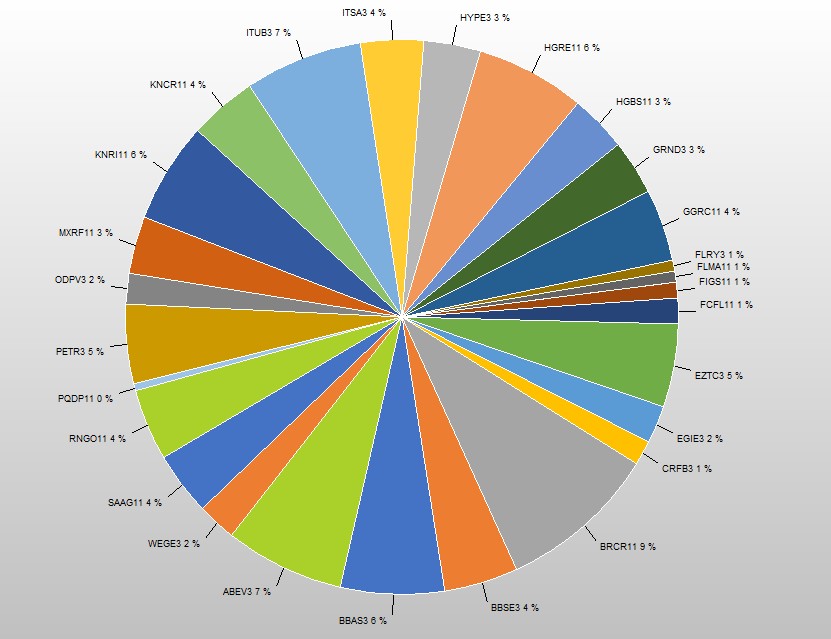

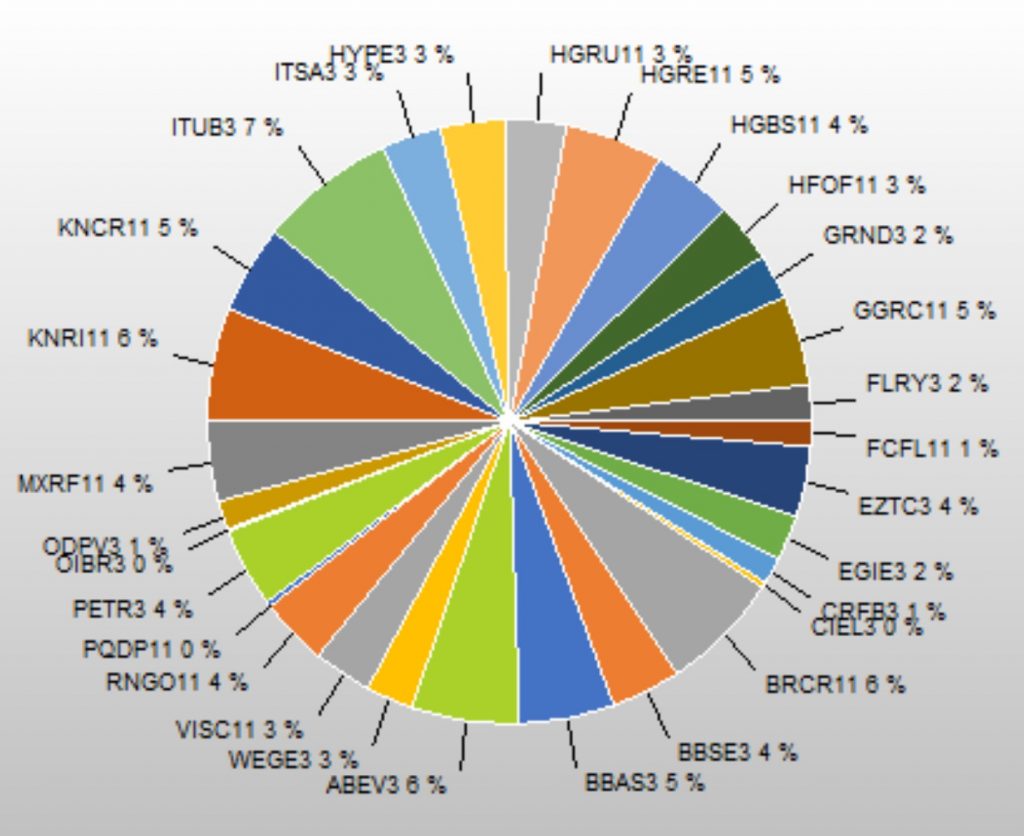

Recebi proventos de ABEV3, EGIE3, HYPE3, ITUB3, ITSA3, ODPV3, BRCR11 (0,54%), FCFL11 (0,47%), PQDP11 (0,28%), KNRI11 (0,40%), RNGO11 (0,79%), HGRU11 (0,56%), GGRC11 (0,49%), MXRF11 (0,67%), KNCR11 (0,49%), HGRE11 (0,62%), VISC11 (0,48%), HFOF11 (0,71%) e HGBS11 (0,32%). O momento continua desafiador, porém a performance da carteira continua estável e apresentou uma leve melhora. Ainda assim, prefiro manter a cautela porque entendo que os indicadores econômicos não justificam a euforia atual (que vem diminuindo). De maneira geral, o retorno financeiro final continua excelente e contou com um pequeno reforço com o pagamento de dividendos e JCP de ABEV3, EGIE3, ITUB3, ITSA3 e ODPV3 (os rendimentos mais expressivos foram de Engie, Hypera e Ambev).

Apesar da capacidade de aporte reduzida (ultimas despesas com a mudança de residência e casamento), realizei um pequeno aporte no fundo HFOF11 e realizei pequenas operações de trade no mini índice.

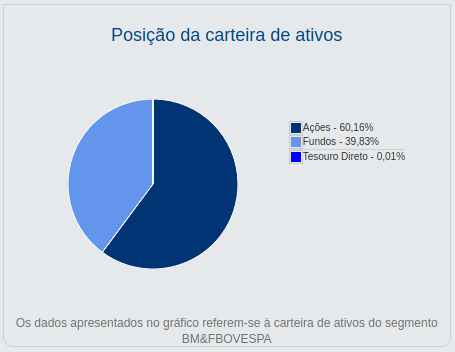

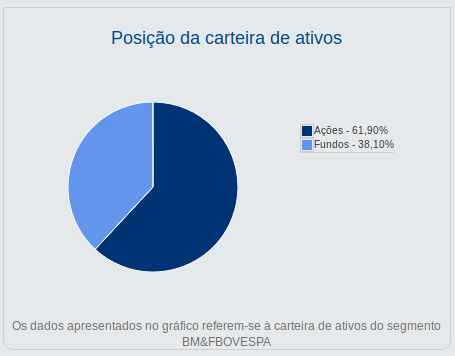

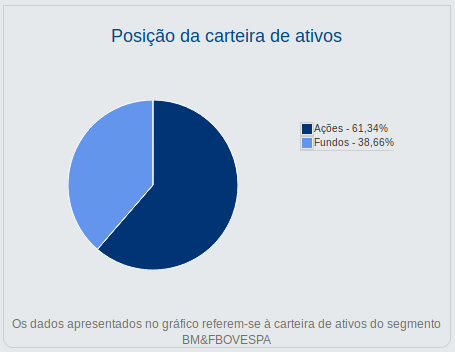

Confiram a distribuição dos ativos, segundo o portal CEI (NÃO inclui o Fundo DI):

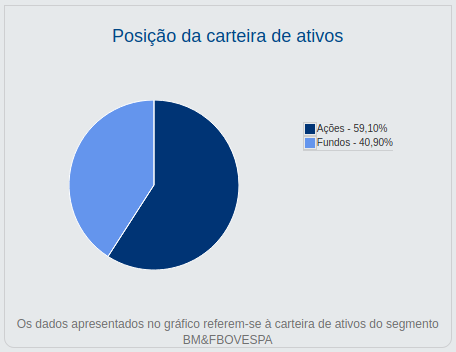

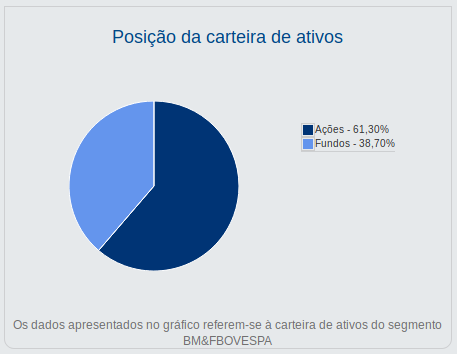

A composição atual ficou assim (gráfico do IrpfBolsa):

Quanto aos trades…

O meu desafio continua o mesmo. A minha margem de acerto foi alta, porém continuo pecando no controle de risco. O segredo não está em quanto conseguimos acertar, mas sim na capacidade de preservar o lucro obtido e minimizar as perdas seguintes (que farão parte do processo).

Resumidamente: concluí o mês com resultado operacional negativo em -R$ 2000. Por incrível que pareça, antes disto, com apenas R$ 300, consegui atingir lucro de R$ 1500 (em aproximadamente duas semanas) por duas vezes seguidas. No entanto, devolvi todo lucro e precisei repor a garantia poucos dias depois. É aí que mora a ilusão do lucro ou dinheiro fácil.

De maneira geral, apesar do momento amargo para o mercado (não se iluda com algumas semanas de otimismo), continuo bastante satisfeito com o resultado da carteira e o rendimento excelente.

“O objetivo aqui é meramente didático. Algumas estratégias (mais especulativas que comento) envolvem risco elevado, com potencial de ganho expressivo ou, em alguns casos, prejuízos imediatos. Então, estude sempre, consulte diferentes fontes de informação e tire suas próprias conclusões – a única recomendação que faço é: não façam trades na fase inicial (a tolerância aos erros será pequena)!“

Estou apenas demonstrando opções de investimentos e o potencial de crescimento, isto não é recomendação de investimento!