Como já estamos a poucos dias para entrar no mês de agosto (a partir de terça-feira) e por se tratar do último final de semana do mês, conforme prometido, vamos aos resultados…

Por aqui, o cenário político-econômico continua bastante incerto e turbulento, com o atual governo (Temer) apresentando recorde de impopularidade, condenação do ex-presidente Lula por corrupção e lavagem (no caso tríplex), definição da tarifa de energia sob bandeira vermelha para o próximo mês, aumento de tributos sobre combustíveis e o ultimo mês para saques de contas inativas do FGTS (com prorrogação para casos especiais). Felizmente, a taxa básica de juros apresentou a 7a. queda consecutiva (recuando para 9,25% ao ano) e o índice de desemprego também recuou. São bons sinais para a economia. Já no cenário internacional, a Venezuela continua chamando a atenção, respondendo contra manifestantes com extrema violência. E, para entusiastas de cripto moeda, o bitcoin gerou bastante estresse ao apresentar mudanças no projeto previstas para agosto, levando a uma volatilidade ainda maior. Financeiramente, não precisei lidar com grandes imprevistos e considero que o resultado dos investimentos continua excelente. Mas, profissionalmente, fomos surpreendidos ao receber a informação de que alguns contratos, da empresa em que trabalhamos, não seriam renovados e, por consequência, alguns cortes seriam feitos. Por sorte, para nós (funcionários), o impacto foi menor do que imaginávamos e a equipe que faço parte não foi afetada. Que mês foi este? (risos). Ufa!

Vejam como a queda da taxa de juros afeta no orçamento:

Fiquem atentos, pois o prazo para o saque de contas inativas do FGTS termina na próxima segunda-feira. Questionar se o governo está fazendo bondade ou não, não vem ao caso. O fato é que esta é uma oportunidade rara. Não abram mão. Vale lembrar que a prorrogação do prazo será válida apenas para casos especiais.

Confiram a reportagem do Jornal Nacional sobre o prazo final para os saques:

Não precisei lidar com grandes imprevistos, mas dei um apoio financeiro para minha namorada fazer a revisão do carro, já prevendo arrumar o ar condicionado do veículo. A minha sorte foi poder contar com uma renda extra de alguns serviços que prestei. Pois é, pequenos luxos podem custar caro – só o serviço de ar condicionado ficou em R$ 200,00.

Neste mês, concluí a transferência de custódia da corretora Rico para a Modalmais. Porém, antes de enviar o formulário STVM, fiz contato com a Rico para confirmar os procedimentos. Basicamente, o processo é o mesmo seja qual for a corretora. A diferença, desta vez, seria a possibilidade de reconhecer firma apenas na primeira folha. No meu caso, que são quatro folhas, preferi não arriscar e reconheci firma em todas. Desde o recebimento do documento (por SEDEX com AR) até a conclusão da transferência, demorou aproximadamente uma semana.

Antes de transferir a custódia, encerrei minha posição em AGRO3 e acabei fazendo uma pequena confusão para negociar a venda da parte fracionária. Acabei cancelando uma ordem e refazendo outra. Em seguida, no mesmo dia, comprei uma cota de HGRE11. O custo operacional desta “brincadeira” ficou em R$ 59,10. Depois deste episódio, tive a certeza de que não compensava mais operar pela Rico, mesmo após a corretora anunciar isenção da taxa de custódia. Piada… É muito fácil isentar a taxa de custódia praticando um custo operacional estratosférico.

Já as operações com opções, que comentei no mês passado, foram feitas na corretora Modalmais.

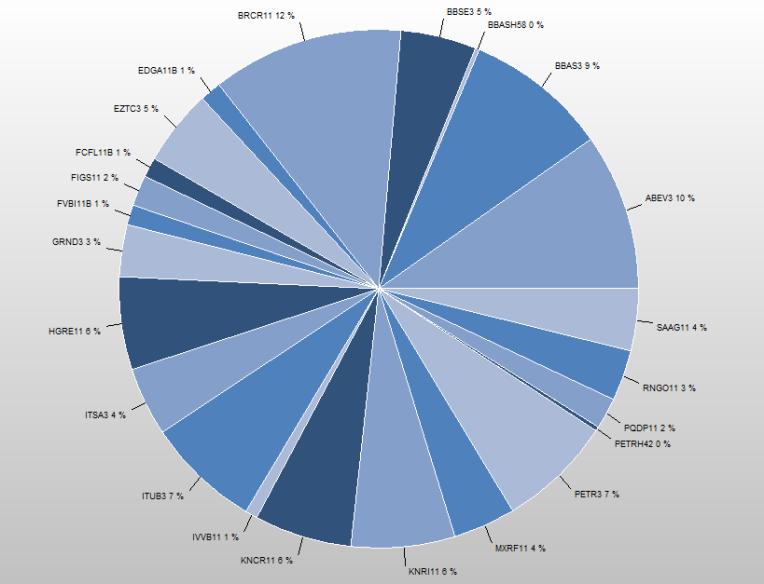

Como fiz o lançamento das opções de compra do Banco do Brasil e Petrobras no programa IRPFBolsa, o gráfico gerado exibirá a posição dos ativos na composição da carteira. Sendo assim, adiantarei alguns detalhes da operação.

Não procuro identificar assimetrias no mercado, mas, na minha opinião, surgiu uma com o Banco do Brasil. Por se tratar de um ativo de meu interesse, decidi montar uma “estratégia simples” que permitisse explorar parte desta volatilidade e ainda buscar “alternativas de médio prazo” para reforçar a posição. Expliquei as razões no resultado do mês anterior. As opções que escolhi foram: BBASH58 e PETRH42. Percebam que o vencimento está próximo (agosto) – o risco de novos posicionamentos é maior.

Após uma valorização superior a 100%, vendi metade das opções BBASH58. O meu objetivo, desde o início, é exercer metade das opções e, ao mesmo tempo, especular a volatilidade do período. Parte do meu objetivo foi concluído. Agora estou em uma condição muito mais confortável e não precisei gerar DARF porque pude abater o lucro de prejuízos passados – tudo calculado automaticamente pelo IRPFBolsa. Em relação a PETRH42, mantenho a posição inalterada. Vale ressaltar que assumi um risco controlado e já estou posicionado há mais de um mês. Não é algo que costumo fazer e NÃO ENCARE COMO RECOMENDAÇÃO (NÃO É)!

Quanto aos investimentos…

Recebi proventos de ABEV3, ITUB3, ITSA3, BRCR11 (0,422%), FCFL11 (0,565%), PQDP11 (0,555%), KNRI11 (0,616%), RNGO11 (0,604%), SAAG11 (0,674%), FVBI11 (0,403%), MXRF11(0,741%), KNCR11 (0,680%), EDGA11 (0,219%), HGRE11 (0,648%) e FIGS11 (1,091%). O rendimento dos FIIs deixou um pouco a desejar. Nada que justifique rever a distribuição da carteira. O maior impacto se deu pela baixa performance de grandes fundos como BRCR11 e MXRF11. O resultado do fundo BRCR11 tem sido prejudicado em função do aumento da taxa de vacância, influenciando, inclusive, no preço da cota. Por se tratar de um excelente fundo, não vejo motivo para alarde. Infelizmente, não podemos dizer o mesmo do fundo MXRF11 – sofreu com a redução do IGP-M e prejuízo com a venda de todas as cotas do fundo SDI Logística Rio (por entender que o dividend yield não apresentava atratividade), por exemplo. O fundo EDGA11 continua apresentando o pior resultado. Ainda assim, o rendimento mensal da carteira foi bom, reforçado com o pagamento de dividendos e JCP de ABEV3, ITUB3 e ITSA3.

Com o rendimento da própria carteira, somado ao capital que me prontifico separar para investir mensalmente, comprei mais ações ou cotas de BBSE3, KNRI11, BRCR11 e MXRF11. O aporte mais expressivo foi para o fundo KNRI11 e o menor para MXRF11. Nos demais, a distribuição foi equilibrada.

“Conforme exposto anteriormente, visando reduzir o risco da operação com as opções (CALLs), vendi metade das opções BBASH58 (com lucro). Mas, ainda estou avaliando como proceder com PETRH42. No próximo mês, revelarei o desfecho final (risos)“.

“Continuo avaliando o desempenho do fundo Macro Multimercado LP. Fiz um pequeno aporte durante a semana, porém manterei baixa prioridade para novos aportes. A volatilidade permanece alta e, comparando com os demais ativos, ainda não estou certo de que a relação risco x retorno seja realmente recompensadora!”

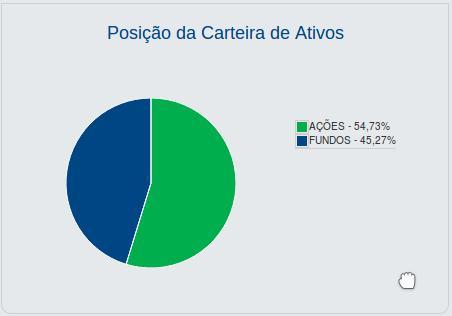

Confiram a distribuição dos ativos, segundo o portal CEI (NÃO inclui o Fundo DI ou Multimercado):

A composição atual ficou assim (gráfico do IrpfBolsa):

“Vale lembrar que o gráfico acima representa uma distribuição baseada no custo de aquisição, não no valor de mercado“.

Diante de tantas incertezas, não faz muito sentido dissertar sobre a trajetória do mercado. Se, em “situações comuns”, a previsibilidade é relativamente limitada, quem dirá nas atuais circunstâncias. Continuo satisfeito com a composição da carteira e a performance final continua excelente. Estou um pouco apreensivo com os fundos imobiliários EDGA11 e MXRF11. Mas, ainda é cedo para tirar conclusões sobre o MXRF11. Vale ressaltar que é importante ter consciência que, no curto prazo, oscilações são naturais e esperadas (com movimentos de repique, por exemplo).

Estou apenas demonstrando o potencial de crescimento, isto não é recomendação de investimento.