Até que enfim chegou 2021. Apesar do atraso na publicação (novas prioridades – mudança de endereço e casamento), gostaria de começar desejando a todos um Feliz Ano Novo. O ano de 2020 ficou para trás e passamos por fortes turbulências que serão lembradas para sempre: “de crises político-econômica (com proporções mundiais) à pandemia do Covid-19“. O ano não foi fácil, mas fomos vencedores e é vida que segue. Sem muitas delongas, vamos aos resultados.

Pois é, passamos por um ano repleto de desafios, conquistas e também de muitas perdas irreparáveis. O impacto causado pela pandemia e os conflitos ideológicos serão lembrados para sempre. Felizmente, pude lidar com tudo isto de uma forma mais leve porque Deus colocou uma mulher muito especial em minha vida pouco tempo antes da tempestade que estava por vir!

Quase duas décadas depois, nos reencontramos e percebemos que as afinidades não só se mantiveram, elas aumentaram. Passamos por este período de turbulência juntos e decidimos nos casar no início de janeiro de 2021.

Como as prioridades mudaram, no final de novembro de 2020, decidi que não faria novos aportes e nem operações especulativas (trades). Temporariamente, direcionei todos os recursos para a mudança de endereço, acessórios para a nova casa e preparativos para o casamento.

“É claro que, em função dos riscos de contaminação por Covid-19, não fizemos festa, optamos por um jantar entre família para aproximadamente 15 pessoas.“

Nas próximas linhas, demonstrarei como foi a performance da carteira durante o ano de 2020, minhas expectativas e as movimentações mais relevantes.

Como de costume, confiram os principais números e acontecimentos que sacudiram o país e o mundo (do redator chefe da Modal):

Falando diretamente sobre investimentos ou especulação…

Já demonstrei inúmeras vezes que não sou um grande entusiasta das criptomoedas (apesar de estar repensando), entretanto não podemos ignorar que a valorização das criptos superou qualquer outro ativo do mercado tradicional. Hoje, dia 9 de janeiro, um bitcoin equivale a R$ 223.900,00. O que mais impressiona é saber que a cotação, ao longo de 2020, atingiu mínimas inferiores a R$ 30.000. Trata-se da flutuação mais agressiva que pudemos presenciar durante o intervalo de 1 ano. Nada superou – nem dólar, prata ou ouro.

Durante o ano, tive uma pequena exposição ao mercado de criptoativos através da corretora BitMex (oferece uma plataforma de negociação que permite negociar contratos futuros de criptoativos). Nunca comentei sobre assunto porque foi um experimento mais arrojado que fiz com um amigo (sócio em alguns projetos).

Em relação a posição na BitMex, cheguei a realizar pequenos trades para me familiarizar com a plataforma. Porém, no final do ano, depois da forte valorização dos criptoativos, optei por encerrar a posição e realizar lucro. O lucro que obtive destinei para carteira de renda variável de minha esposa – não dava para desperdiçar essa chance.

“Como a flutuação dos criptoativos tem sido a mais agressiva atualmente e estamos presenciando máximas históricas, decidi que não farei mais nenhum experimento neste mercado enquanto a cotação do BTC estiver acima de R$ 150.000.“

O índice IBov também surpreendeu positivamente (e muito)…

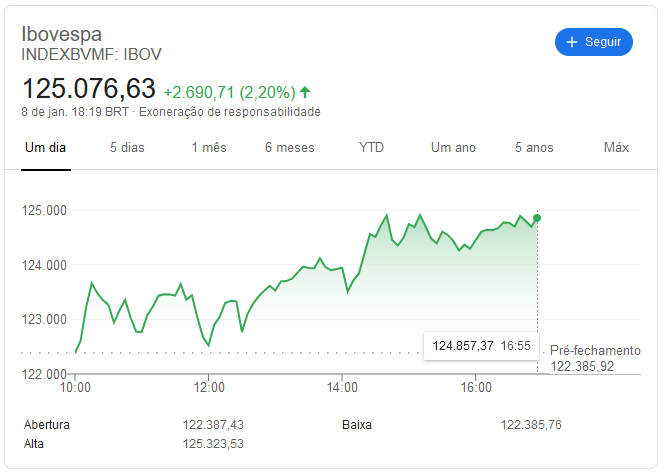

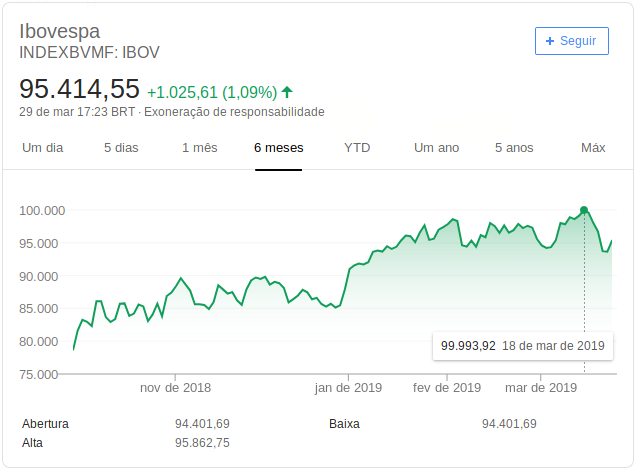

No resultado de dezembro de 2019, incluí uma imagem demonstrando que o índice Ibov encerrou aquele ano em 115.645,34 pontos. Pois é, mesmo com as turbulências da pandemia (até hoje), o Ibov agora está em 125.076,63.

“Cuidado, pois isto não significa, necessariamente, que superamos patamares do ano passado, mas sim a confirmação de um novo momento de forte euforia.“

“Em momentos extremamente eufóricos (em qualquer mercado), mantenha cautela e siga com a estratégia de aportes regulares, procurando aplicar a melhor distribuição possível. Se bem definido, apesar do risco envolvido, o rebalanceamento de carteira pode ser uma opção interessante – caso não se sinta confortável, não faça. E não esqueça que os aportes em maior volume são melhor aproveitados em momentos de pânico, não o inverso. Ninguém fica feliz com a abertura de posições relevantes próximo de uma forte realização de lucros. Então, não se deixe levar pelo entusiasmo do clima eufórico. Resumindo: Não se deixar levar pela emoção!“

Durante o ano passado, a economia foi castigada e os mercados reagiram com agressividade porque “o mundo estava parando“. Acredito que parte da euforia atual reflete a expectativa de recuperação econômica depois da confirmação da eficiência das vacinas contra a Covid-19, evitando assim novos lockdown.

Inúmeros países já iniciaram o processo de vacinação. Infelizmente, por aqui, ainda prevalecem as questões ideológicas e interesses políticos (desde o início foi assim). Diante de um conflito ideológico tão forte (seja de direita ou esquerda), o que mais se observa são fake news antivacina ou tentativas de diminuir o impacto e riscos da pandemia.

Seja como for, avaliar a situação econômica do país e fazer projeções é um grande desafio…

Por um lado, estima-se que a dívida pública brasileira supere 100% do PIB (Produto Interno Bruto) nos próximos meses, principalmente depois dos gastos emergenciais (inevitáveis) durante a pandemia – não se iluda com comparações de economias extremamente desenvolvidas. A CONTA vai chegar e o peso para o Brasil tende ser maior!

Por outro lado, o país mostrou números favoráveis referente ao 4T20. Segundo o IBGE (PIM-PF), a indústria cresceu 1,1% em outubro/20, em relação ao mês anterior com ajuste sazonal. Destaca-se que esta é a 6ª alta seguida, com expansão da transformação (1,2%). Por categoria de uso, destaque para a alta de 7,0% nos bens de capital, que, após o crescimento de 45% no 3T20, com os dados de outubro, o carregamento estatístico indica elevação de cerca de 15% para o último trimestre do ano. Com isso, a produção industrial já superou em 2,3% o nível de produção do período pré-pandemia.

Para obter acesso ou acompanhar os balanços de 2020, recomendo o seguinte link:

https://financenews.com.br/?s=1t20

https://financenews.com.br/?s=2t20

https://financenews.com.br/?s=3t20

https://financenews.com.br/?s=4t20

Quanto aos investimentos e resultado da carteira…

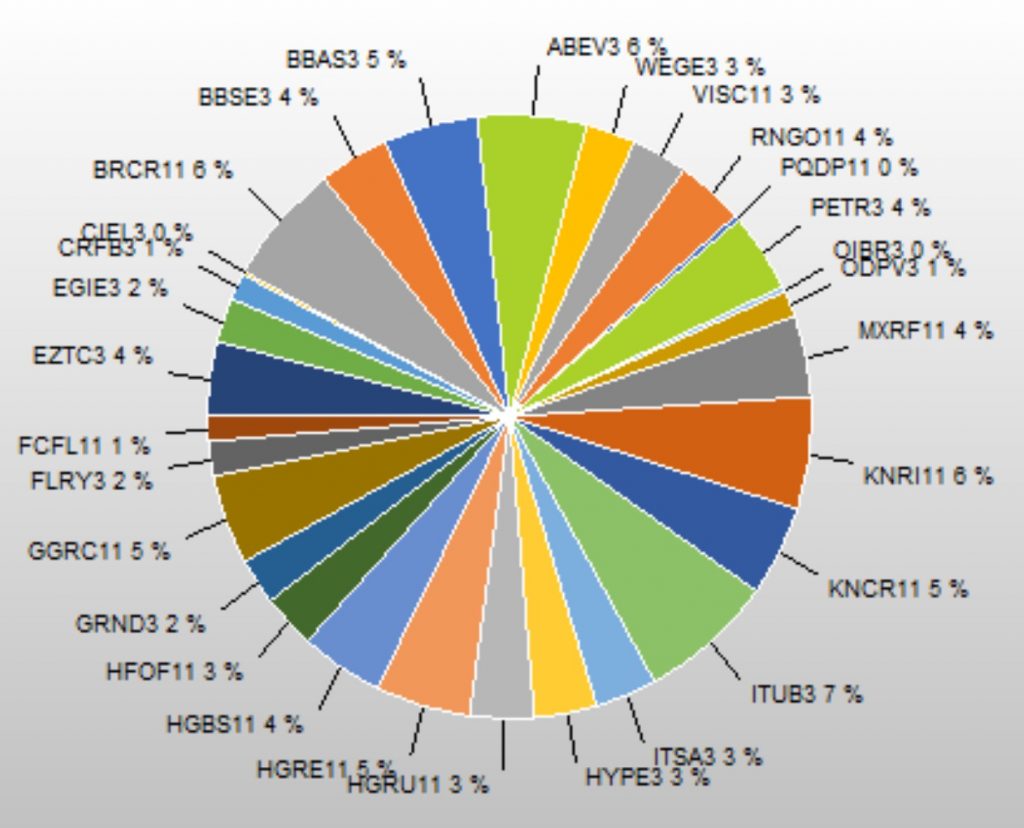

Recebi proventos de ABEV3, BBAS3, ITUB3, PETR3, ODPV3, BRCR11 (0,57%), FCFL11 (0,46%), PQDP11 (0,27%), KNRI11 (0,41%), RNGO11 (0,59%), HGRU11 (0,53%), GGRC11 (0,55%), MXRF11 (0,57%), KNCR11 (0,34%), HGRE11 (0,43%), VISC11 (0,39%), HFOF11 (0,53%) e HGBS11 (0,29%). Diante do clima eufórico, o desempenho da carteira apresentou uma leve melhora, mantendo a performance estável. Conforme esperado, com a possibilidade de novas contenções cada vez mais distante, a performance dos FIIs de Shopping vem apresentando melhora gradativa. De maneira geral, o retorno financeiro final continua excelente e contou com um pequeno reforço com o pagamento de dividendos e JCP de ABEV3, BBAS3, ITUB3, PETR3 e ODPV3 (os rendimentos mais expressivos foram de Ambev e Petrobras – presentão de Ano Novo).

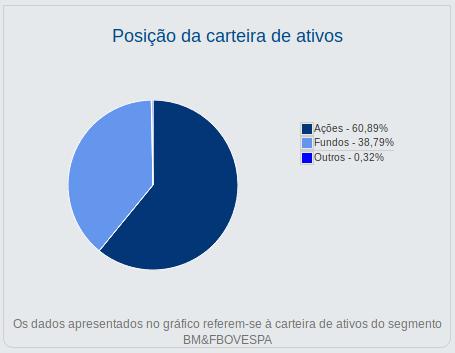

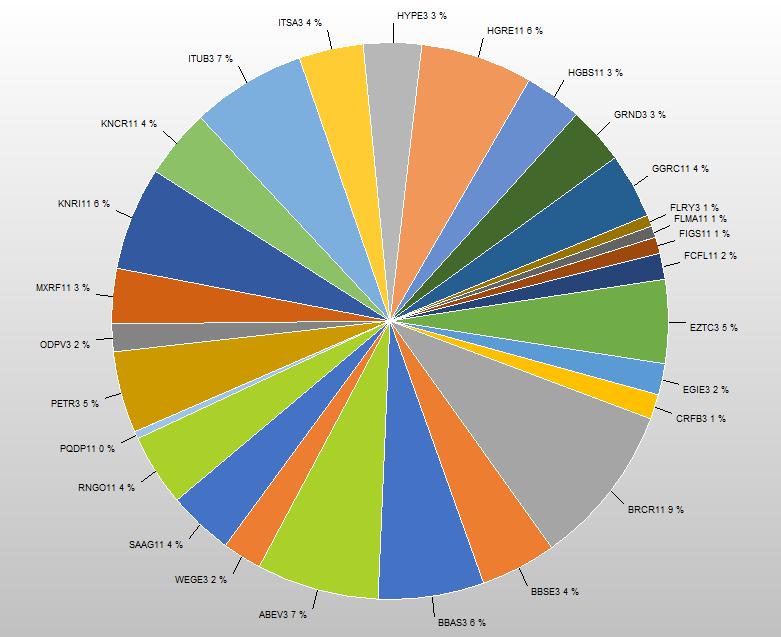

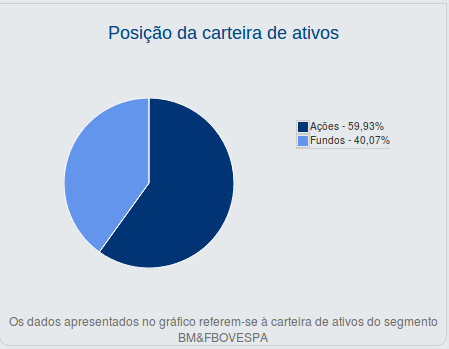

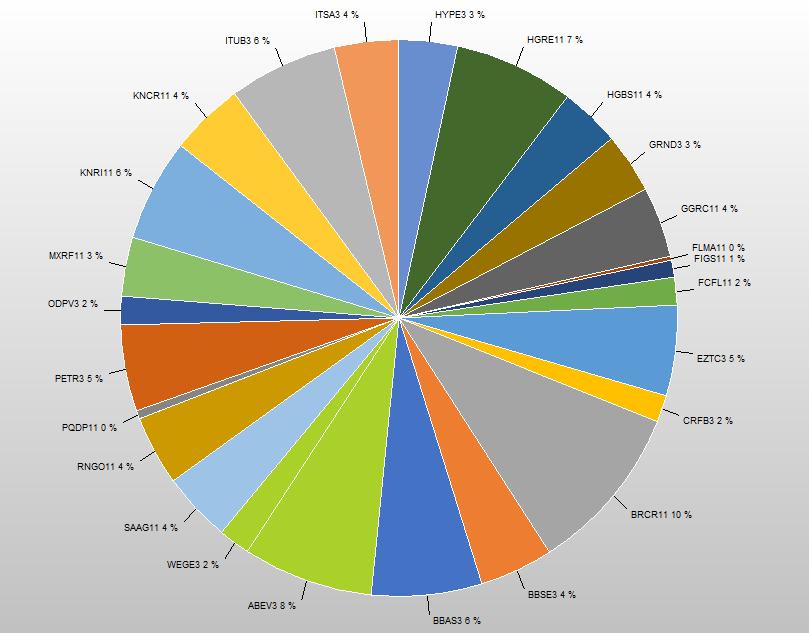

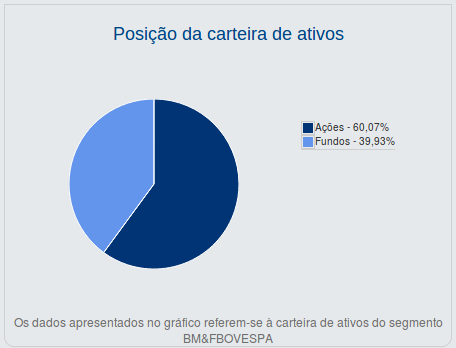

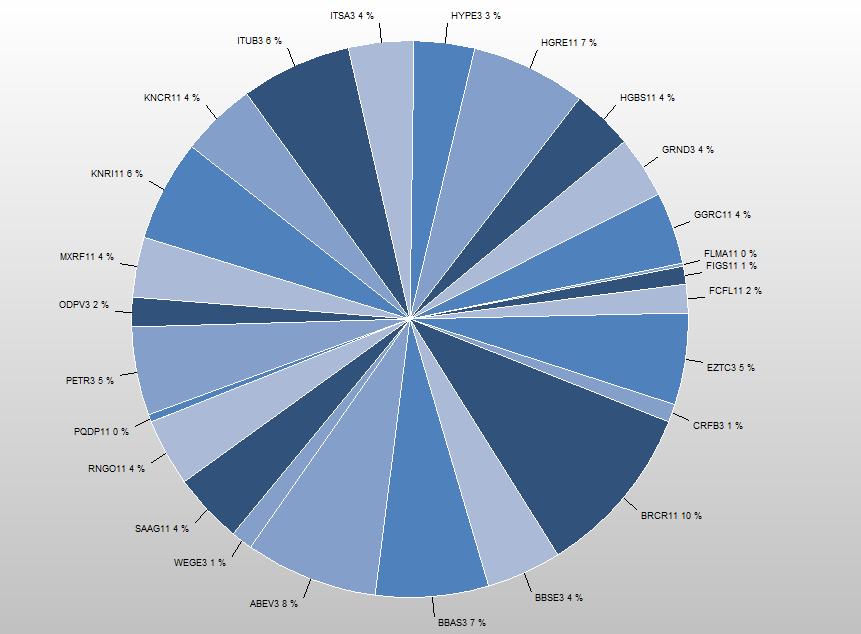

Confiram a distribuição dos ativos, segundo o portal CEI (NÃO inclui o Fundo DI):

A composição atual ficou assim (gráfico do IrpfBolsa):

“Vale lembrar que o gráfico acima representa uma distribuição baseada no custo de aquisição, não no valor de mercado“

Para demonstrar mais detalhadamente a “evolução” da carteira (pela valorização), compartilharei o resultado do ganho por ativo (em relação ao preço médio):

| Papel | P. médio | P. mercado | % | Setor |

|---|---|---|---|---|

| ABEV3 | 17,00 | 16,53 | -2,77 | Consumo nâo Cíclico |

| BBAS3 | 20.83 | 39,79 | 91,07 | Financeiro |

| BBSE3 | 27.01 | 29,89 | 10,60 | Financeiro |

| BRCR11 | 99.54 | 91.80 | -7,77 | Financeiro e Outros |

| CRFB3 | 17.45 | 19.50 | 11,75 | Consumo não Cíclico |

| EGIE3 | 40.51 | 44.26 | 9,25 | Utilidade Publica |

| EZTC3 | 15.59 | 40.44 | 159,43 | Consumo Cíclico |

| FCFL11 | 90,28 | 117.70 | 30.38 | Financeiro e Outros |

| FLRY3 | 21.84 | 27,39 | 25,42 | Saúde |

| GGRC11 | 123.95 | 139,89 | 12,86 | Financeiro e Outros |

| GRND3 | 7.04 | 8,34 | 18,39 | Consumo Cíclico |

| HGBS11 | 218.44 | 215,93 | -1,15 | Financeiro e Outros |

| HGRE11 | 141.88 | 150,15 | 5,83 | Financeiro e Outros |

| HYPE3 | 33.57 | 35.31 | 5,18 | Saúde |

| ITSA3 | 9.29 | 12,50 | 34,62 | Financeiro |

| ITUB3 | 21.29 | 28,99 | 36,19 | Financeiro |

| KNCR11 | 102,70 | 88,64 | -13,69 | Financeiro e Outros |

| KNRI11 | 149.01 | 159,55 | 7,07 | Financeiro e Outros |

| MXRF11 | 10.31 | 10,46 | 1.45 | Financeiro e Outros |

| ODPV3 | 13.93 | 14,58 | 4,63 | Saúde |

| OIBR3 | 0.82 | 2,43 | 196,44 | Comunicações |

| PETR3 | 10,64 | 31,59 | 196,84 | Petroleo, Gás e Biocombustíveis |

| PQDP11 | 1334.22 | 2990 | 124,10 | Financeiro e Outros |

| RNGO11 | 84,23 | 71,94 | -14,59 | Financeiro e Outros |

| SAAG11 | 121.39 | 0 | 0 | Financeiro e Outros |

| VISC11 | 117.29 | 117.02 | -0.23 | Financeiro e Outros |

| WEGE3 | 21,29 | 89,79 | 321,74 | Bens Industriais |

Alterações da carteira:

– Posições abertas: HFOF11, HGRU11 e CIEL3

– Posições encerradas: SAAG11

“Conforme exposto no Resultado de Outubro, por diferentes razões, decidi encerrar a posição no fundo SAAG11 poucos meses depois da fusão com RBVA11. Logo em seguida, aproveitei o momento para abrir posição no fundo HGRU11 e também para revisar a distribuição de carteira (rebalanceamento).“

“A posição em CIEL3 tem caráter especulativo (médio risco) e não realizei novos aportes após a abertura de posição.“

De qualquer forma, não se prendam demais aos preços como métrica principal. Percebam que a apuração não é tão simples quanto parece…

No decorrer de 2020, com a pandemia, o índice Ibov apresentou uma queda muito expressiva e a performance da carteira despencou rapidamente. Se não me engano, passamos por 6 Circuit Break no mesmo mês. Cada Circuit Break que surgia parecia representar um novo apocalipse e aproveitei para reforçar as posições! Logo, o preço médio da carteira aumentou um pouco. E, se analisarmos o preço de mercado atual, mesmo aos 125.000 pts, a maioria dos ativos ainda não retornou aos patamares de DEZ 2019.

Nos últimos dois anos, inúmeros ativos, como BBAS3 e EZTC3 (por exemplo), estão distantes de suas máximas históricas. Ainda assim, o momento pede cautela – com a expectativa de recuperação econômica, o mercado vem se movimentando com forte euforia, mas ainda não sabemos quais serão as consequências reais que a pandemia impôs para as economias mundiais.

No momento, não tenho realizado operações especulativas.

Durante o mês de novembro (2020), dezembro (2020) e janeiro (2021) realizei revisões e melhorias no indicador APFTrend. Minhas férias estão terminando e pretendo focar nas operações de trade automatizadas. Em breve, trarei novidades sobre o Robô.

Até então, no decorrer de aproximadamente dois anos, só posso dizer que a busca da consistência operacional no day trade tem custado caro. A minha tranquilidade só não foi abalada porque minha posição como holder oferece o suporte que preciso para insistir no processo sem sofrer quaisquer perdas patrimoniais reais ou relevantes. Apenas comprometi uma parte da minha capacidade de aporte. Para quem está começando ou tem pouca experiência, não recomendo.

Para finalizar…

Há algum tempo, comentei sobre a evolução gradativa da receita ($$$) de minha conta no Google AdSense. Infelizmente, “desandou”. Desde que a empresa fez alterações no algoritmo e aplicou mudanças internas, minha receita despencou. Preciso separar um tempo para entender o que aconteceu e qual pendência preciso resolver.

Desejo que 2021 seja um ano mais leve, próspero e repleto de felicidades, realizações e muita saúde para todos.

“O objetivo aqui é meramente didático. Algumas estratégias (mais especulativas que comento) envolvem risco elevado, com potencial de ganho expressivo ou, em alguns casos, prejuízos imediatos. Então, estude sempre, consulte diferentes fontes de informação e tire suas próprias conclusões – a única recomendação que faço é: não façam trades na fase inicial (a tolerância aos erros será pequena)!“

Estou apenas demonstrando opções de investimentos e o potencial de crescimento, isto não é recomendação de investimento!