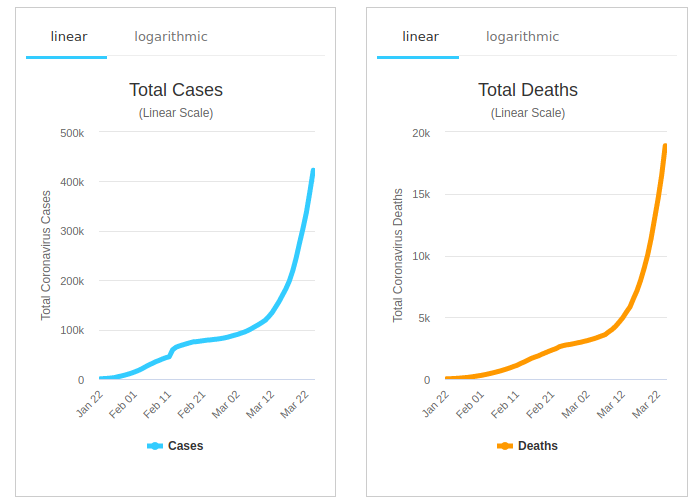

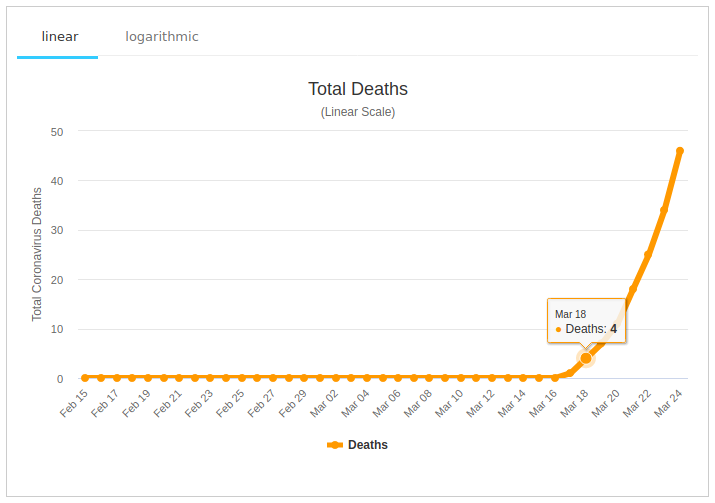

Desde o início do ano o país vem apresentando um cenário político-econômico bastante instável e difícil de analisar. O surgimento do vírus COVID-19 sacudiu o mundo e está levando à uma crise econômica sem precedentes. Como se não bastasse, o cenário interno do Brasil está se tornando extremamento perigoso.

Durantes as eleições de 2018, também manifestei apoio ao atual presidente, não havia outra maneira. Diante das opções apresentadas, não me arrependo. Não era o candidato de minha preferência, mas era a única opção que enxergávamos para mudar o rumo do país. A renovação política também engrandece e fortifica a democracia.

O otimismo era enorme. Estávamos conferindo uma equipe técnica de peso – parecia que as coisas seriam diferentes (existia uma luz no fim do túnel). Infelizmente, o comportamento explosivo e impulsivo do atual presidente levou a grandes mudanças em sua equipe e alianças. Após um ano de governo, a equipe já não é mais a mesma e é difícil enxergar resquícios do que vimos anteriormente.

Sendo assim, as expectativas futuras precisam ser revistas…

A situação tomou proporções inimagináveis inicialmente, com a quebra da aliança política que o governo contava no congresso, “levando” o presidente abandonar o PSL – ou seja, governando sem partido ou alianças essenciais para aprovar as propostas do governo. Não é à toa que, atualmente, o governo se viu obrigado em criar novas alianças com o centrão. Foi o que restou.

Na minha opinião pessoal, o governo Bolsonaro não soube negociar os interesses políticos e, sempre que contrariado, optou pela ruptura. Perdeu apoio entre influenciadores digitais, fritou membros e ministros do próprio governo. Em pleno momento de pandemia, o governo perdeu dois ministros de grande influência (Mandetta e Sérgio Moro) e posição estratégica. A saída de Sérgio Moro (Ministério da Justiça) poderia ser evitada, mas foi um conflito que o presidente não se importou em evitar.

“Ambos estão brigando para defender quem tem razão, mas a verdade é que quem tem o poder para manter ou derrubar é o presidente. Novamente, o governo optou pela ruptura. Atenham-se aos fatos, pois frases ditas no ar não tem significado ou relevância alguma.“

Aliás, dentre várias razões, uma das justificativas alegadas pelo presidente para o descontentamento com Ministro da Justiça foi a falta de resposta para o atentado sofrido durante as eleições.

Porém, vale lembrar que, em 07/2019, tanto o atual presidente quanto o MPF, aceitaram que o caso do Adélio Bispo fosse encerrado (não recorreram):

https://g1.globo.com/mg/zona-da-mata/noticia/2019/07/16/mpf-e-bolsonaro-nao-recorrem-e-processo-contra-o-agressor-adelio-bispo-e-encerrado.ghtml

Logo, existem questões que estão fora do alcance da população ou grande mídia. É inútil especular possibilidades. Melhor nem tentar aprofundar o assunto, pois seriam suposições inúteis. O que quero dizer até aqui é que todo o desgaste atual vem sendo causado pelo próprio governo.

E se você acha que acabou por aqui, saiba que o Ministro Paulo Guedes também está sofrendo atrito com o governo. Infelizmente, isto coloca em grande risco a trajetória otimista do mercado de capitais que visualizava o cumprimento de uma pauta liberal. Perceberam os riscos?

Segundo a Empiricus, “O grande plano econômico em vigência, hoje, é o chamado Plano Pró-Brasil, desenvolvido pela ala militar do governo, anunciado pela Casa Civil, que sequer teve o aval do Ministro da Economia, Paulo Guedes.“

Para maiores detalhes sobre o que foi dito, sugiro a leitura do artigo:

https://sl.empiricus.com.br/p/pe131-bode/

Não pretendo, com isto, criar polêmica, apenas compartilhar um pouco de minha preocupação e informar. Gostei do artigo publicado pela Empiricus e considero o conteúdo relevante para o momento em que vivemos.

Tenham cautela, pois ainda existe espaço bastante relevante para piorar! Apertem os cintos, este ano promete!