Mais um mês se encerra e o clima no cenário político-econômico permanece tenso e, infelizmente, o número de vítimas fatais do COVID-19 vem apresentando um ritmo bastante acelerado e alarmante. Pelo visto, o ano promete bastante turbulência pela frente – portanto, prudência é a palavra de ordem e nunca é demais. Sem muitas delongas, vamos aos resultados.

No cenário interno, quem seria capaz de imaginar que teríamos dois ministros “afastados” (um deles pediu demissão) no mesmo mês e em plena pandemia? Vale ressaltar que muitas autoridades, em diferentes esferas governamentais, negligenciaram os riscos ou politizaram a pandemia.

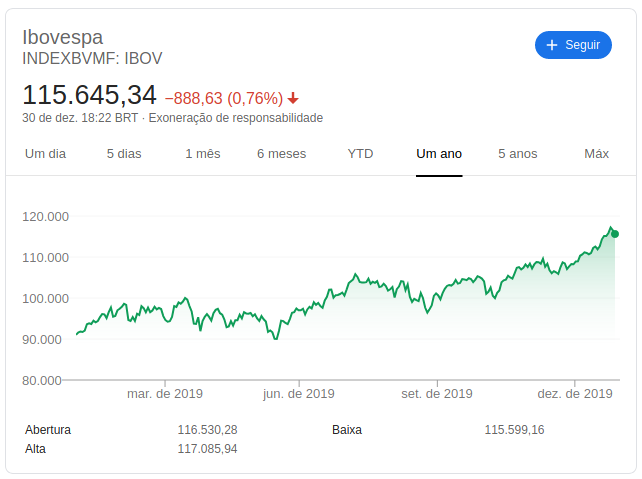

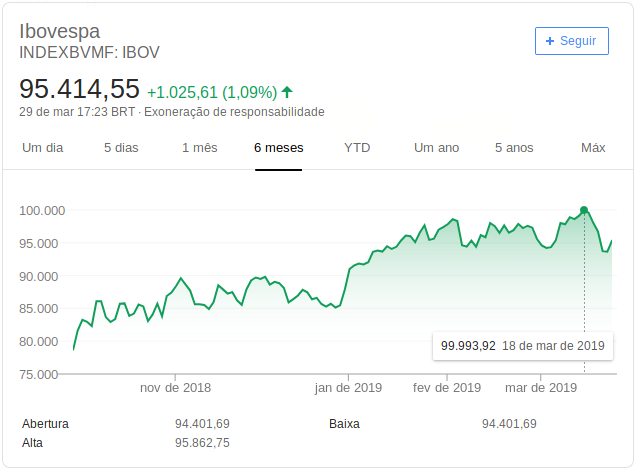

Acreditem, o mundo não está preocupado e nem interessado na disputa ideológica que vivemos. A preocupação é outra. De acordo com a revista Exame, por exemplo, “Trump insinua que pode restringir voos internacionais vindos do Brasil“. Aliás, em função do impacto econômico da pandemia e com a previsão de retração de 3,5% do PIB americano, os mercados internacionais responderam negativamente também. Diante deste cenário negativo, o índice da bolsa brasileira (IBov) encerrou o dia (30/04/20) com queda de 3,20%.

As divergências entre o atual governo e os Ministros da Saúde (Henrique Mandetta) e Justiça (Sérgio Moro) levaram à exoneração de ambos. Já demonstrei apoio inúmeras vezes ao atual governo, porém, tirando os membros de minha família, nunca tive ídolos e questiono igualmente sempre que considero válido. Estranhamente, observamos um movimento bastante similar para destruir a reputação de ambos os ministros. A visão de que o atual governo prima pela competência técnica está cada vez mais distante.

“Entendo a preocupação do governo com os impactos econômicos (existe fundamento), mas a postura do presidente diante da pandemia influencia no comportamento de muitas pessoas. E, na minha opinião pessoal, o exemplo dado não tem sido positivo!“

Quanto a COVID-19, tentei alertar ao máximo que pude. Infelizmente, meu temor vem se confirmando. O número de mortes pulou de 241 para 5.500 em um único mês. Parecia alarmismo ou histeria no início, mas continuar negando o problema é um insulto à inteligência.

Lembrem-se: o nosso bem maior é a saúde… NADA substitui! 😉

Para não desviar do propósito principal do blog ou mesmo da publicação do resultado mensal, compartilharei um texto da Empiricus que expõe pontos que refletem exatamente o que penso, preocupações e impactos econômicos (vale à pena separar alguns minutinhos):

https://sl.empiricus.com.br/p/pe131-bode/

“Existe uma regra nos investimentos que levo como referência para quase tudo na vida: *você não consegue estar certo o tempo todo, então o mais importante é conseguir avaliar o grau de risco quando estiver errado – o que você pode perder?*”

Como de costume, confiram os principais números e acontecimentos que sacudiram o país e o mundo (do redator chefe da Modal):

Algumas empresas que mantenho posição em carteira apresentaram os balanços referentes ao período 1T20, como foi o caso da Weg (WEGE3 – com lucro líquido de +43%) e OdontoPrev (ODPV3 – apresentou geração de caixa recorde, com lucro líquido de +5%), por exemplo.

De maneira geral, o impacto do COVID-19 para o 1T20 ainda foi pouco significativo, mas será desafiador no decorrer do ano. Não posso deixar de expressar minha profunda admiração (de forma positiva) com a ação de empresas (dentre várias) como Itaú (doou R$ 1 bilhão para o combate ao vírus), Ambev (produziu e distribuiu álcool em gel) e Weg (está se estruturando para fabricar respiradores artificiais) neste momento de combate à doença.

Para obter acesso ou acompanhar os balanços, recomendo o seguinte link:

https://financenews.com.br/?s=1t20

Quanto aos investimentos…

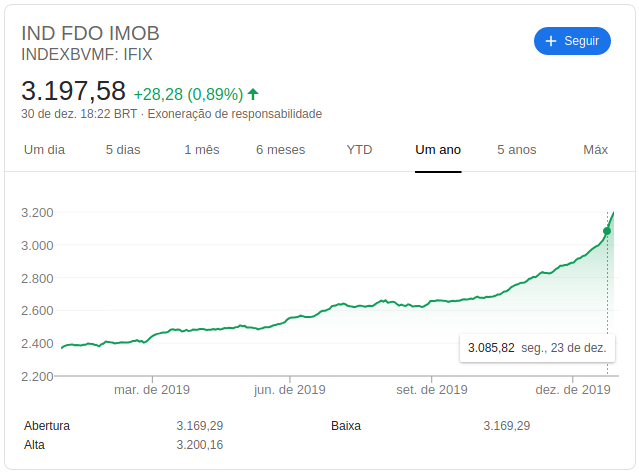

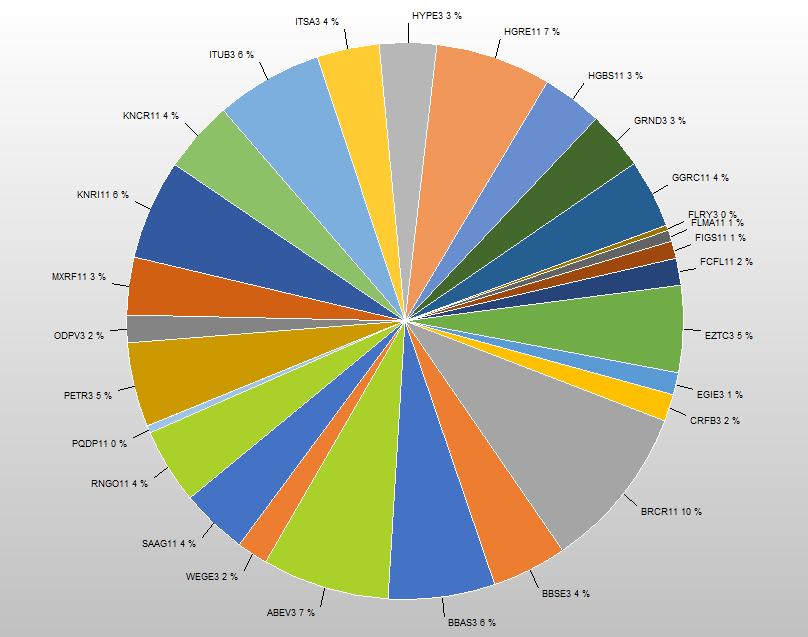

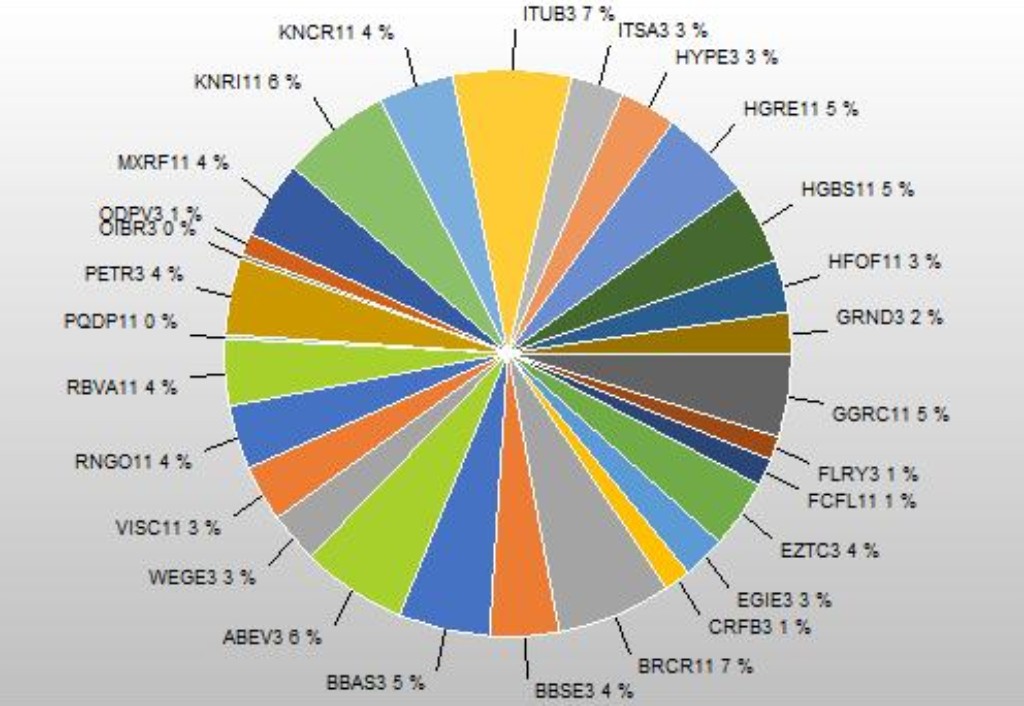

Recebi proventos de ITUB3, ITSA3, ODPV3, BRCR11 (0,55%), FCFL11 (0,48%), PQDP11 (0,53%), KNRI11 (0,41%), RNGO11 (0,57%), SAAG11 (0,80%), GGRC11 (0,65%), MXRF11 (0,79%), KNCR11 (0,50%), HGRE11 (0,42%), VISC11 (0,31%), HFOF11 (0,70%) e HGBS11 (0,41%). Continuo satisfeito com o resultado da carteira, embora a performance dos fundos de shopping (PQDP11, VISC11 e HGBS11) tenha sido comprometida – conforme exposto no resultado anterior, este impacto negativo era previsível. Ainda assim, não pretendo modificar ou diminuir minha exposição aos fundos em questão; pelo contrário, entendo que o potencial futuro de valorização destas cotas supera o rendimento dos demais (vale lembrar que é uma visão pessoal). De maneira geral, o rendimento da carteira permanece excelente, sendo reforçado com o pagamento de dividendos e JCP de ITUB3, ITSA3 e ODPV3 (o “rendimento” mais expressivo foi referente à uma restituição de capital em dinheiro de BBSE3, nos demais casos foi pouco significativo).

Com o rendimento da própria carteira, somado ao capital que me prontifico separar para investir mensalmente, comprei mais ações (ou cotas) de ITUB3, ITSA3, ABEV3, BBAS3, BBSE3, MXRF11, VISC11 e HFOF11. Assim como no mês passado, aproveitei o pânico do mercado para reforçar algumas posições – mas é importante manter a cautela, pois o ano tende apresentar uma forte volatilidade. Os maiores aportes foram destinados para BBAS3 e ITUB3, e nos demais os aportes foram equilibrados.

Para quem for sócio da Petrobras (meu caso), recomendo assistir o vídeo da Suno Research:

“Infelizmente, os efeitos negativos da pandemia – que é naturalmente recessiva – atingiram diferentes setores do mercado. Como abordei o assunto exaustivamente no resultado anterior, procurei ser mais objetivo neste.“

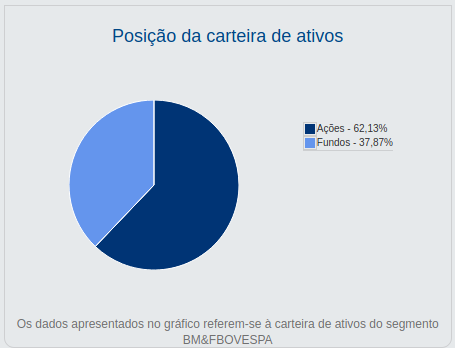

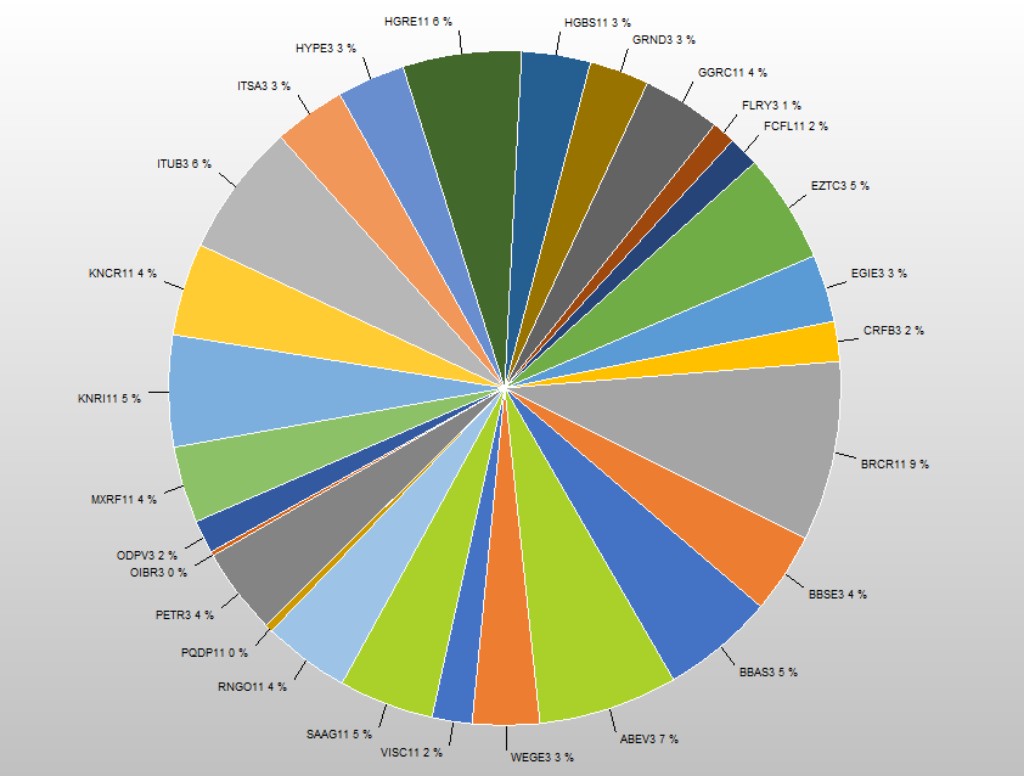

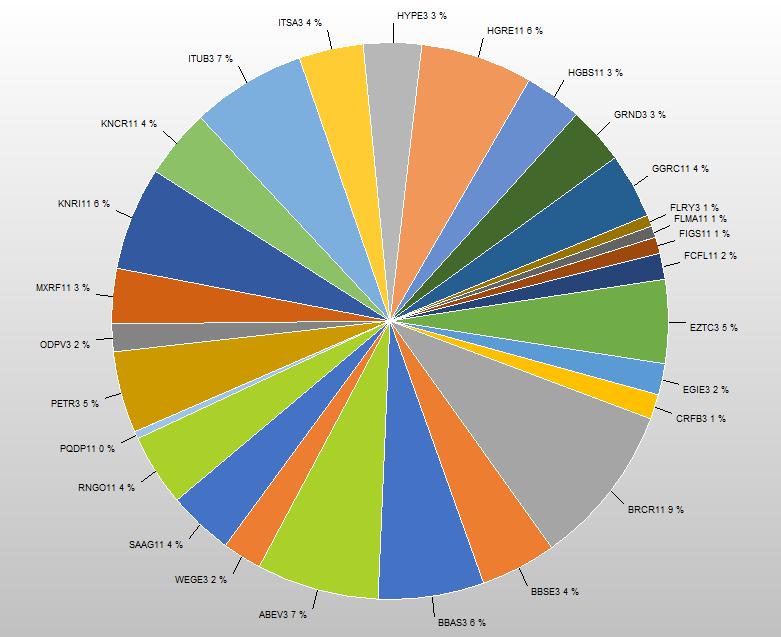

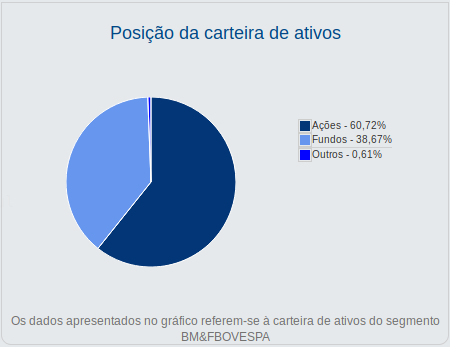

Confiram a distribuição dos ativos, segundo o portal CEI (NÃO inclui o Fundo DI):

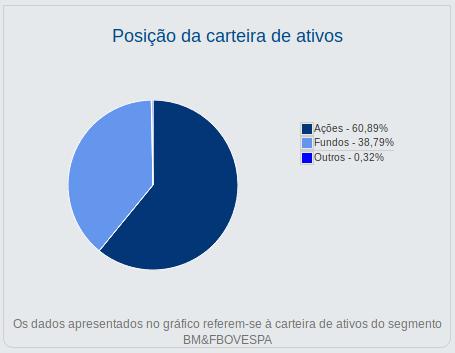

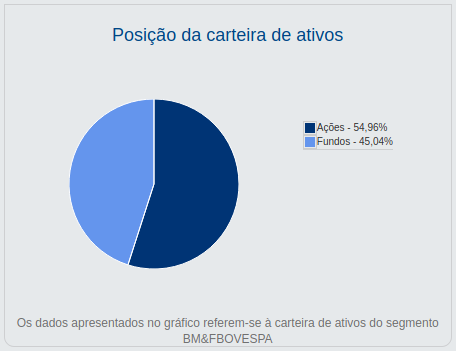

A composição atual ficou assim (gráfico do IrpfBolsa):

“Vale lembrar que o gráfico acima representa uma distribuição baseada no custo de aquisição, não no valor de mercado“

Em relação aos trades…

Desde que o ano começou, NÃO tenho priorizado as operações de trade. Entretanto, ao identificar algumas oportunidades pontuais (como a saída do Ministro Sérgio Moro, infelizmente), fiz operações manuais, curtas e rápidas. Até então, por “sorte”, todas as operações foram lucrativas.

Conforme exposto em outras oportunidades, continuo dedicando bastante tempo e esforço na realização de ajustes finos no projeto APFTrend-Plus. Aliás, esta é uma das razões para estar ausente no Youtube nas últimas semanas – preciso estabelecer prioridades. Desta vez, quero certificar que é possível obter resultados realmente consistentes antes de continuar com as operações automatizadas na conta real, pois não quero “comprometer” minha capacidade de aporte desnecessariamente.

Aguardem, não desisti do projeto! 😉

Por outro lado, como holder, tenho reforçado minhas posições conforme identifico alguma oportunidade e disponho de recurso financeiro.

“Tenho consciência de que o mundo está passando por um período bastante desafiador e, além da crise econômica e social, muitas vidas serão perdidas. Infelizmente, o mês encerra com quase 6.000 mortes no Brasil e não existe uma expectativa de recuo para as próximas semanas. Lamento muito tratar de números nestas condições; são perdas irreparáveis.“

“Também não estou aqui para atacar ou defender o governo algum, apesar de entender que o presidente poderia ter evitado mais um atrito em um momento tão delicado e crucial para o país. Na minha opinião, ele tinha este poder. Agora, não adianta gastar muita energia tentando apontar culpados. O fato é que o presidente poderia ter evitado mais este desgaste, que certamente trará repercussões que serão sentidas no decorrer do ano inteiro.“

“O discurso populista de impedir que pessoas morram de fome no futuro é valido, ninguém nega. Porém, só faz sentido para quem continua vivo e goza de saúde – o dinheiro, sem isto, não serve para nada. Apesar das dificuldades que estão por vir (e virão), a chance de continuar lutando é sempre melhor do que uma interrupção abrupta e sem retorno.“

De maneira geral, apesar do momento amargo para o mercado (não se iluda com algumas semanas de otimismo), continuo bastante satisfeito com o resultado da carteira e o rendimento continua performando muito bem.

“O objetivo aqui é meramente didático. Algumas estratégias (mais especulativas que comento) envolvem risco elevado, com potencial de ganho expressivo ou, em alguns casos, prejuízos imediatos. Então, estude sempre, consulte diferentes fontes de informação e tire suas próprias conclusões – a única recomendação que faço é: não façam trades na fase inicial (a tolerância aos erros será pequena)!“

Desejo a todos um excelente feriado e dias melhores!

Estou apenas demonstrando opções de investimentos e o potencial de crescimento, isto não é recomendação de investimento!