Eis que metade do ano se foi e o COVID-19 continua sendo o centro das atenções. Por sorte, o combate ao vírus está evoluindo e surgiram diferentes propostas de vacina (o Brasil participa de algumas) – aliás, já estuda-se a possibilidade de vacinação até o final do ano, mas não há confirmação oficial. De maneira geral, não há muita novidade no cenário interno, apesar do atual presidente testar positivo para o COVID-19 (já recuperado) e o ministro da economia apresentar uma proposta para tributação digital. No cenário internacional, a divulgação negativa do Produto Interno Bruto (PIB) norte americano, referente ao segundo trimestre deste ano, casou bastante estresse no mercado. Apesar de tantas turbulências, não fui surpreendido com imprevistos no mês. Sem muitas delongas, vamos aos resultados.

Quanto ao COVID-19, há muitos questionamentos em relação a contagem de contaminados e óbitos no Brasil (na maioria das vezes com intuito de desacreditar). Neste exato momento, estima-se um total de aproximadamente 94.130 mortos no país. Saberemos se os números estão “superestimados” ou não no final do ano, comparando a diferença do total de óbitos entre 2020 e 2019. Sei que não devemos tratar vidas como meros números, no entanto esta avaliação será importante para “mensurar” se a avaliação feita pelos Estados foi real e se as medidas tomadas para o combate à pandemia foram desproporcionais ou não.

Felizmente, o Brasil conta com parcerias internacionais que permitiram obter uma reserva elevada de doses experimentais de algumas vacinas. Segundo o portal UOL, “já são 120 milhões de doses da Chinesa Sinovac (desenvolvida com o Instituto Butantan) e mais 100 milhões da universidade de Oxford. Aliás, há relatos de que alguns profissionais de saúde participam(ram), de forma experimental, no primeiro processo de vacinação no país. A ciência continua lutando contra o tempo e existem outras frentes de pesquisas também. Em paralelo, por exemplo, existe um estudo apontando para uma diminuição significativa no contágio e número de óbitos com a aplicação da vacina BCG.

Em relação ao impacto econômico, é provável que ainda presenciaremos muitas turbulências. A conta final ainda não foi apresentada. O isolamento social tem se mostrado fundamental, mas, ao mesmo tempo, bastante negativo para a economia e tende ser ainda pior onde o lockdown se fez necessário.

Com fluxo menor e controlado de pessoas nas ruas, inúmeras empresas simplesmente perderam quase todo o seu faturamento. Pequenos negócios podem simplesmente fechar definitivamente; o que, infelizmente, leva à um índice de desemprego crescente. Os governos, no mundo inteiro, tentaram intervir oferecendo auxílios emergenciais – imprescindível para grande parte da população, porém provocará um endividamento interno bastante expressivo e certamente será cobrado no futuro.

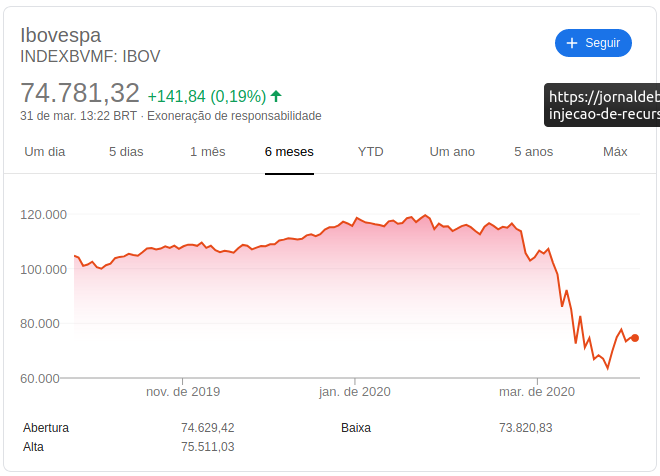

Por consequência, a tendência é que venhamos conferir uma desaceleração acentuada na capacidade produtiva de diversos países. Ou seja, o otimismo do mercado “tende” mudar de direção. Após a divulgação da queda de 32% do PIB norte americano, no segundo trimestre deste ano, as principais Bolsas fecharam a semana “no vermelho”. Ainda assim, pela pontuação atual do IBov, percebe-se que o mercado “mantém o clima de otimismo”. Seja com for, mantenha a cautela, pois, com a desaceleração econômica global, dificilmente o resultado do PIB brasileiro será favorável.

Com o isolamento social, as transações digitais foram beneficiadas e chamaram a atenção. O governo brasileiro, preocupado com o endividamento interno (tanto pelos encargos de programas sociais como folha de pagamento), enxergou uma nova alternativa de tributação. Muitas pessoas associaram ao CPMF, mas Paulo Guedes enfatiza se tratar de uma tributação digital (comércio eletrônico). Particularmente, preferia não ter que arcar com mais impostos, no entanto considero plausível se for temporário (avaliando as particularidades do momento atual).

Infelizmente, a pandemia impôs esta situação toda!

Como de costume, confiram os principais números e acontecimentos que sacudiram o país e o mundo (do redator chefe da Modal):

No final de julho algumas empresas divulgaram seus balanços e, em função de um cenário tão desafiador, o resultado positivo surpreende e corrobora com a manutenção do clima de otimismo atual.

A Weg, por exemplo, surpreendeu com crescimento de 32% do lucro líquido no 2T20 – a valorização da ação também impressionou: no intervalo de 1 ano, WEGE3 apresentou uma variação de R$ 22 para R$ 66 (por ação). De forma semelhante, outra empresa que surpreendeu bastante foi a Engie, apresentando salto de 98% de lucro no 2T20. Por outro lado, o mesmo não pode ser dito de BB Seguridade (queda de 9% no lucro líquido), Fleury (prejuízo de R$ 73 milhões), Petrobras (prejuízo de R$ 2.7 bilhões) e Bradesco (queda de 40% no lucro líquido), por exemplo.

“Assusta um pouco ver um grande Banco como o Bradesco apresentar uma queda expressiva no lucro líquido, porém é preciso aguardar o resultado dos demais Bancos para que possamos concluir se foi um caso isolado e específico.“

Quanto a Oi, ainda é cedo e complicado tecer qualquer conclusão. A situação da empresa continua delicada (ainda em recuperação judicial), porém trata-se de um possível turnaround bastante interessante (e arriscado, risos). Atualmente, a empresa recebeu uma proposta, pela operação móvel, da gestora norte americana Digital Colony e outra proposta de R$ 16,5 bilhões de Tim, Claro e Vivo.

“Conforme exposto em meses anteriores, minha aposta em OIBR3 está feita e não pretendo mudar (PM de R$ 0,80) – seja qual for o desfecho, trata-se de uma alocação que não afetará minha tranquilidade. Aliás, não é o meu caso, mas, para quem arriscou um swing trade (operação de médio prazo), o ativo já performou muito bem. Vale ressaltar que não é uma recomendação, até porque o posicionamento neste momento (euforia) é extremamente arriscado!“

Também aproveitei o momento para abrir uma pequena posição em CIEL3. O aporte foi pequeno e acompanharei a evolução da empresa antes de reforçar a posição. Acredito na experiência de mercado construída ao longo dos anos e achei positiva a iniciativa de buscar aval do Banco Central (que já concedeu) para emissão de moeda eletrônica.

Para obter acesso ou acompanhar os balanços, recomendo o seguinte link:

https://financenews.com.br/?s=1t20

https://financenews.com.br/?s=2t20

Quanto aos investimentos…

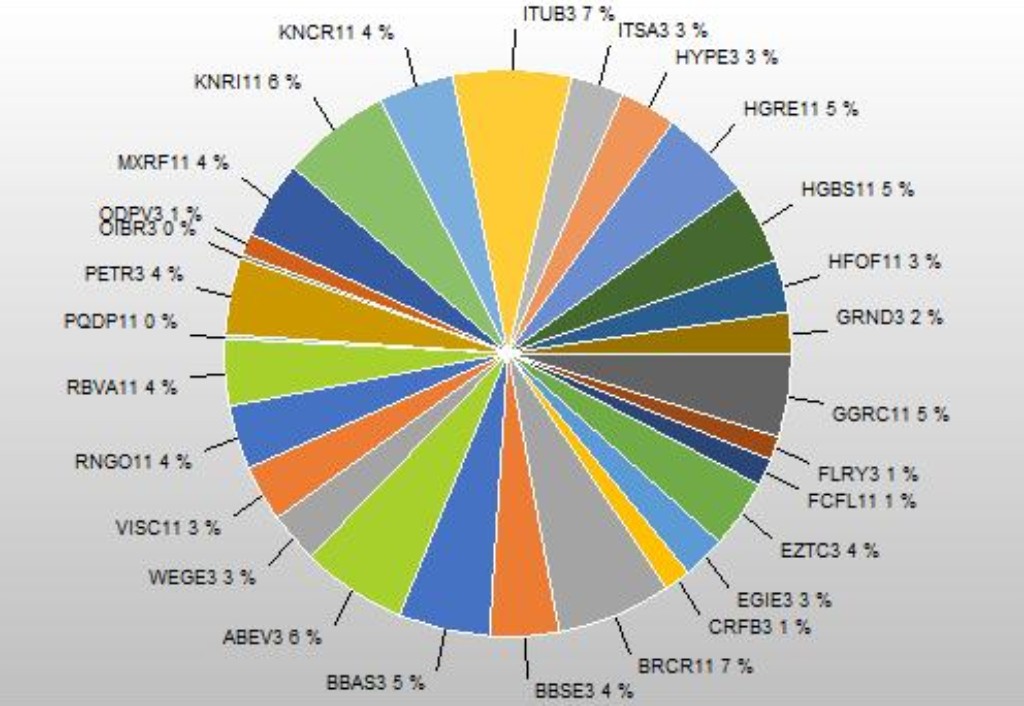

Recebi proventos de ITUB3, ITSA3, EGIE3, ODPV3, BRCR11 (0,47%), FCFL11 (0,54%), PQDP11 (0,0%), KNRI11 (0,38%), RNGO11 (0,66%), RBVA11 (0,57%), GGRC11 (0,46%), MXRF11 (0,64%), KNCR11 (0,32%), HGRE11 (0,38%), VISC11 (0,18%), HFOF11 (0,94%) e HGBS11 (0,16%). Apesar do momento desafiador, a performance da carteira permanece bastante estável; não há mudanças significativas. Mesmo depois do relaxamento do isolamento social em algumas cidades, a performance dos FIIs de shopping continua sendo castigada. Particularmente, considero que não há muito o que esperar para 2020 (“o ano foi perdido”). A meta agora é preservar capital. O melhor rendimento continua com o fundo HFOF11, embora a previsão para o mês de agosto seja preocupante – fatalmente seria afetado. O retorno financeiro final continua excelente e contou com um pequeno reforço com o pagamento de dividendos e JCP de ITUB3, ITSA3, EGIE3 e ODPV3 (em ambos ativos o rendimento foi pouco expressivo, porém o rendimento de EGIE3 foi o mais alto).

Com o rendimento da própria carteira, somado ao capital que me prontifico separar para investir mensalmente, comprei mais ações (ou cotas) de FLRY3, CIEL3 e GGRC11. Conforme exposto anteriormente, após avaliar os riscos envolvidos e por entender que a precificação está injusta, decidi abrir uma pequena posição em CIEL3, onde foi direcionado o menor aporte. Nos demais a distribuição foi bastante equilibrada.

– Para melhor compreensão dos riscos e vantagens, confiram uma análise interessante sobre a Cielo:

Após passar sufoco no mercado futuro por instabilidade na corretora/Banco (duas horas seguidas), solicitei transferência de custódia (formulário SVTM) do Banco Modal para outro Banco. Para quem me acompanha a mais tempo, não é novidade minha insatisfação com o Banco Modal (em grande parte pela dificuldade de comunicação). Ao contrário do que imaginei inicialmente, o processo foi rápido e totalmente online. Não foi preciso reconhecer firma. E, por não ter interesse em reforçar posições, aproveitei para solicitar o resgate dos fundos Alaska Black II e Fator Sinergia FIA – ambos D+30. Por incrível que pareça, o pior resultado foi do fundo Alaska Black II (com rendimento negativo) – preço pago por entrar com “grande atraso”.

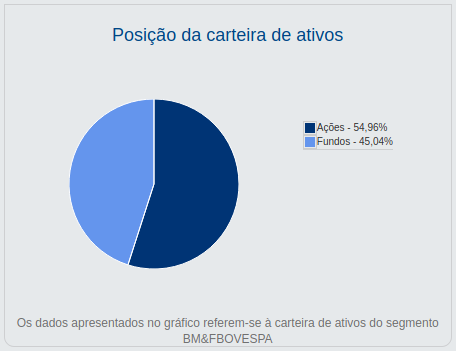

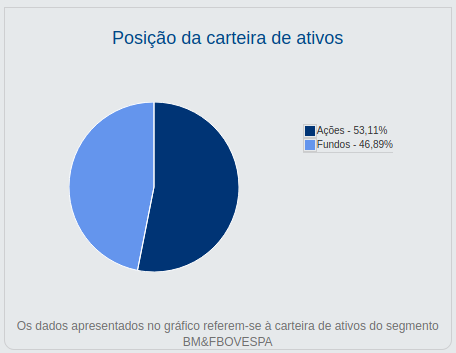

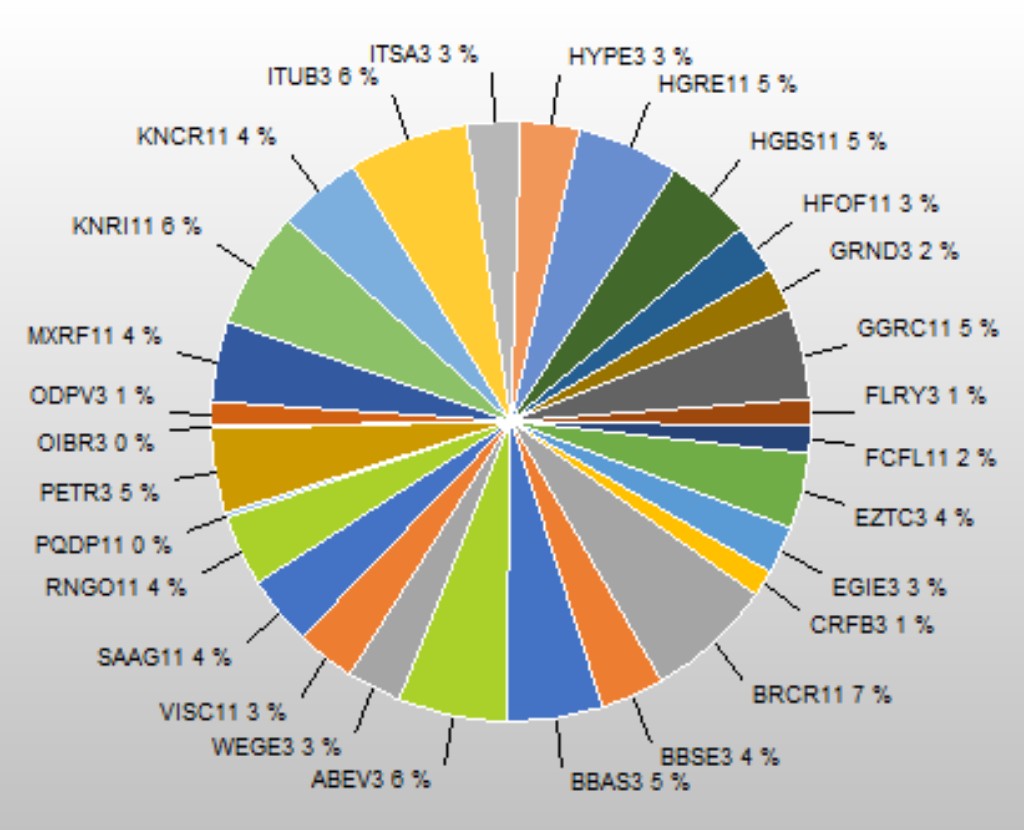

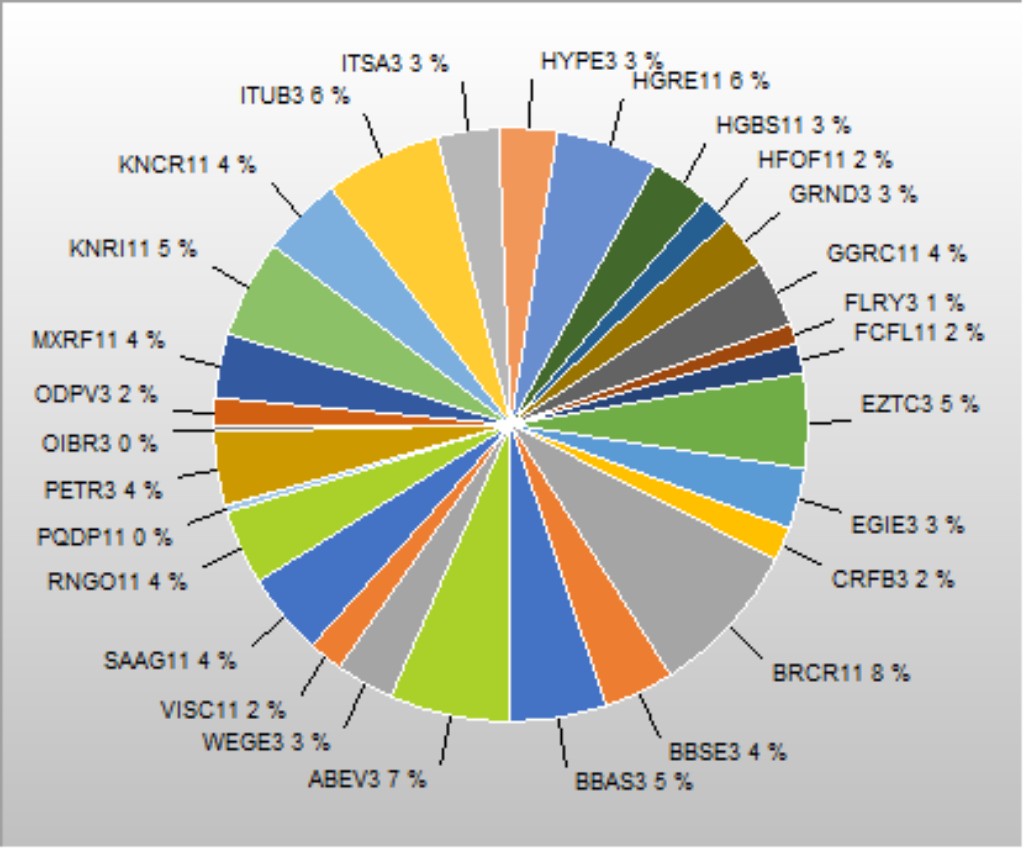

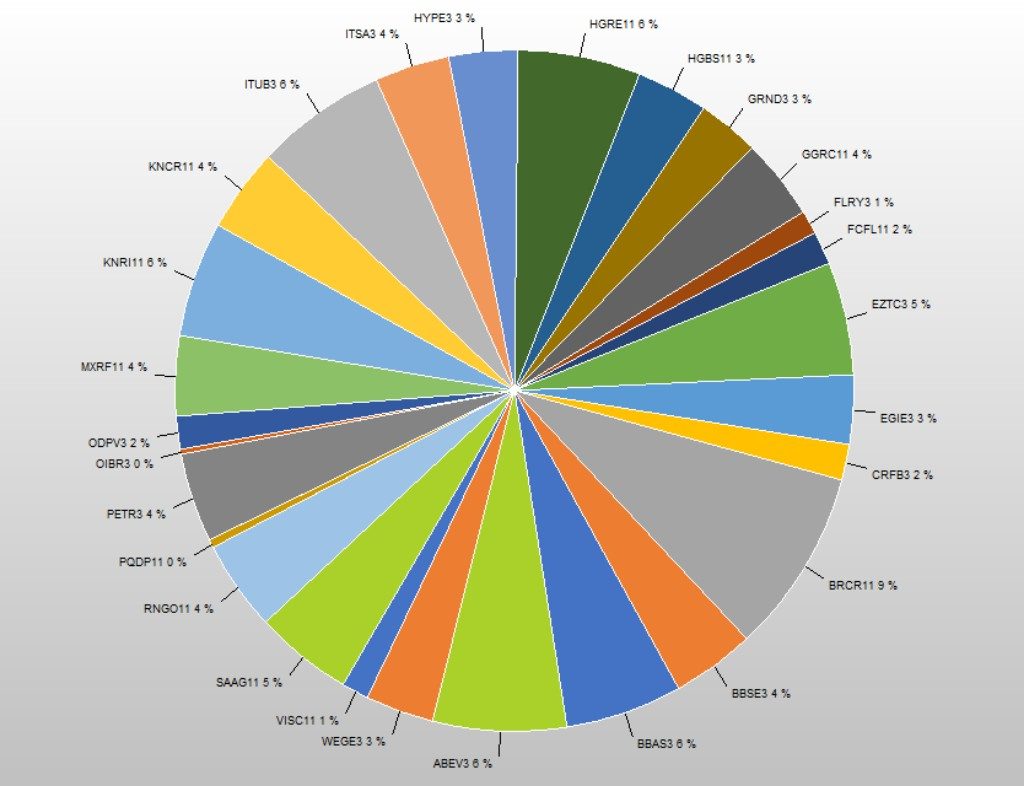

Confiram a distribuição dos ativos, segundo o portal CEI (NÃO inclui o Fundo DI):

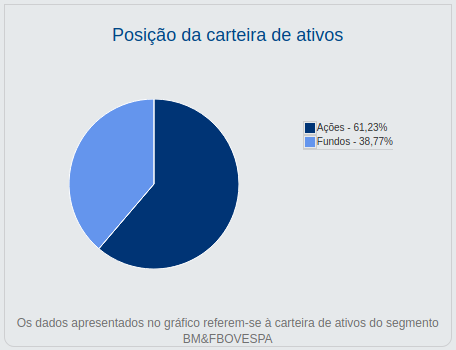

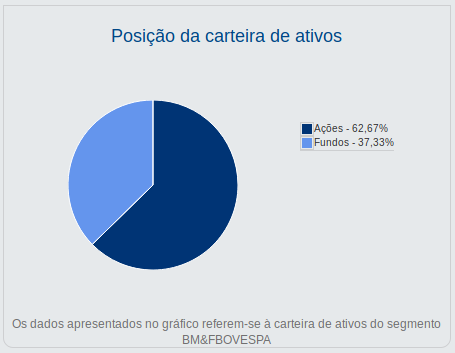

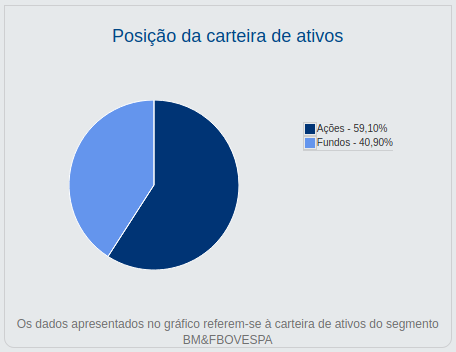

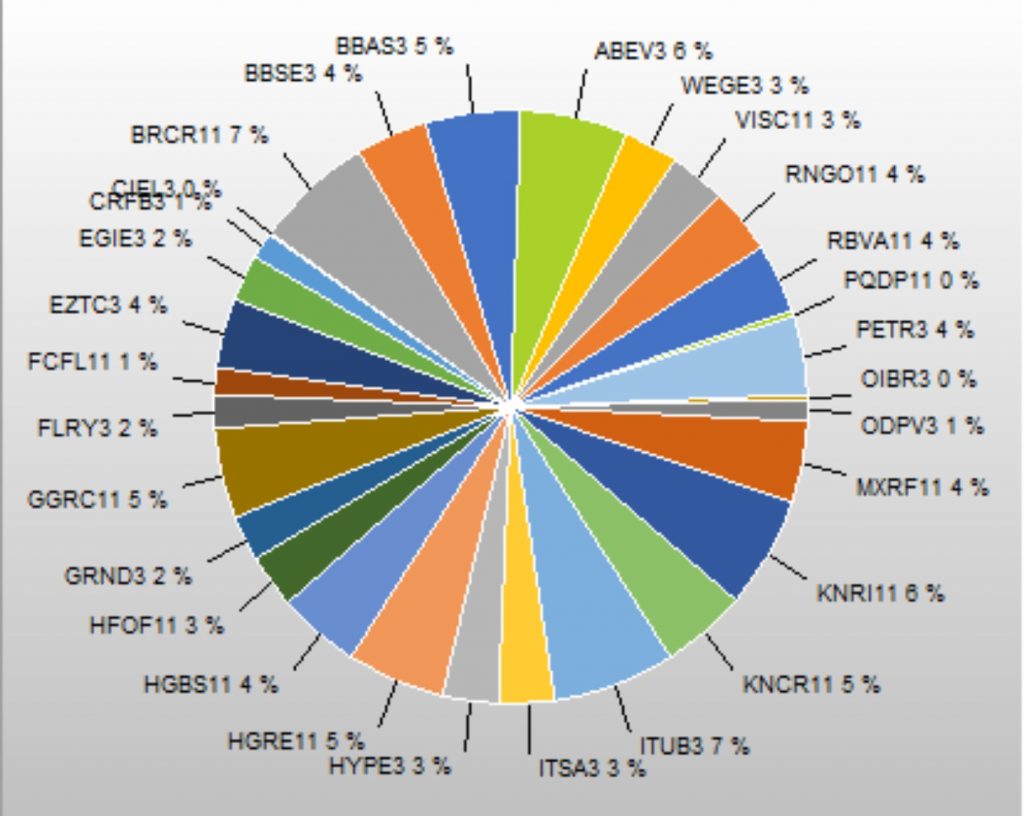

A composição atual ficou assim (gráfico do IrpfBolsa):

Em relação aos trades…

Novamente, alternei entre operações manuais e automatizadas com o robô no Metatrader5. Desta vez, o resultado foi ruim. Pois é, conforme comentei na postagem anterior (mês de junho), inúmeros fatores podem influenciar no resultado e, querendo ou não, existe uma pitada de sorte neste processo. Não abuse, o manejo de risco é tão importante quanto uma operação bem sucedida.

É fundamental ter um controle (limite) eficiente sobre as perdas! 😉

Discursos sobre psicologia positiva e mindset são comuns na Internet e podem até animar um pouco no início, mas não garantirão a consistência operacional – dependerá de habilidade e experiência (poucos conseguem) ou um processo automatizado muito eficiente; o resto é historinha para boi dormir (vender sonho é MUITO mais fácil que colocar em prática)!

A grande questão está em nosso comportamento diante de uma operação mal sucedida. Ou seja, como reagimos diante do prejuízo. Sempre alternaremos entre erros e acertos, não há como evitar. É importante e fundamental limitar as perdas (aceite dias negativos) e maximizar os acertos – é evidente que não será fácil colocar em prática.

O emocional costuma ser testado quando o dia começa negativo, pois sua meta ficará mais distante logo de saída (podendo aumentar a cada erro). Também é complicado identificar até que ponto faz sentido procurar reverter um prejuízo. Em alguns casos vale à pena tentar reverter, mas nem sempre será possível. E acredite, em um dia negativo (vai acontecer), o primeiro prejuízo será sempre o menor.

Em outras palavras: “a tentativa manual de corrigir os erros do robô funcionou MUITO BEM durante um período, mas não durou muito tempo e fez com que eu devolvesse todo lucro das operações do mês anterior e mais um pouco. Como o índice de acerto no mês anterior foi alto, operei com excesso de confiança em julho e encontrei dificuldade para aceitar o momento para encerrar as operações no dia.”

Aparentemente, seguindo a risca os sinais do robô (APFTrendPlus), o resultado tem sido positivo, mas não se mostrou tão eficiente. Porém, desta forma, consigo respeitar o controle de risco e o erro não custa tão caro (muitas vezes por teimosia). Por esta razão, vou rever minha conduta para o mês de agosto. Posso interferir na operação desde que não contrarie o sinal do robô (errando ou não).

De maneira geral, apesar do momento amargo para o mercado (não se iluda com algumas semanas de otimismo), continuo bastante satisfeito com o resultado da carteira e o rendimento continua performando muito bem.

“O objetivo aqui é meramente didático. Algumas estratégias (mais especulativas que comento) envolvem risco elevado, com potencial de ganho expressivo ou, em alguns casos, prejuízos imediatos. Então, estude sempre, consulte diferentes fontes de informação e tire suas próprias conclusões – a única recomendação que faço é: não façam trades na fase inicial (a tolerância aos erros será pequena)!“

Estou apenas demonstrando opções de investimentos e o potencial de crescimento, isto não é recomendação de investimento!