Mais um mês se encerra e o ano está chegando ao fim. Aliás, o ano tem sido marcado por pequenas turbulências no cenário político-econômico, mas a verdade é que o país vem demonstrando um excelente resultado e o clima de otimismo prevalece. A evolução de minha carteira de investimentos (tanto renda fixa, como variável) surpreendeu bastante e, tirando algumas questões pessoais, não precisei lidar com grandes imprevistos. Sem muitas delongas, vamos aos resultados.

Para variar, a imprensa tradicional não se cansa de procurar pelo em ovo. No entanto, ao contrário do que pintam, os números atuais mostram uma recuperação econômica bastante significativa. Comparem os resultados oficiais do primeiro ano do governo Bolsonaro em relação ao governo Dilma.

Percebam que o Copom anunciou outro corte na taxa de juros (pela terceira vez consecutiva), reduzindo a taxa selic para 5%. É uma excelente notícia para a economia brasileira, porém acaba sendo um balde de água fria para muitos “rentistas”. Ainda assim, o mercado financeiro oferece inúmeras opções para manter o equilíbrio de nossos investimentos. No meu caso, por exemplo, fui beneficiado com as posições que mantenho na carteira de renda variável.

Outra noticia positiva foi a aprovação da reforma da previdência. E, para quem não compreendeu muito bem quais foram as mudanças, recomendo a leitura do seguinte artigo:

https://g1.globo.com/economia/noticia/2019/10/22/reforma-da-previdencia-entenda-ponto-a-ponto-a-proposta-aprovada-em-2o-turno-no-senado.ghtml

Já, em relação ao cenário externo, quem surpreendeu negativamente foi a Argentina. Com a vitória de Alberto Fernández e Cristina Kirchner, nas eleições presidenciais, a Bolsa de Valores da Argentina iniciou um movimento de pânico, perdendo U$ 23,7 bilhões em valor de mercado em um único dia.

Como de costume, confiram os principais números e acontecimentos que sacudiram o país e o mundo (do redator chefe da Modal):

Nas últimas semanas do mês, algumas empresas divulgaram seus balanços!

O lucro da Hypera, por exemplo, cresceu 10%. Outra empresa, que acredito ter um futuro muito promissor e apresentou um excelente resultado foi a Weg, registrando aumento no lucro de 9,7%. Para minha surpresa, quem decepcionou um pouco foi a Ambev, registrando queda de 9,7% no lucro líquido.

Para obter acesso ou acompanhar os balanços, recomendo o seguinte link:

https://financenews.com.br/?s=3t19

Conforme exposto em resultados anteriores, fiz uma pequena “aposta” em OIBR3 (caráter especulativo) – é um risco que EU aceito, não é uma recomendação.

Por entender que a situação da empresa é muito delicada, não alterei (e nem pretendo) a posição em carteira. Neste mês surgiram algumas notícias favoráveis: “Além da aprovação da PLC 79, recentemente a ANATEL também anunciou a aprovação de nova oferta de compartilhamento de dutos da Oi“.

“Também é importante ressaltar que a dívida da Oi é alta, mas a relação dívida bruta sobre patrimônio líquido está na casa de 0,65. Logo, um gestor sério e competente é capaz de mudar a realidade da empresa.“

Especulações sobre o futuro da Oi não faltam… O jeito é aguardar! 😉

Quanto aos investimentos…

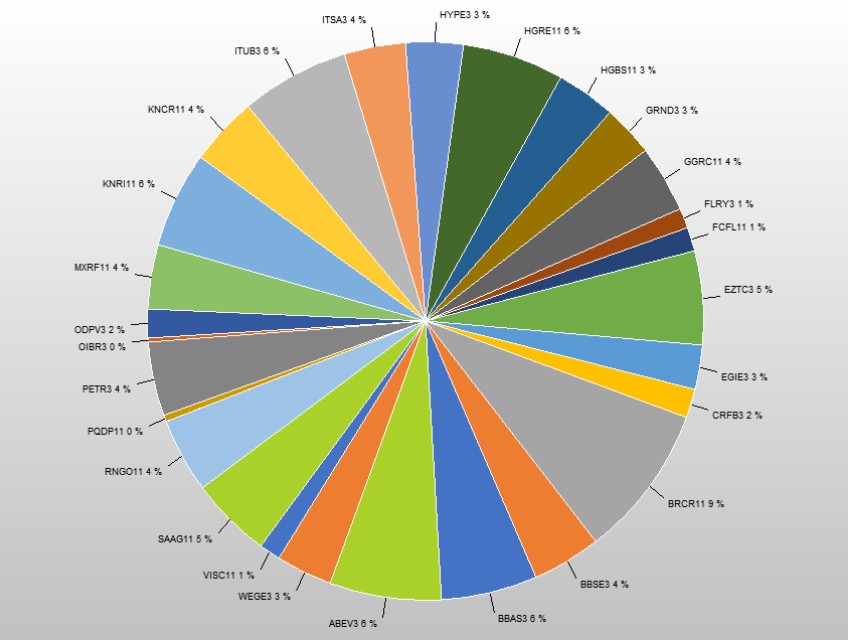

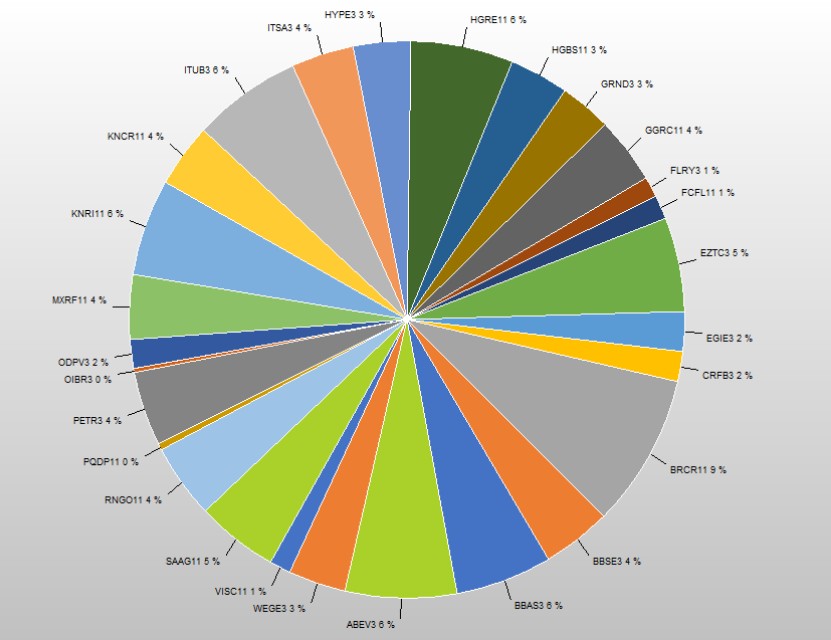

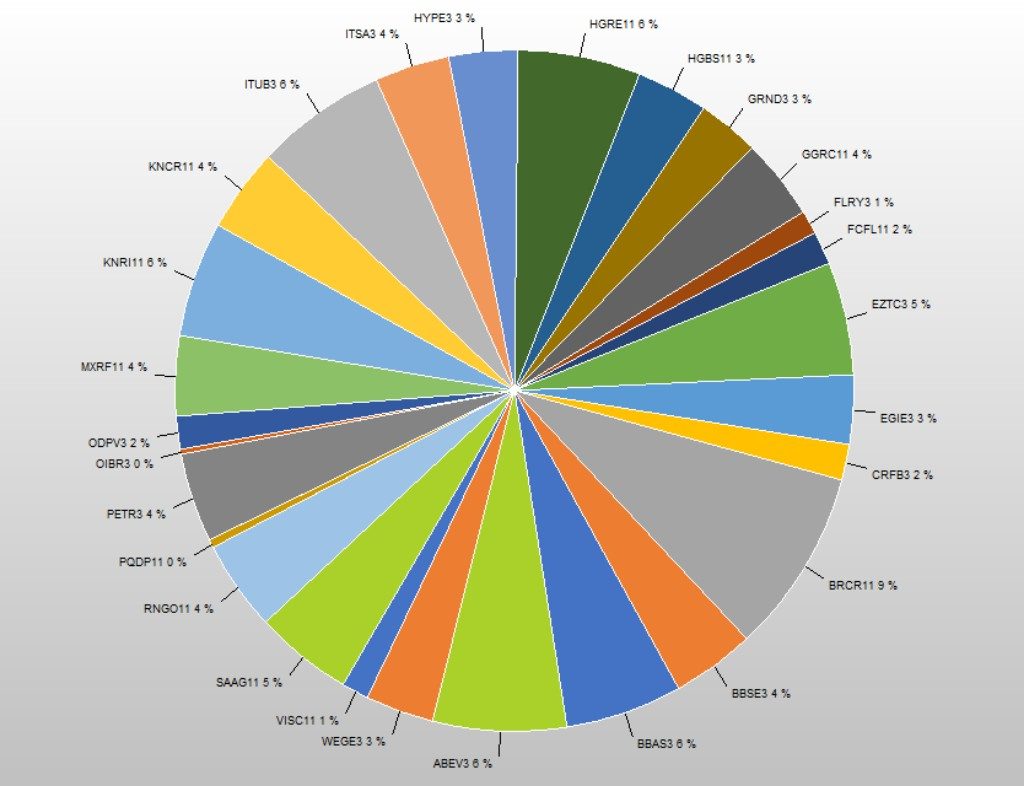

Recebi proventos de ITUB3, ITSA3, EZTC3, FLRY3, ODPV3, PETR3, BRCR11 (0,55%), FCFL11 (0,52%), PQDP11 (0,51%), KNRI11 (0,46%), RNGO11 (0,58%), SAAG11 (0,72%), GGRC11 (0,47%), MXRF11 (0,80%), KNCR11 (0,49%), HGRE11 (0,46%), VISC11 (0,74%) e HGBS11 (0,55%). Apesar da aparente queda de rendimento dos FIIs, o resultado da carteira continua excelente – “como a cotação dos principais fundos continua valorizando, é esperado uma projeção menor dos rendimentos atuais“. Acredito que o FLMA11 foi o fundo que mais chamou a atenção, encerrando o mês negociado acima de R$ 6 – já havia encerrado a posição antes e, mesmo com o preço “bastante acessível”, continuo entendendo que o ágio atual é impeditivo para novos aportes. De maneira geral, o rendimento da carteira permanece excelente, sendo reforçado com o pagamento de dividendos e JCP de ITUB3, ITSA3, EZTC3, FLRY3, PETR3 e ODPV3 (o rendimento mais expressivo foi da Petrobras).

Com o rendimento da própria carteira, somado ao capital que me prontifico separar para investir mensalmente, comprei mais ações (ou cotas) de EGIE3, FCFL11, BRCR11, KNCR11, MXRF11 e VISC11. Aproveitei o desdobramento do fundo FCFL11 para reforçar a posição. Desta relação, o maior aporte foi para EGIE3 e o menor para o fundo BRCR11.

Para quem tem interesse na Itaúsa, recomendo assistir o vídeo da Captalizo:

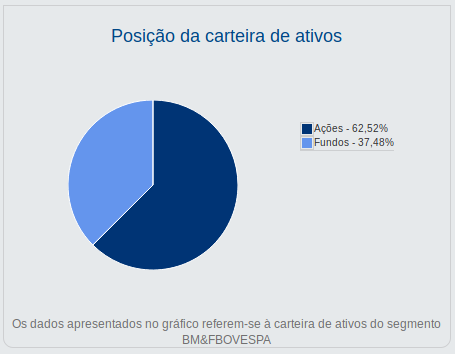

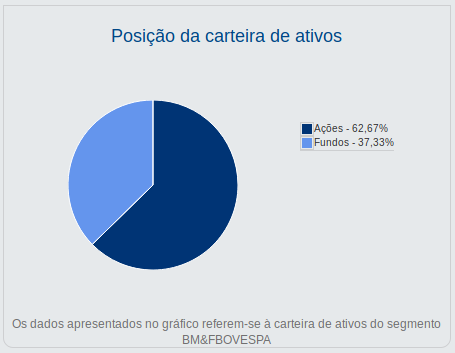

Confiram a distribuição dos ativos, segundo o portal CEI (NÃO inclui o Fundo DI):

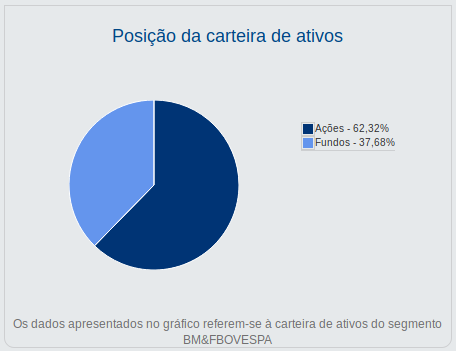

A composição atual ficou assim (gráfico do IrpfBolsa):

“Vale lembrar que o gráfico acima representa uma distribuição baseada no custo de aquisição, não no valor de mercado“

Quanto ao meu projeto APFTrend-v2.0 (robô trades)…

O projeto está na 27 revisão, com previsão da 28 até domingo (03/11). O resultado do mês foi positivo, em aproximadamente R$ 236. Mas, apesar de positivo, o retorno foi baixo frente ao risco assumido. Estou fazendo ajustes de código para encontrar padrões de “falso-positivo” (sinais errados) e melhorar a parametrização do EA.

A versão demo do robô (apenas binários) está disponível para download através do link:

http://aprendizfinanceiro.com.br/APFTrend-v2.0-demo.zip

De maneira geral, continuo bastante satisfeito com o resultado da carteira e, por mais estranho que possa parecer, também com a evolução do robô de trades. O ganho da capital da carteira continua superando minhas expectativas. Vale lembrar que, no curto prazo, oscilações são naturais e esperadas (com movimentos de repique, por exemplo). Dentro de qualquer tendência, os papeis não se movimentam em linha reta.

“O objetivo aqui é meramente didático. Algumas estratégias (mais especulativas) que comento envolvem risco elevado, com potencial de ganho expressivo ou, em alguns casos, prejuízos imediatos. Então, estude sempre, consulte diferentes fontes de informação e tire suas próprias conclusões – a única recomendação que faço é: não façam trades na fase inicial (a tolerância aos erros será pequena)!“

Estou apenas demonstrando o potencial de crescimento, isto não é recomendação de investimento!