O mẽs de novembro foi agitado. O resultado da eleição presidencial norte-americana gerou temor e turbulência no mercado econômico, derrubando os principais índices das Bolsas de Valores do mundo. Apesar do estresse causado, levando a queda de inúmeros ativos de renda variável, continuo conferindo excelentes resultados. Aproveitei alguns dias de férias para revisar meus investimentos e realizei mudanças significativas, incluindo pedido de transferência de custódia para a corretora Rico.

Entrei em férias no início do mês (está terminando) e, depois de “alguns anos” sem viajar, resolvi fazer algo diferente, e programei, de improviso, uma viagem para Gramado. Não costumo fazer isto, pois é uma oportunidade rara para reforçar os investimentos (acelera o efeito bola de neve). Mas, a vida não é feita apenas de trabalho e investimentos (risos), quebrar a rotina de vez em quando faz bem e precisamos renovar nossas energias. Ainda assim, em menor proporção, consegui me programar para investir algo.

Visando um ganho real, no longo prazo, aproveitei os primeiros dias para avaliar a performance e taxa de administração do fundo DI que tenho (tinha) em relação a outros fundos geridos pelo Banco (com as mesmas características). Mas, é preciso ter cautela para não perder dinheiro (e muito). Não confunda com “girar patrimônio”. O meu objetivo não foi buscar uma taxa melhor para o momento. Portanto, contando com uma vantagem bastante nítida (longo prazo), resolvi trocar. E, passado o susto (a explicação está no link ao lado), tudo transcorreu dentro do previsto.

Há poucos dias, solicitei a transferência de custódia dos ativos que mantenho na corretora Gradual para a Rico. A minha intenção inicial era migrar apenas os ativos da MyCAP. Iniciei pela Gradual porque a Rico oferece benefícios mais interessantes (ambiente mais amigável e custos menores), pretendo trabalhar com uma única corretora e fiquei incomodado com uma situação desagradável que ocorreu na semana passada. O acesso ao Home Broker da Gradual foi bloqueado porque meu cadastro expirou. Sei que é um procedimento padrão e obrigatório, porém, a corretora costumava avisar com antecedência (não fez) e, antes, bastava responder um e-mail com o formulário preenchido – desta vez, exigiram o envio de uma cópia assinada do termo de adesão também (mesmo sendo cliente antigo). Passei um dia inteiro sem acesso ao Home Broker, depois de ter feito TED para a conta na corretora. Fui muito bem atendido por longo anos. Mas, estamos falando de uma instituição financeira. Sendo assim, uni o útil ao agradável e solicitei a transferência de custódia.

Quanto aos investimentos…

Recebi proventos de ABEV3, BBAS3, GRND3, ITUB3, AGRO3, BRCR11 (0,768%), FCFL11B (0,615%), PQDP11 (0,637%), KNRI11 (0,622%), RNGO11 (0,828%), SAAG11 (0,679%), TRXL11 (0,937%), FVBI11B (0,635%), XPGA11 (1,086%), KNCR11 (0,907%) e EDGA11B (0,763%). O desempenho dos principais FIIs, comparado com o mês anterior, foi levemente inferior. Infelizmente, o mercado imobiliário não está passando por um bom momento (taxa de vacância crescente) e estamos lidando com renda variável. Vale lembrar que estamos sujeitos aos riscos inerentes ao mercado de imóveis – nada muito preocupante, se o fundo for bem gerido, diversificado e com imóveis de qualidade. Somando os dividendos (ou JCP) recebidos de ABEV3, BBAS3 e AGRO3, o rendimento final deste mês foi superior ao anterior.

Fiz alguns ajustes mais expressivos na carteira…

Conforme comentei em outras oportunidades, separei um capital alocado a risco para investir em algumas Small Caps (ou Micro Caps, como classifica a Empiricus – há critérios adicionais). Sendo assim, mantive uma pequena posição em SGPS3 (Springs Global). Não estava satisfeito com o balanço da empresa faz algum tempo. Logo que a cotação atingiu R$ 5,00, encerrei minha posição – acredito que o movimento dos preços não está coerente com o resultado apresentado pela empresa. Com o dinheiro da venda, comprei cotas dos FIIs HGRE11 e EDGA11B.

Analogamente, depois de apresentar alta superior a 22% em um único dia, resolvi encerrar a posição em SNSL3 (Senior Solution). É outro ativo em que assumi uma posição estratégica (Small Caps). Mas, diferente da Springs, a Senior Solution apresenta um “balanço melhor” – não o suficiente para aumentar a exposição (opinião pessoal). Em função do preço da ação x balanço, acredito que outras empresas sejam mais atrativas. Apesar disto, manterei no “radar”.

Com o rendimento da própria carteira, somado ao capital que me prontifico separar para investir mensalmente, comprei mais ações ou cotas de ABEV3, AGRO3, EZTC3, BRCR11, KNRI11, HGRE11 e EDGA11B. Os menores aportes foram para AGRO3, EDGA11B e KNRI11, nos demais a distribuição foi maior e bem equilibrada.

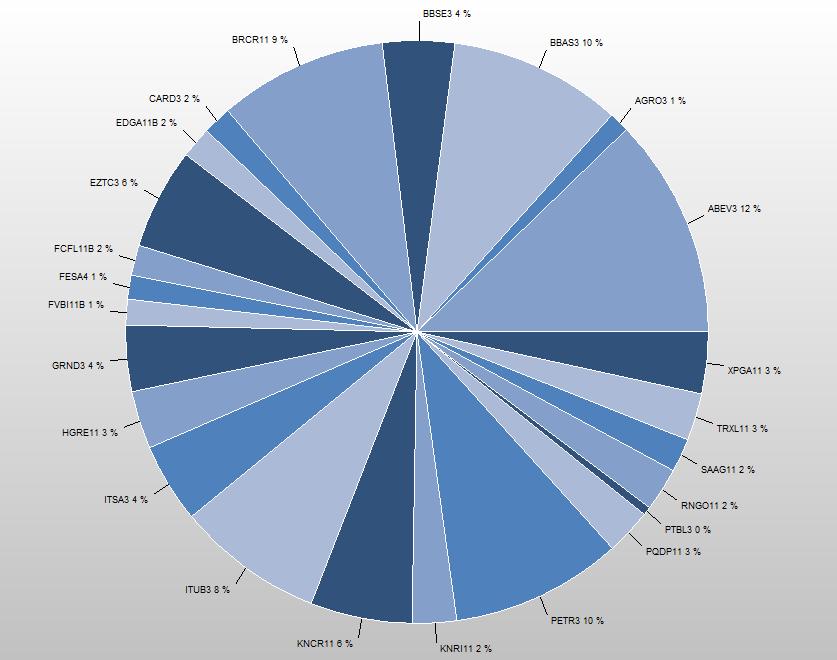

A composição atual ficou assim (gráfico do IrpfBolsa):

Neste mês, em função da tensão do mercado, a volatilidade foi grande e o desempenho anterior não foi mantido. A diferença do IBovespa entre ontem (queda) e hoje (alta), por exemplo, é grande. Continuo com um excelente resultado, acima de minha expectativa. É importante ter consciência que, no curto prazo, oscilações são naturais e esperadas (com movimentos de repique, por exemplo). Dentro de uma tendência de alta, os papeis não se movimentam em linha reta.

Estou apenas demonstrando o potencial de crescimento, isto não é recomendação de investimento.

Pingback: Transferência de custódia |