Conforme dito anteriormente, o mês (maio) promete e tem sido bastante agitado (sob diferentes aspectos). Aliás, os acontecimentos políticos da semana passada que o digam! (risos). 😉

Dá-lhe emoções…

A economia continua apresentando resultados negativos (aumentando a volatilidade no curto prazo), mas o mês está sendo interessante para muitos investidores. É difícil até para avaliar. Confiram!

Confesso que, diante do desfecho no cenário político da semana passada (a “primeira etapa” do impeachment), eu esperava um resultado melhor para o índice IBovespa, que fechou em queda de 2,7% em 13/05/16. Há quem acredite que o movimento se deu em função da “realização de lucros” de grandes investidores, pois grande parte da expectativa gerada pelo pedido de impeachment já havia refletido sobre o mercado – basta ver a valorização do IBovespa desde o anúncio. Particularmente, acredito que o resultado negativo dos indicadores da economia brasileira “falou mais alto”.

Segundo a Empiricus, “O IBC-Br relativo ao primeiro trimestre de 2016, veio bem pior do que as projeções, sugerindo a aceleração no ritmo de contração econômica. O indicador apontou retração de 1,44% no trimestre, bem abaixo das projeções (de queda de 0,05%)”.

O governo também pretende flertar com o Congresso a permissão para um déficit próximo de R$ 130 bilhões este ano. E, para complicar um pouco mais, no primeiro trimestre de 2016, a Petrobras apresentou prejuízo de R$ 1,2 bilhões, contra lucro de R$ 5,3 bilhões no mesmo período do ano passado. Vale lembrar que, há poucos dias, sofremos outro rebaixamento da nota de crédito brasileira pela agência de classificação Fitch.

Ainda há muito por vir. Apertem os cintos.

Os reflexos da crise econômica são nítidos. O índice de desemprego continua assombrando, e muitas empresas (de diferentes portes) estão se adaptando para sobreviver. Na semana retrasada fui ao Habib’s e pedi alguns Bib’s Dog. Disseram que estava em falta, alegando aguardar a próxima entrega. Na semana passada tentei novamente, mas só consegui comprar no dia seguinte. É evidente que estão reduzindo os pedidos, para controlar prejuízo. Já o Walmart, no ano passado, alegou ter reduzido o número de lojas “estrategicamente” (apenas). Será mesmo? O jeito tem sido dançar conforme a música. Hoje, vi uma promoção do Giraffas (tamojunto) oferecendo 25% de desconto para quem trouxer um amigo (vale para ambos). Estes são apenas alguns exemplos que recordei logo de imediato. Infelizmente, muitas empresas estão fechando as portas.

A partir de agora compartilharei alguns pontos positivos que estou conferindo neste mês.

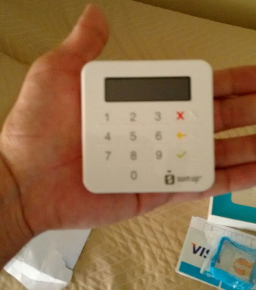

No dia 10 de abril comentei sobre a experiência que tive com o pagseguro e a intenção de aquirir uma máquina de cartão para minha namorada, que é esteticista e deseja oferecer diferentes meios de pagamento aos clientes. Como o suporte da empresa pagseguro foi muito precário e amador (estressante), descartei a solução “Moderninha”. Só para constar: “perdi a compra que havia feito”.

Sendo assim, optamos pela sumup (modelo TOP), com desconto especial apenas até o mês de maio. O cadastro foi muito tranquilo, a entrega rapidíssima (por e-sedex) e a instalação não apresentou dificuldade alguma. Infelizmente, o bluetooth do celular não apresentou compatibilidade com a máquina e precisamos parear pelo cabo de áudio. De qualquer forma, foi simples e não vejo como um problema. Em menos de meia hora já havíamos feito teste de pagamento. A princípio, posso dizer que superou nossa expectativa.

Se houver surpresas ao longo do tempo, compartilharei. Por enquanto, estou otimista.

Em relação aos investimentos…

Para quem costuma dizer que o B&H não é eficiente, recomendo rever os conceitos o quanto antes. No dia 04/05/16 recebi bonificação de ações de empresas como EZTEC e ITAUSA. Ou seja, o número de papéis aumentou sem custo algum. Não demorou muito e, no dia 10/05/16, a EZTEC pagou um dividendo relativamente “gordo”. Grandes investidores lucraram bastante. Ainda não é o meu caso (sou um pequeno investidor), mas um dia chego lá.

Tente avaliar o impacto disto ao longo dos anos e seguido de repetidos aportes.

Fiquei muito contente com o resultado, claro. Agora preciso descobrir como lançar, no IrpfBolsa, as ações que recebi por meio de bonificação. Já fiz contato com a equipe do sistema, mas ainda não retornaram o e-mail.

Conforme os relatórios da Empiricus, já era esperado o pagamento de amortização do FII BRCR11 (com R$ 400 milhões em caixa para distribuir entre os cotistas). Por outro lado, como consequência, isto derrubou a cotação do fundo (algo esperado também). Obtive um bom rendimento neste mês, apesar de contar com poucas cotas. Pretendo reinvestir no fundo.

Nem é preciso comentar sobre os rendimentos dos fundos DI ou títulos do tesouro (TD). Estão excelentes.

Em breve compartilharei como foi minha primeira experiência na Bolsa (com prejuízo) e o que você não pode fazer (risos)!