Desejo um FELIZ E PRÓSPERO ANO NOVO para TODOS!

– Sejamos os heróis/autores de nossa própria história! 😉

FELIZ 2020 – Que seja um ano repleto de felicidades, paz, saúde e sucesso

Construção de riqueza

Desejo um FELIZ E PRÓSPERO ANO NOVO para TODOS!

– Sejamos os heróis/autores de nossa própria história! 😉

FELIZ 2020 – Que seja um ano repleto de felicidades, paz, saúde e sucesso

São perguntinhas que frequentemente tentam ser respondidas. E como vejo muita ilusão sendo vendida, resolvi fazer uma reflexão sobre o assunto – não quer dizer que exista UMA resposta única para estas questões (não há).

O texto da imagem acima é um fato, mas a verdade é que não existe uma cartilha para seguir…

O nosso retorno será proporcional ao que entregamos, e dependerá do nosso talento, esforço pessoal, persistência, reconhecimento (pode ser relativo) e, acredite, também dependerá de sorte!

A sua ideia pode ser boa, mas o mercado precisa “comprá-la”! 😉

Na maioria das vezes, quando priorizamos o retorno financeiro, acabamos falhando. Atualmente, é comum ver empresas afirmando que o objetivo principal é se tornar “referência” e “excelência” em sua atividade. Há um detalhe: isto não deveria ser o objetivo, pois é apenas o resultado ou a consequência de um trabalho bem realizado.

A maioria das pessoas gosta de ouvir o lado bonitinho e fantasioso, mas a realidade nem sempre acompanha.

Nos principais treinamentos motivacionais, é comum ouvir histórias de pessoas como Steve Jobs e Bill Gates. Entretanto, até nisto, há muita fantasia, pois foram pessoas à frente de seu tempo. Não consigo imaginar os dois sentados numa cadeira ouvindo o blá-blá-blá de como conquistar o sucesso, treinamentos motivacionais ou coaching. “Estes caras” sempre estiveram a frente da grande maioria. Se destacaram porque pensavam MUITO diferente. E, gostem ou não, não foram “exemplos” de pessoas (boas) para atingir seus objetivos.

Resumindo: O que quero de dizer é que não existe uma receita de bolo. O máximo que podemos fazer é procurar trabalhar com paixão e dar o melhor de si. Se o mercado comprar a ideia, será a junção das nossas qualidades/habilidades com um pouco de sorte.

“Não importa se você acha que Pablo Vittar é um cantor(a) mediano(a). Particularmente, não gosto. Por alguma razão, o mercado comprou a ideia (com ajuda da mídia) e o resultado é este que vimos. Sorte a dele(a).“

O mês de novembro terminou e, em breve, minhas férias também. Aproveitei para rever algumas estratégias de trade (especulação). Como de costume, presenciamos uma agitação política com pouco efeito contundente. Por aqui, o que chamou mais atenção foi a reavaliação do entendimento da prisão de segunda instância. Já no cenário externo, foi a queda do até então presidente da Bolívia Evo Morales. Não precisei lidar com imprevistos, porém as diferentes avaliações dos trades na conta real, resultaram em grandes emoções e prejuízo. Sem muitas delongas, vamos aos resultados.

Finalmente, no início do mês, a Câmara aprovou o projeto que define os procedimentos para o registro de armas e obtenção do certificado de capacidade técnica. Foi mais uma vitória para a legítima defesa – proposta defendida pelo atual governo desde o início da campanha eleitoral.

Também tivemos a notícia de que Brasil entregou para a Rússia a presidência do Brics (formado por aliados como África do Sul, Índia, China e Rússia), destacando o trabalho em inovação.

Outro acontecimento que marcou o mês foi a revisão do entendimento da prisão em segunda instância…

Há poucos anos, existia praticamente um consenso, no próprio STF, de que nenhum país, minimamente sério, seria capaz de permitir que condenados em segunda instância respondessem em liberdade. Por coincidência, este entendimento foi revisto no momento em que crimes do colarinho branco estão sendo combatidos com rigor nunca visto – algo fundamental para que o pais trilhe um caminho de retidão e crescimento.

No meu entendimento, a fala de alguns ministros deixou transparecer que a preocupação é com o alcance ou possíveis “abusos” da operação Lava Jato. Particularmente, acho lamentável a possibilidade de presenciarmos freios na operação que já devolveu alguns bilhões aos cofres públicos.

Confiram o tamanho da contradição:

Vejam também o atrito entre os ministros Gilmar Mendes e Roberto Barroso no mês passado. Na minha opinião, em relação ao combate a crimes do colarinho branco, o ministro Barroso tem demonstrado bastante coerência:

Aproveitando o ensejo, o ex-presidente Lula, apesar de ser beneficiado (com a soltura), está respondendo pela acusação de vários crimes do colarinho branco. E, recentemente, no caso do sítio de Atibaia, teve sua condenação mantida e pena aumentada (para 17 anos) pelo TRF-4.

Já no cenário internacional, fomos surpreendidos positivamente com a renúncia do presidente Evo Morales, “que recebeu asilo político do México“.

“Aliás, o que aconteceu é algo que reforça, cada vez mais, a ideia de que a esquerda latino-americana é realmente uma esquerda caviar (risos) – os principais aliados da Bolívia (por exemplo) seriam Venezuela e Cuba, porém quando a corda rompe ou quando desejam aproveitar o melhor que vida tem a oferecer, buscam países com ideologias e políticas econômicas completamente distintas. Ou seja: Bobo é quem acredita nestas ideologias de ‘butiquim’!“

Como de costume, confiram os principais números e acontecimentos que sacudiram o país e o mundo (do redator chefe da Modal):

Conforme já esperado, mais algumas empresas divulgaram o balanço trimestral.

O Banco Itaú (ITUB3), por exemplo, divulgou lucro líquido de aproximadamente R$ 7.2 bilhões (crescimento de 10,9%). Outra empresa, do mesmo setor, que surpreendeu foi o Banco do Brasil (BBAS3), com lucro de R$ 4,5 bilhões. Fico feliz por estar posicionado em ambas.

Por outro lado, quem está apostando no turnaround de Via Varejo, conferiu um resultado desanimador, pois o grupo divulgou prejuízo de R$ 244 milhões no 3T19.

Aproveitando o assunto anterior (turnaround), o agrupamento das ações da Oi (OIBR3) está cada vez mais próximo, caso a ação permaneça sendo negociada abaixo de R$ 1 por 30 leilões consecutivos. Historicamente, o agrupamento de empresas em recuperação judicial não é um bom sinal – pode ser que freie um pouco as especulações (o que não acredito) ou dê ainda mais margem para derrubar a cotação. Conforme exposto inúmeras vezes, tenham consciência clara dos riscos.

Para obter acesso ou acompanhar os balanços, recomendo o seguinte link:

https://financenews.com.br/?s=3t19

Quanto aos investimentos…

Recebi proventos de ITUB3, BBAS3, GRND3, CRFB3, BRCR11 (0,59%), FCFL11 (0,51%), PQDP11 (0,40%), KNRI11 (0,44%), RNGO11 (0,56%), SAAG11 (0,69%), GGRC11 (0,46%), MXRF11 (0,80%), KNCR11 (0,50%), HGRE11 (0,43%), VISC11 (0,48%) e HGBS11 (0,50%). A performance da carteira continua excelente e a cotação dos FIIs se mantém crescente, justificando a “queda aparente” nos rendimentos. Não exerci o direito de subscrição que recebi do fundo MXRF11, pois tenho interesse em reforçar outras posições. De maneira geral, o rendimento da carteira permanece excelente, sendo reforçado com o pagamento de dividendos e JCP de ITUB3, BBAS3, GRND3 e CRFB3 (o rendimento mais expressivo foi da Grendene).

Com o rendimento da própria carteira, somado ao capital que me prontifico separar para investir mensalmente, comprei mais ações (ou cotas) de ABEV3 e KNCR11. Aproveitei que o mercado castigou as ações da Ambev, após divulgar um balanço fraco, para reforçar minha posição. O maior aporte foi para ABEV3, no entanto o valor do aporte no fundo KNCR11 não ficou muito distante. De maneira geral, a distribuição foi equilibrada.

A Infomoney disponibilizou um vídeo interessante com a visão da Rio Bravo quanto as perspectivas para o mercado imobiliário:

“Decidi separar parte do capital avaliar outras técnicas de trade aumentando o ‘tamanho da mão’ (ampliando o número de contratos). É evidente que obtive lucros excelentes e, algumas vezes, prejuízos indigestos. Neste caso (com mão maior), percebi que é mais seguro e fácil explorar o mini índice. Como os testes ainda não foram conclusivos, detalharei apenas em dezembro.“

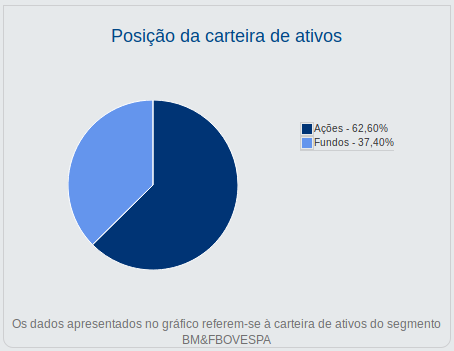

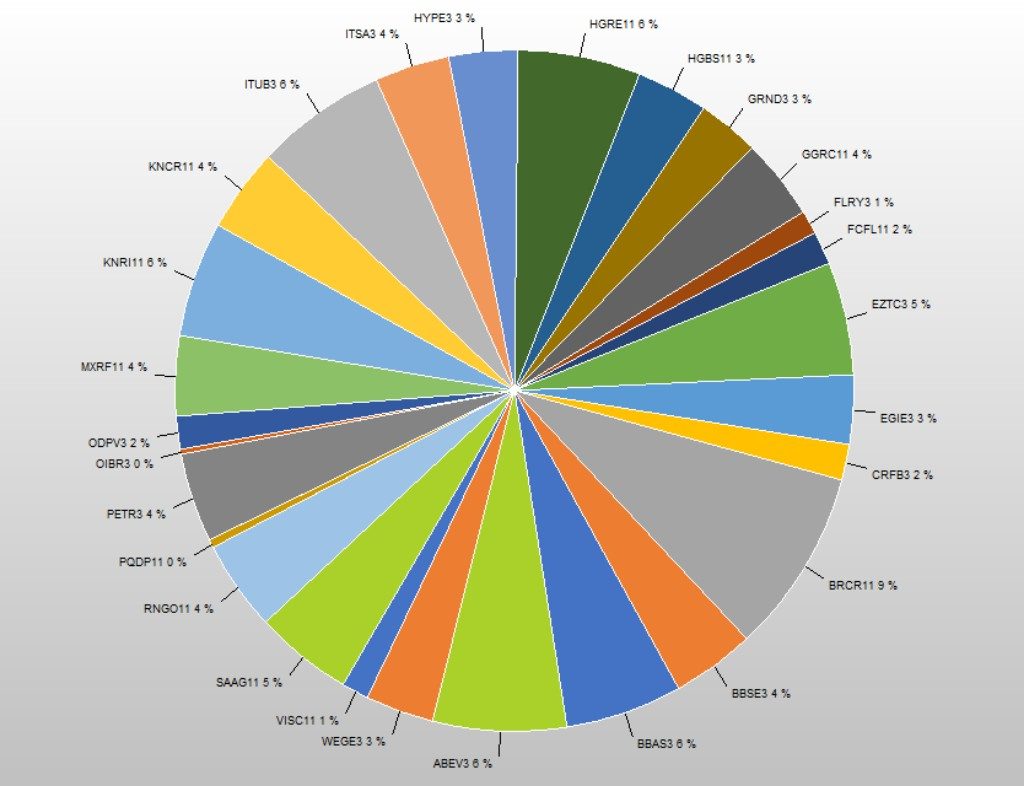

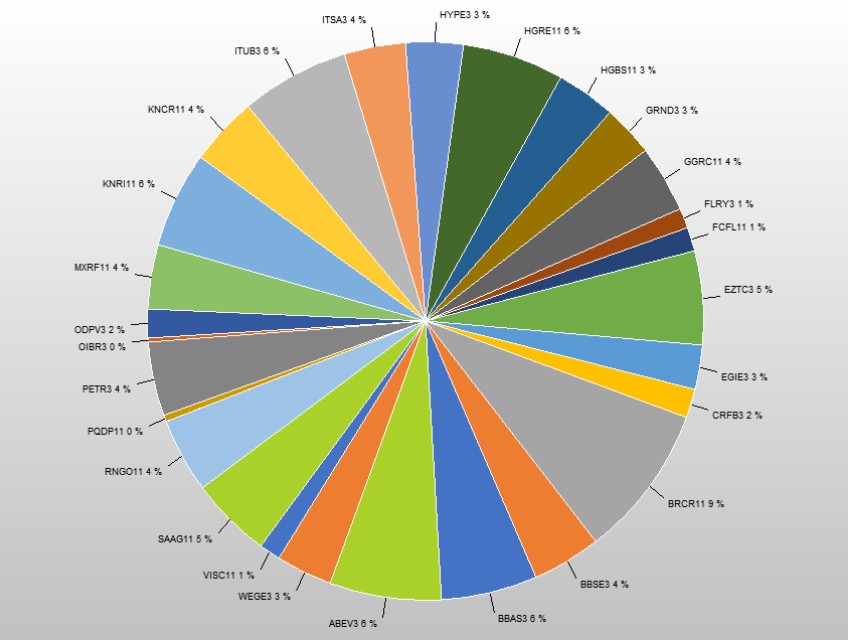

Confiram a distribuição dos ativos, segundo o portal CEI (NÃO inclui o Fundo DI):

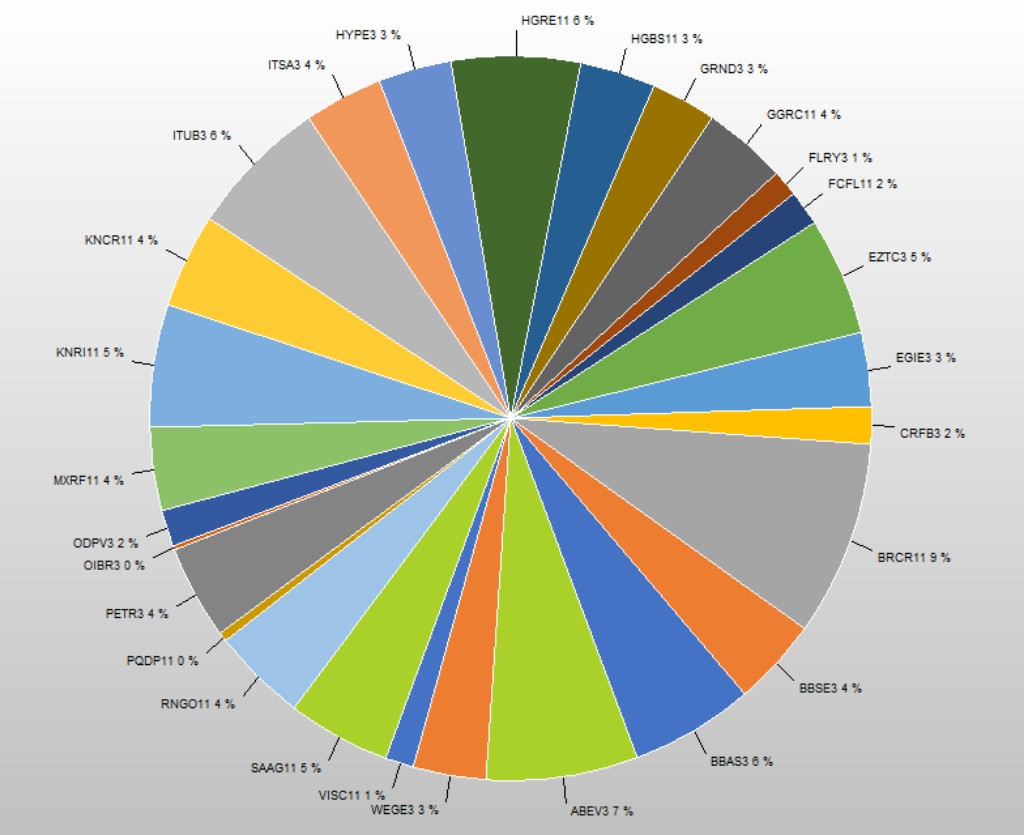

A composição atual ficou assim (gráfico do IrpfBolsa):

“Vale lembrar que o gráfico acima representa uma distribuição baseada no custo de aquisição, não no valor de mercado“

Quanto ao meu projeto APFTrend-v2.0 (robô trades)…

O projeto está na revisão 28. Como entrei em férias neste mês, decidi aproveitar os dias para descansar e comecei uma nova versão do robô, apelidada de APFTrend-Plus – além do mini dólar, pretendo incluir o suporte para operações como mini índice. Também realizei algumas operações manuais para validar diferentes estratégias.

Continuo fazendo ajustes e revisões de código para encontrar padrões de “falso-positivo” (sinais errados) e melhorar a parametrização do EA. O resultado vem melhorando, mas ainda há bastante trabalho a ser feito.

A versão demo do robô (apenas binários) está disponível para download através do link:

http://aprendizfinanceiro.com.br/APFTrend-v2.0-demo.zip

Em relação aos trades (manual ou automatizado) ainda não consegui um resultado consistente ou confiável o suficiente. No mês, realizei operações bastante lucrativas, porém cada erro seguinte custou muito caro e, infelizmente, reverteu o lucro para prejuízo – é evidente que o risco é calculado.

De maneira geral, continuo bastante satisfeito com o resultado da carteira e, por mais estranho que possa parecer, também com a evolução do robô de trades. O ganho da capital da carteira continua superando minhas expectativas. Vale lembrar que, no curto prazo, oscilações são naturais e esperadas (com movimentos de repique, por exemplo). Dentro de qualquer tendência, os papeis não se movimentam em linha reta.

“O objetivo aqui é meramente didático. Algumas estratégias (mais especulativas que comento) envolvem risco elevado, com potencial de ganho expressivo ou, em alguns casos, prejuízos imediatos. Então, estude sempre, consulte diferentes fontes de informação e tire suas próprias conclusões – a única recomendação que faço é: não façam trades na fase inicial (a tolerância aos erros será pequena)!“

Estou apenas demonstrando opções de investimentos e o potencial de crescimento, isto não é recomendação de investimento!

Mais um mês se encerra e o ano está chegando ao fim. Aliás, o ano tem sido marcado por pequenas turbulências no cenário político-econômico, mas a verdade é que o país vem demonstrando um excelente resultado e o clima de otimismo prevalece. A evolução de minha carteira de investimentos (tanto renda fixa, como variável) surpreendeu bastante e, tirando algumas questões pessoais, não precisei lidar com grandes imprevistos. Sem muitas delongas, vamos aos resultados.

Para variar, a imprensa tradicional não se cansa de procurar pelo em ovo. No entanto, ao contrário do que pintam, os números atuais mostram uma recuperação econômica bastante significativa. Comparem os resultados oficiais do primeiro ano do governo Bolsonaro em relação ao governo Dilma.

Percebam que o Copom anunciou outro corte na taxa de juros (pela terceira vez consecutiva), reduzindo a taxa selic para 5%. É uma excelente notícia para a economia brasileira, porém acaba sendo um balde de água fria para muitos “rentistas”. Ainda assim, o mercado financeiro oferece inúmeras opções para manter o equilíbrio de nossos investimentos. No meu caso, por exemplo, fui beneficiado com as posições que mantenho na carteira de renda variável.

Outra noticia positiva foi a aprovação da reforma da previdência. E, para quem não compreendeu muito bem quais foram as mudanças, recomendo a leitura do seguinte artigo:

https://g1.globo.com/economia/noticia/2019/10/22/reforma-da-previdencia-entenda-ponto-a-ponto-a-proposta-aprovada-em-2o-turno-no-senado.ghtml

Já, em relação ao cenário externo, quem surpreendeu negativamente foi a Argentina. Com a vitória de Alberto Fernández e Cristina Kirchner, nas eleições presidenciais, a Bolsa de Valores da Argentina iniciou um movimento de pânico, perdendo U$ 23,7 bilhões em valor de mercado em um único dia.

Como de costume, confiram os principais números e acontecimentos que sacudiram o país e o mundo (do redator chefe da Modal):

Nas últimas semanas do mês, algumas empresas divulgaram seus balanços!

O lucro da Hypera, por exemplo, cresceu 10%. Outra empresa, que acredito ter um futuro muito promissor e apresentou um excelente resultado foi a Weg, registrando aumento no lucro de 9,7%. Para minha surpresa, quem decepcionou um pouco foi a Ambev, registrando queda de 9,7% no lucro líquido.

Para obter acesso ou acompanhar os balanços, recomendo o seguinte link:

https://financenews.com.br/?s=3t19

Conforme exposto em resultados anteriores, fiz uma pequena “aposta” em OIBR3 (caráter especulativo) – é um risco que EU aceito, não é uma recomendação.

Por entender que a situação da empresa é muito delicada, não alterei (e nem pretendo) a posição em carteira. Neste mês surgiram algumas notícias favoráveis: “Além da aprovação da PLC 79, recentemente a ANATEL também anunciou a aprovação de nova oferta de compartilhamento de dutos da Oi“.

“Também é importante ressaltar que a dívida da Oi é alta, mas a relação dívida bruta sobre patrimônio líquido está na casa de 0,65. Logo, um gestor sério e competente é capaz de mudar a realidade da empresa.“

Especulações sobre o futuro da Oi não faltam… O jeito é aguardar! 😉

Quanto aos investimentos…

Recebi proventos de ITUB3, ITSA3, EZTC3, FLRY3, ODPV3, PETR3, BRCR11 (0,55%), FCFL11 (0,52%), PQDP11 (0,51%), KNRI11 (0,46%), RNGO11 (0,58%), SAAG11 (0,72%), GGRC11 (0,47%), MXRF11 (0,80%), KNCR11 (0,49%), HGRE11 (0,46%), VISC11 (0,74%) e HGBS11 (0,55%). Apesar da aparente queda de rendimento dos FIIs, o resultado da carteira continua excelente – “como a cotação dos principais fundos continua valorizando, é esperado uma projeção menor dos rendimentos atuais“. Acredito que o FLMA11 foi o fundo que mais chamou a atenção, encerrando o mês negociado acima de R$ 6 – já havia encerrado a posição antes e, mesmo com o preço “bastante acessível”, continuo entendendo que o ágio atual é impeditivo para novos aportes. De maneira geral, o rendimento da carteira permanece excelente, sendo reforçado com o pagamento de dividendos e JCP de ITUB3, ITSA3, EZTC3, FLRY3, PETR3 e ODPV3 (o rendimento mais expressivo foi da Petrobras).

Com o rendimento da própria carteira, somado ao capital que me prontifico separar para investir mensalmente, comprei mais ações (ou cotas) de EGIE3, FCFL11, BRCR11, KNCR11, MXRF11 e VISC11. Aproveitei o desdobramento do fundo FCFL11 para reforçar a posição. Desta relação, o maior aporte foi para EGIE3 e o menor para o fundo BRCR11.

Para quem tem interesse na Itaúsa, recomendo assistir o vídeo da Captalizo:

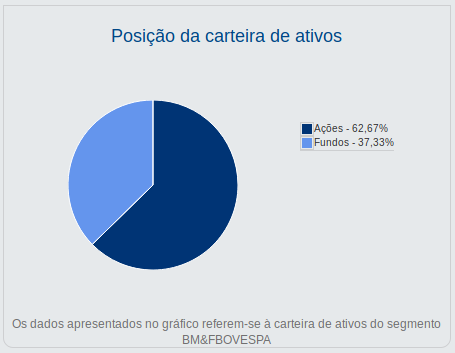

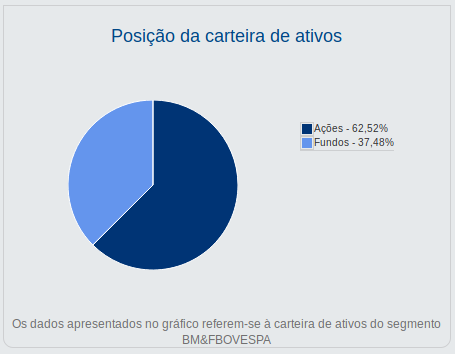

Confiram a distribuição dos ativos, segundo o portal CEI (NÃO inclui o Fundo DI):

A composição atual ficou assim (gráfico do IrpfBolsa):

“Vale lembrar que o gráfico acima representa uma distribuição baseada no custo de aquisição, não no valor de mercado“

Quanto ao meu projeto APFTrend-v2.0 (robô trades)…

O projeto está na 27 revisão, com previsão da 28 até domingo (03/11). O resultado do mês foi positivo, em aproximadamente R$ 236. Mas, apesar de positivo, o retorno foi baixo frente ao risco assumido. Estou fazendo ajustes de código para encontrar padrões de “falso-positivo” (sinais errados) e melhorar a parametrização do EA.

A versão demo do robô (apenas binários) está disponível para download através do link:

http://aprendizfinanceiro.com.br/APFTrend-v2.0-demo.zip

De maneira geral, continuo bastante satisfeito com o resultado da carteira e, por mais estranho que possa parecer, também com a evolução do robô de trades. O ganho da capital da carteira continua superando minhas expectativas. Vale lembrar que, no curto prazo, oscilações são naturais e esperadas (com movimentos de repique, por exemplo). Dentro de qualquer tendência, os papeis não se movimentam em linha reta.

“O objetivo aqui é meramente didático. Algumas estratégias (mais especulativas) que comento envolvem risco elevado, com potencial de ganho expressivo ou, em alguns casos, prejuízos imediatos. Então, estude sempre, consulte diferentes fontes de informação e tire suas próprias conclusões – a única recomendação que faço é: não façam trades na fase inicial (a tolerância aos erros será pequena)!“

Estou apenas demonstrando o potencial de crescimento, isto não é recomendação de investimento!

Basta iniciar os meses terminados em “bro” e o ano passa num piscar de olhos. Apesar das turbulências no cenário político, o ano tem sido bastante interessante para a economia brasileira e em minhas conquistas pessoais também. Felizmente, não tenho sido surpreendido com imprevistos e venho conseguindo gerenciar os meses com tranquilidade. Sem muitas delongas, vamos aos resultados.

No cenário interno, não há muita novidade. Continuamos presenciando um conflito bastante claro e constante de narrativas com um forte viés ideológico. O discurso do presidente Jair Bolsonaro, na ONU (por exemplo), pode ser avaliado de diferentes perspectivas, dependendo de sua fonte de informação.

Basta ver a diferença na forma como foi noticiado pela Rede Globo ou Record:

Entendem agora porque o país está tão dividido? 😉

Como se não bastasse, estamos vivenciando uma “censura” velada (nem tão velada assim, pois é nítida).

Nesta semana, por exemplo, discutiu-se muito sobre a morte da menina Ágatha, na cidade RJ, vítima de bala perdida em um confronto entre traficantes e policiais. É lamentável. Mas, o interessante é que algumas mídias só “informam” quando as mortes envolvem confronto com a polícia, fazendo um prejulgamento que condene a atuação da polícia militar, omitindo-se quando traficantes executam moradores caso ofereçam algum empecilho ao tráfico de drogas.

“Ao contrário da falsa imagem que parte da imprensa vende, os moradores das comunidades do RJ não deixam claro o que pensam sobre os traficantes porque, na realidade (infelizmente), temem MUITO mais as leis do tráfico – onde existe pena de morte. Questionar a atuação da polícia, pode ser complicado. Porém, questionar a atuação do tráfico significa assinar a própria sentença de morte.“

Quando compartilhei, em minha fanpage, a execução de um policial militar, vítima de tiro de fuzil, meu acesso foi moderado por uma semana. Talvez, você simpatizante da esquerda, queira ver apenas um lado da história. Porém, lembrem-se de que não existe meia liberdade de expressão – todos perdem. Defenda sempre o “direito de expor sua opinião e discordar”!

“Sendo assim, diante deste cerceamento da liberdade de expressão, meu protesto contra o facebook, tem sido deixar de fazer anúncios pagos indefinidamente – apesar do forte viés de esquerda, o facebook atua e sobrevive graças à um sistema extremamente capitalista! (irônico, não?)”

Quanto ao cenário internacional, a guerra comercial entre Estados Unidos e China parecia suavizar, mas continua chamando atenção e gerando bastante expectativa nas principais Bolsas de Valores do mundo. Para aumentar o clima de incertezas, também fomos surpreendidos com mais um pedido de impeachment contra o presidente norte americano (provavelmente sem sucesso), Donald Trump.

Como de costume, confiram os principais números e acontecimentos que sacudiram o país e o mundo (do redator chefe da Modal):

Os principais balanços das empresas que mantenho em carteira foram divulgados no mês anterior.

Para ter acesso ou acompanhar os balanços, recomendo o seguinte link:

https://financenews.com.br/?s=2t19

“Como o portal acionista.com.br passou a cobrar assinatura para exibir os balanços, passaremos a trabalhar com o financenews.com.br.“

Quanto aos investimentos…

Recebi proventos de ITUB3, CRFB3, EGIE3, ODPV3, BBASE3, BRCR11 (0,442%), FCFL11 (0,512%), PQDP11 (0,506%), KNRI11 (0,468%), RNGO11 (0,586%), SAAG11 (0,723%), GGRC11 (0,505%), MXRF11 (0,642%), KNCR11 (0,538%), HGRE11 (0,492%), VISC11 (0,807%) e HGBS11 (0,549%). O resultado da carteira continua excelente e o desempenho dos Fundos Imobiliários vem se mostrando crescente. Neste mês, o pior resultado foi do fundo BRCR11, mas a performance está melhorando. O fundo FCFL11 (Campus Faria Lima – Insper) também surpreendeu, informando um desdobramento de suas cotas na proporção de 1:20. Particularmente, para tornar mais acessível, espero que façam o mesmo com o fundo PQDP11. De maneira geral, o rendimento da carteira permanece excelente, sendo reforçado com o pagamento de dividendos e JCP de ITUB3, CRFB3, EGIE3, BBAS3 e ODPV3 (o rendimento mais expressivo foi do Banco do Brasil – provisionado para o dia 30/09).

Com o rendimento da própria carteira, somado ao capital que me prontifico separar para investir mensalmente, comprei mais ações (ou cotas) de KNCR11 e EGIE3. Em ambos ativos, o aporte foi bastante equilibrado, mas levemente superior para o fundo KNCR11.

“Decidi deixar aproximadamente 30% do capital que costumo aportar na conta da corretora para explorar melhor o robô de trades no próximo mês.“

E, aproveitando que estamos tratando sobre alocação de carteira, recomendo acessar o seguinte artigo:

No momento atual, em que a taxa selic está atingindo sua mínima histórica (5.5%), decidi fazer um pequeno rebalançamento em minha carteira de renda fixa, diminuindo minha exposição em fundos DI e direcionando para dois fundos de Renda Fixa de Longo Prazo.

Fiz o rebalanceamento por entender que estava muito concentrado em fundos DI (permaneço com maior exposição) e por visualizar que o rebalanceamento oferecerá maior performance. Aliás, contrariando a crença de inúmeros investidores, ainda é possível encontrar fundos de Renda Fixa (Prefixado ou Inflação) com rendimentos acima de 1% ao mês, evidentemente com maior risco (no meu caso, por exemplo, optei por fundos que aceitam até 30% de exposição em derivativos).

Acreditem ou não, um dos fundos ofereceu retorno superior à 2%! 😉

Confiram a distribuição dos ativos, segundo o portal CEI (NÃO inclui o Fundo DI):

A composição atual ficou assim (gráfico do IrpfBolsa):

“Vale lembrar que o gráfico acima representa uma distribuição baseada no custo de aquisição, não no valor de mercado“

Quanto ao meu projeto APFTrend-v2.0 (robô trades)…

O projeto está na 23 revisão, com previsão da 24 até domingo (29/09). O resultado mensal melhorou bastante, mas prejudiquei o desempenho do mês quando, contrariando as estimativas atuais, tentei operar na sexta-feira com um número de contratos superior (3) e alvo inferior (3 pontos). Infelizmente, preciso assumir o risco para simular e testar novos recursos.

Apesar de negativo, se comparado com o mês passado, o resultado dos trades foi melhor. Uma alternativa, para quem estiver testando ou simulando, é reduzir o take profit (encerramento com lucro) em até 15 pontos e, de preferência, não ativar o robô na sexta-feira – pretendo fazer apenas simulações no último dia da semana (de acordo com os resultados históricos, é mais prudente).

“A partir da versão 11 do APFTrend-EA, incluí novos modos de operação. No próximo mês farei um vídeo detalhando como cada modo trabalha e quais recursos novos que foram codificados!“

A versão demo do robô (apenas binários) está disponível para download através do link:

http://aprendizfinanceiro.com.br/APFTrend-v2.0-demo.zip

De maneira geral, continuo bastante satisfeito com o resultado da carteira e, por mais estranho que possa parecer, também com a evolução do robô de trades. O ganho da capital da carteira continua superando minhas expectativas. Vale lembrar que, no curto prazo, oscilações são naturais e esperadas (com movimentos de repique, por exemplo). Dentro de qualquer tendência, os papeis não se movimentam em linha reta.

“O objetivo aqui é meramente didático. Algumas estratégias (mais especulativas) que comento envolvem risco elevado, com potencial de ganho expressivo ou, em alguns casos, prejuízos imediatos. Então, estude sempre, consulte diferentes fontes de informação e tire suas próprias conclusões – a única recomendação que faço é: não façam trades na fase inicial (a tolerância aos erros será pequena)!“

Estou apenas demonstrando o potencial de crescimento, isto não é recomendação de investimento!