Há pouco tempo, fiz uma enquete no Facebook procurando identificar um pouco melhor o perfil dos seguidores. Também foi uma oportunidade para testar a ferramenta oferecida nativamente pelo Facebook (particularmente, considero fraca). De qualquer forma minha intenção foi conhecer um pouco melhor os participantes e aproveitar o momento para demonstrar como simples escolhas interferem bastante em nosso futuro financeiro.

O assunto é delicado e não há uma verdade única, mas é possível refletir sobre alguns pontos que são bem conhecidos e previsíveis. Concluída a enquete, no primeiro vídeo procurei demonstrar a importância e influência do dinheiro em nossas vidas. Dinheiro não é tudo, porém diz muito sobre nossa qualidade de vida no presente e muito mais no futuro.

O segundo vídeo, disponível em nosso canal do Youtube, trata sobre a enquete propriamente dita. Entendo que o resultado não foi muito surpreendente ou inesperado, mas, apesar da pequena dificuldade em avaliar os números precisamente (até pela baixa amostragem), confirmou minha suspeita – boa parte dos participantes ainda não investem.

Conforme prometido, no terceiro vídeo optei por demonstrar a diferença de patrimônio, ao final de 5 anos, caso meu amigo optasse por investir ao invés de trocar o carro. Não estou fazendo uma crítica (de forma alguma) – foi um bom negócio. Resolvi expor este exemplo para que vocês entendam que nossas escolhas no presente influenciam MUITO em nossa saúde financeira, seja no curto ou médio prazo. Algumas vezes, entendemos que é impossível investir porque a prioridade é outra – é evidente que o entendimento disto é muito pessoal.

Vamos ao que interessa – baseado nas informações que recebi (sem abrir cada detalhe)!

Suponhamos que o novo automóvel terá um custo total de R$ 60.000 (com o financiamento)…

1. Troca de veículo

– Entrada de R$ 21.000,00 (graças a venda do automóvel anterior)

– Parcelas de R$ 650,00 durante 5 anos (60 meses) = total de R$ 39.000,00

2. Investimento conservador

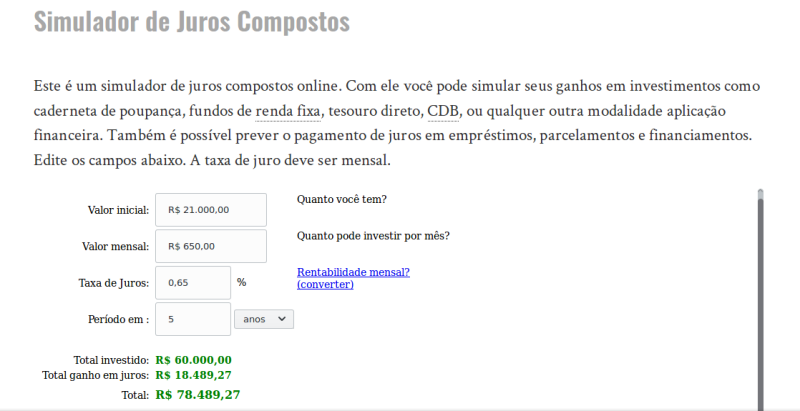

– Aporte inicial de R$ 21.000,00 (com a venda do automóvel)

– Aportes mensais de R$ 650,00, durante 5 anos, com rendimento de 0,65% =~ R$ 78.480 (no final)

De imediato muitas pessoas imaginarão que a diferença, no final, foi pequena se comparado com o benefício e conforto oferecido com a troca do carro. Há quem coloque na ponta do papel as despesas de manutenção, deslocamento e etc. No entanto, vamos nos ater ao patrimônio conquistado no final do período. Quanto maior o patrimônio acumulado, menor se torna o nosso esforço (pequeno detalhe.. risos).

O segredo não está em quanto você ganha (apesar de afetar, claro) e tampouco se você conseguiu posicionar no “melhor investimento” para o período – percebam que simulei um rendimento conservador e perfeitamente viável (0,65%). O que realmente define o resultado final são as escolhas que fazemos no curto prazo.

No final de 5 anos, se meu amigo “tiver sorte”, contará com um bem avaliado em aproximadamente R$ 30.000. Por outro lado, de acordo com o segundo exemplo, contaria com um ativo financeiro avaliado em aproximadamente R$ 78,489. Ou seja, mais que o dobro (~R$ 40.000 acima). Em seguida, ele poderia começar um financiamento de um seminovo com maior tranquilidade, valendo-se ainda da remuneração do próprio investimento.

“O que quero demonstrar é que, mesmo que não seja suficiente para enriquecer financeiramente, trará uma tranquilidade cada vez maior“

Mas como foi que cheguei nos R$ 78.489?

Simulando na calculadora de juros compostos do Clubedospoupadores:

Ainda não está convencido, não é mesmo?

Vamos colocar um pouquinho mais de emoção (sem exagerar)…

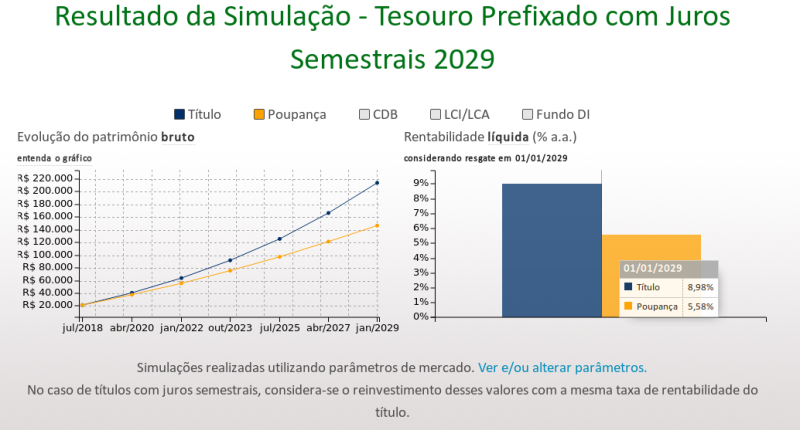

Quem é capaz de assumir um compromisso de R$ 650,00 por 5 anos, pode optar perfeitamente por um investimento “moderado” como os Títulos do Tesouro Nacional (prefixado, por exemplo). O Tesouro Direto é considerado conservador, mas, dependendo da escolha, o risco aumenta um pouco caso necessite de resgate antecipado.

Para melhorar o resultado, sem comprometer a saúde financeira, demonstrarei uma simulação do “Tesouro Prefixado com Juros Semestrais 2029“. Apesar do vencimento maior, você contará com a remuneração dos juros semestrais.

“De acordo com o simulador, em 2023, seu patrimônio bruto atingirá R$ 91.474,00. Pois é, o resultado foi ainda melhor (mesmo em uma opção conservadora/moderada). E, no fim do período (2029), terá atingido R$ 213.544,00.“

Se avaliarmos friamente, este sacrifício começa fazer algum sentido!

Não estou afirmando que devemos abrir mão de ter um automóvel ou conforto maior. O objetivo foi demonstrar que, algumas vezes, nos baseamos apenas na realidade de curto prazo; e que determinadas escolhas impedem nossa evolução financeira, fazendo-nos reféns do presente para sempre.

É assim que, lentamente, conquistamos nossa independência financeira! 😉

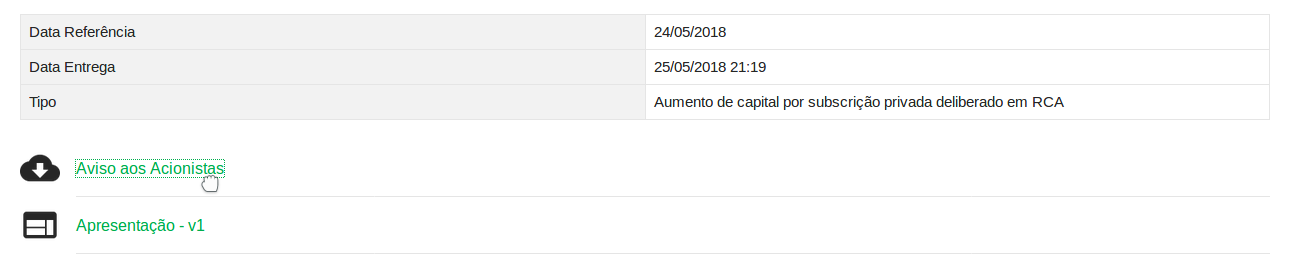

Todos os dados da bonificação estão disponíveis no link “Aviso aos Acionistas” (abrirá em nova janela)

Todos os dados da bonificação estão disponíveis no link “Aviso aos Acionistas” (abrirá em nova janela)