O mês de março chega ao fim, deixando muitas dúvidas, expectativas e preocupações no ar. Aliás, quem seria capaz de imaginar o tamanho do estrago causado pelo COVID-19? Infelizmente, diferente do que imaginei no início, não vejo mais uma solução realmente eficaz no curto prazo. O momento pede união e muita cautela. Estamos de frente à um impasse jamais visto no mundo, com repercussões sociais, de saúde pública (vidas serão perdidas) e de grande impacto financeiro. O momento é delicado, requer medidas alinhadas tecnicamente (não há espaço para “politicagem”), rápidas e com a maior coesão possível entre as autoridades de cada país. É evidente que, diante do momento caótico, imprevistos assolam as vidas de TODOS cidadãos. Não podemos surtar, mas devemos ter “respeito” pela crise que já estamos diante – ou seja, não subestimem. Sem muitas delongas, vamos aos resultados.

Compartilhei diferentes artigos, informações e vídeos sobre o assunto (em nossa fanpage, blog e canal do Youtube).

Não acho que o presidente Bolsonaro esteja “completamente equivocado” quando defende a economia; o problema é que, na minha opinião (não sou dono da verdade), ele tem feito pronunciamentos irresponsáveis quando diminui a criticidade do momento ao comparar com uma simples gripezinha ou quando faz uma avaliação rasteira da letalidade da doença ou até mesmo das consequências econômicas. Sendo assim, não posso concordar.

“Vale lembrar que a letalidade é maior entre os idosos, mas, conforme relatos de inúmeros médicos, NÃO é tão assintomática quanto se imaginava entre os mais jovens – que também entrarão na ‘disputa’ por UTIs e respiradores – , diminuindo ainda mais a expectativa de sobrevivência dos idosos ou demais casos de internação. Esta é uma das razões para alguns países, como Itália e Espanha, priorizar os respiradores por idade (visto que a expectativa de vida entre os mais jovens é maior). Não podemos ser egoístas, a vida de muitos idosos pode(ria) ser preservada. Existe alguma previsibilidade para o que está acontecendo!“

O grande problema é que não existe uma vacina ou tratamento com eficácia comprovada (existem estudos), basta ver o número de mortes diárias (infelizmente, não presenciamos desaceleração ainda):

https://www.worldometers.info/coronavirus

Por se encontrar na fase inicial da contaminação e diante do alto potencial de propagação, para ganhar tempo (permitindo melhor planejamento e reestruturação dos sistemas de saúde), o mundo inteiro defende o modelo de quarentena horizontal (liberando apenas serviços essenciais), antes de reavaliar o avanço e efeitos da doença. Vale lembrar que, apesar de inúmeras teorias de conspiração (não ajudam em nada), esta tem sido a recomendação da OMS. É um desafio mundial.

Entendo que só assim será possível reavaliar friamente as medidas tomadas, permitindo revisar e estudar alternativas – seria possível, por exemplo, estudar os efeitos ou a possibilidade da aplicação da quarentena vertical (separando por grupos de risco) por região; ou avaliar a possibilidade de abrandar a quarentena e aplicar controles sanitários mais severos nas divisas dos Estados conforme a contaminação for contida em cada região.

Na fase inicial, diante do risco envolvido, entendo que NÃO seria prudente começar pela quarentena vertical – até pela dificuldade de aplicação no Brasil (nem sabemos se será viável na prática).

Percebam que não existe solução fácil…

É evidente que a implantação da quarentena implica, necessariamente, em uma crise financeira profunda no mundo todo. Logo, não é apenas uma questão interna.

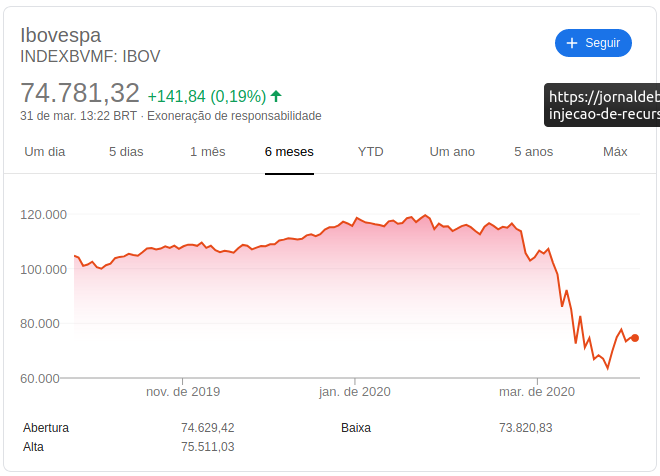

Infelizmente, não acredito que uma crise financeira de grandes proporções possa ser evitada. Existem medidas conjuntas (Estado e iniciativa privada – grandes empresas) que podem amenizar os efeitos. O mercado financeiro foi dando sinais claros de que a expectativa futura mudaria de direção drasticamente. No final de janeiro, o IBov atingiu quase 120 mil pontos. Porém, a partir de fevereiro, encerramos o movimento de euforia e o mercado simplesmente chaveou abruptamente para pânico. Não foi apenas a expectativa do rompimento de uma possível bolha (antes fosse) ou pânico momentâneo por causa de uma gripezinha.

Não faz muito tempo que o Brasil saiu de uma recessão técnica e seguia uma trajetória otimista de crescimento econômico; é muito difícil aceitar perder tantas conquistas. Daí a preocupação do presidente.

Infelizmente, o momento é único e não há como fugir. Estamos lidando com números de guerra. Lamento que muitos ainda não tenham entendido a criticidade do momento. A única certeza que temos, até então, é que muitas vidas serão perdidas.

Insisto em dizer que não existe solução fácil. Implicações econômicas podem ser ainda mais devastadoras com a contaminação em descontrole, atingindo diferentes setores do mercado ao mesmo tempo e colapsando o sistema de saúde simultaneamente. É possível observar os efeitos disto em países que foram “forçados” a retomar a quarentena de forma mais severa e com prazo prolongado, impondo controles mais rígidos com ação da polícia e multas por descumprimento.

Em relação ao mercado de capitais, o momento pode ser “oportuno”. No entanto, caso você não conte uma com reserva de oportunidade, não acho prudente consumir todas as reservas de emergência, neste momento, destinando em aplicações financeiras. Não sabemos qual será a duração da quarentena e nem o impacto final sobre a economia. Ou seja, espero que não, mas a finalidade real da reserva de emergência pode se impor durante o ano. Não sejamos imprudentes!

Acabei prolongando um pouco o assunto, mas julgo que foi necessário. Meu objetivo não é criar pânico, apenas alertar e permitir melhor planejamento e proteção. Cuidem-se!

Como de costume, confiram os principais números e acontecimentos que sacudiram o país e o mundo (do redator chefe da Modal):

Para obter acesso ou acompanhar os balanços, recomendo o seguinte link:

https://financenews.com.br/?s=4t19

Quanto aos investimentos…

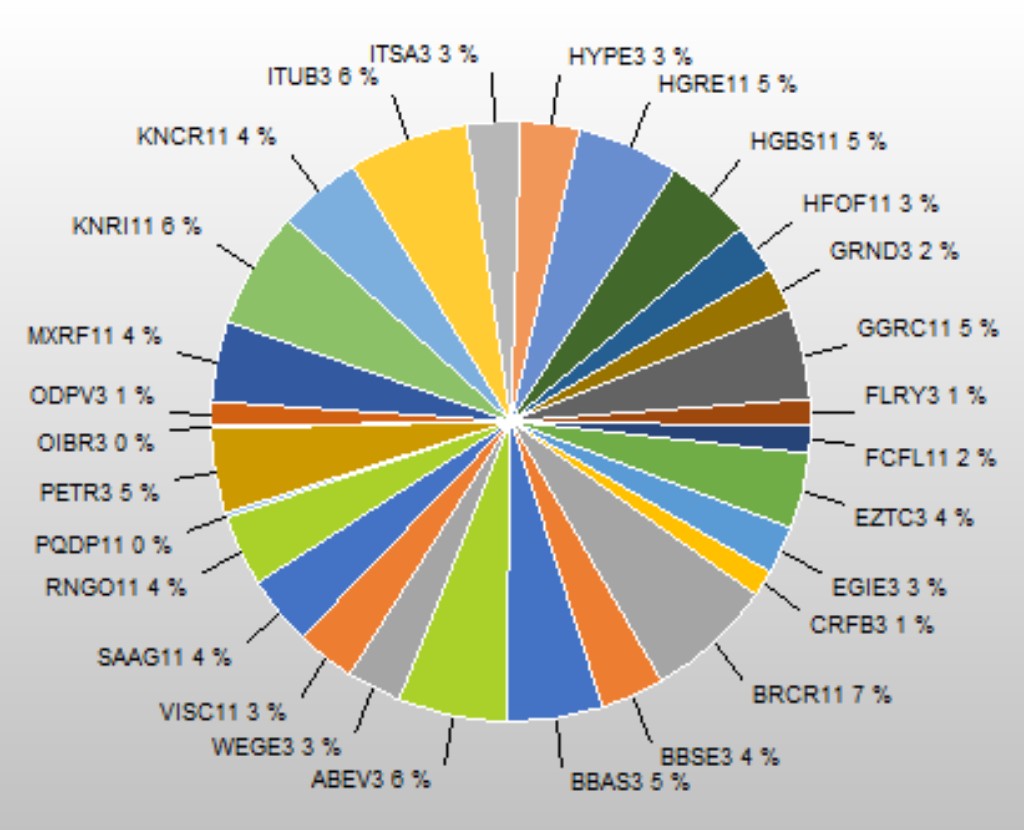

Recebi proventos de ITUB3, ITSA3, BBAS3, WEGE3, BRCR11 (0,52%), FCFL11 (0,55%), PQDP11 (0,58%), KNRI11 (0,43%), RNGO11 (0,48%), SAAG11 (0,72%), GGRC11 (0,53%), MXRF11 (0,80%), KNCR11 (0,39%), HGRE11 (0,42%), VISC11 (0,50%), HFOF11 (0,60%) e HGBS11 (0,50%). O momento tem sido bastante antagônico e delicado de avaliar. Os índices IBov e IFIX foram MUITO castigados no decorrer do mês – passamos por 6 circuit breaker no intervalo de uma semana. Ainda assim, por mais incrível que possa parecer, com descontos tão significativos, o momento é vantajoso para investidores de longo prazo. O rendimento da carteira surpreendeu positivamente e os dividendos dos principais fundos (quase todos) aumentou em função da forte desvalorização das cotas – início do pânico no mercado de capitais. Ao mesmo tempo que o momento preocupa, abre uma janela de oportunidade rara, permitindo aumentar as posições mais expressivamente e com grande desconto. É evidente que, no curto prazo e com os efeitos da quarentena horizontal, a cotação e o rendimento dos FIIs de shoppings (PQDP11, VISC11 e HGBS11) serão castigados. O fundo VISC11, por exemplo, estuda trabalhar com sua reserva financeira para oferecer algum rendimento aos cotistas no próximo mês. Vale lembrar que, com alguns shoppings fechados, determinados fundos não distribuirão rendimentos temporariamente. Conforme exposto, de maneira geral, o rendimento da carteira permanece excelente, sendo reforçado com o pagamento de dividendos e JCP de ITUB3, ITSA3, BBAS3 e WEGE3 (desta vez os rendimentos foram expressivos em ambos os ativos – nenhum deixou a desejar).

“Até como investidor é difícil descrever a sensação do momento. Chega ser estranho avaliar. O rendimento da carteira foi excelente, mas a queda do valor de mercado da carteira impressionou (não foi pouco).”

“Também não assustem com atrasos na distribuição de dividendos de alguns FIIs – os Fundos devem distribuir 95% do resultado semestral, porém não há obrigatoriedade na distribuição mensal! Então, é esperado que alguns fundos aguardem por um período maior para planejar sua distribuição corretamente.“

Desta vez, não faz muito sentido comentar sobre os aportes mensais, pois aproveitei o pânico do mercado para rebalancear a carteira de renda variável. Fiz inúmeros aportes e em maior proporção. Tirando OIBR3 e PQDP11, aportei em praticamente todos os ativos que compõem a carteira.

Compreendo que poderia explorar a volatilidade de OIBR3, mas com tantos ativos de Blue Chips em “promoção” e dividendos generosos (oportunidade rara), preferi direcionar melhor os recursos disponíveis. É uma questão de avaliar preço e valor.

“Aproveitei para reforçar posições em PETR3 e BBAS3. Até o mês de janeiro, não via como comprar um ou mais lotes naquela euforia do mercado. Estava apenas aguardando uma oportunidade para reforçar as posições contando com um preço mais justo.“

“Com a desvalorização dos principais ativos, estou avaliando também a possibilidade de reforçar posições no fundo PQDP11 – voltou a ficar atrativo.“

Diante de tantas incertezas e forte volatilidade, também decidi não realizar operações de trade!

Saibam que não trabalho com reserva de oportunidade (não com este foco) e também não comprometi minha reserva de emergência. Apenas aproveitei o momento “caótico” para diminuir minha posição em um fundo DI que me desagradava faz algum tempo (performance e custos) para redistribuir em ativos mais promissores – aproveitando o momento de irracionalidade do mercado. Foi uma avaliação pessoal.

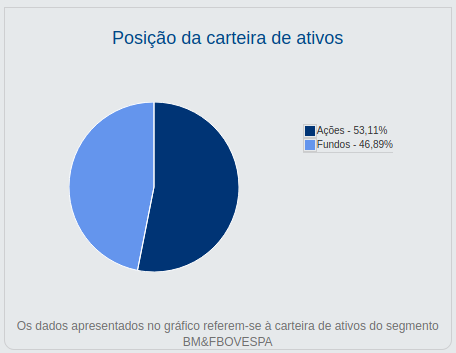

Confiram a distribuição dos ativos, segundo o portal CEI (NÃO inclui o Fundo DI):

A composição atual ficou assim (gráfico do IrpfBolsa):

“Vale lembrar que o gráfico acima representa uma distribuição baseada no custo de aquisição, não no valor de mercado“

No início do ano, por estar atento ao movimento eufórico do mercado de capitais (comentei no resultado de dezembro), pensei em trabalhar com alguma proteção de carteira. Basicamente, isto poderia ser feito aportando ou migrando parte do dinheiro para opções mais seguras (como dólar, ouro e prata, por exemplo) ou realizando operações de hedge.

MAS, a verdade é que nenhuma destas alternativas é tão simples quanto parece ou vendem por aí!

– Mover recursos para opções mais seguras só faz sentido para grandes fortunas ou caso façamos com muita antecedência. Agora seria o pior momento, pois teríamos que realizar prejuízo de um lado para comprar outros ativos mais seguros e supervalorizados naturalmente no outro lado – prejuízo certo. Aliás, aproveitando o assunto, também se iludiu quem apostou que as criptomoedas poderiam ser utilizadas como reserva de valor.

– Outra alternativa seria realizar operações de hedge, comprando PUTs (opções de venda) mesmo sem ter o interesse em exercer o direito; ou fazendo swing trade com contrato futuro de índice da bolsa brasileira – ou seja, vendendo WIN. A compra de uma opção PUT seria o equivalente a fazer um seguro dos ativos que compõem a carteira, mas, assim como qualquer outro seguro, teria um custo periódico, comprometendo a capacidade de aporte mensal. Já a venda do contrato futuro WIN poderia ser uma proteção interessante, porém pediria uma “garantia” alta e a volatilidade do índice vem se mostrando gigantesca (com GAPs de assustar) e impõe um nível risco que para muitos investidores seria inaceitável (caso mantiver a operação aberta por dias consecutivos).

Pois é, eu sei que agora, com o “caos” já estabelecido, fica fácil enxergar as possibilidades e oportunidades perdidas. Mas, sem uma bola de cristal, é MUITO difícil acertar estes momentos e as “manobras financeiras” disponiveis. Então, na maioria das vezes, para evitar prejuízos maiores, o melhor é manter os aportes regulares.

É evidente que o momento é oportuno e *QUEM PUDER* reforçar os aportes de forma mais expressiva, será beneficiado mais adiante. É o que tenho feito. Como holders, não estamos com prejuízo, basta não desesperar e manter nossas posições.

De maneira geral, apesar do momento amargo para o mercado, continuo bastante satisfeito com o resultado da carteira e o rendimento da carteira foi excelente.

“O objetivo aqui é meramente didático. Algumas estratégias (mais especulativas que comento) envolvem risco elevado, com potencial de ganho expressivo ou, em alguns casos, prejuízos imediatos. Então, estude sempre, consulte diferentes fontes de informação e tire suas próprias conclusões – a única recomendação que faço é: não façam trades na fase inicial (a tolerância aos erros será pequena)!“

Estou apenas demonstrando opções de investimentos e o potencial de crescimento, isto não é recomendação de investimento!