Neste final de semana, pretendia escrever sobre minha experiência com a Empiricus ou fazer uma reflexão sobre a escolha de uma profissão. Mas, em função das respostas que li nos vídeos da Nath e do Thiago Nigro (na publicação anterior), optei por fazer ponderações mais detalhadas sobre os efeitos da educação financeira em nossas vidas. Procurarei demonstrar, com exemplos reais, a eficiência e o poder de transformação da aplicação destes conceitos.

Conforme exposto anteriormente, costumo escrever tomando como base experiência de vida – não é teoria “solta”. Não escrevo repetindo conceitos que ACHEI na Internet, embora pesquise frequentemente para expandir o meu conhecimento e registrar resultados ou informações que julgo pertinente. É uma atitude que auxilia no processo de aprendizado e serve como fonte de consulta também.

O entendimento sobre vantagens e desvantagens do cartão de crédito é algo pessoal. Sendo assim, gera muita discussão naturalmente (muitas vezes inútil). Conforme comentei, em outra oportunidade, quem trabalha com cartão de crédito frequentemente, também consome alavancado frequentemente. Quando falamos em evolução financeira e investimentos, o sucesso não depende apenas de ter controle sobre o cartão de crédito. A chave está na relação entre gastos e renda mensal. Esta relação vai refletir diretamente na capacidade de manter os aportes mensais e acumular riqueza.

O título que o Thiago Nigro deu ao vídeo foi infeliz: “OS 5 ERROS que as PESSOAS POBRES cometem“. Até pensei em não compartilhar (estes erros são cometidos em diferentes classes sociais), porém, apesar do título inadequado, não invalida a qualidade da informação disponibilizada. Comentarei sobre alguns pontos polêmicos.

Vamos por partes…

Os quatro pilares para o enriquecimento financeiro são: “estudar, trabalhar, poupar e investir“. Existem outras possibilidades que dependem exclusivamente de sorte, e não dá para contar com isto. Porém, independente das escolhas feitas, sem os dois primeiros pilares (estudar e trabalhar), nada disto será viável. Não é a toa que tantos especialistas insistem em afirmar que o país só evolui investindo em educação (fato).

Neste exato momento, algumas pessoas devem imaginar que isto seja apenas utópico e sem impacto na vida real. Então, compartilharei uma experiência de vida que confirma minhas convicções (são fatos reais).

Comentarei os fatos de maior relevância e impacto…

Meus pais são de origem bastante humilde e foram criados priorizando estudo e alimentação. Se não me engano, “não passaram fome”. Mas, levaram uma vida repleta de privações.

Meu pai chegou a cortar o bico de um sapato para não ficar sem, pois não tinha dinheiro para comprar outro. O poder aquisitivo da família era muito limitado. O entendimento de “caber no orçamento”, era bem mais agressivo (risos). Ao completar 18 anos, ele precisou sair de casa porque o sustento familiar estava ficando inviável, visto que meu avô já havia investido quase tudo que tinha nos estudos dos filhos. É evidente que meu pai recebeu ajuda financeira para viajar e se manter por alguns meses. Ainda assim, é um nível de estresse difícil de mensurar. Felizmente, nunca passei por isto.

Em determinado momento, após superar outros desafios, meu pai decidiu que seguiria a carreira militar (como oficial), e se preparou para ingressar na AMAN (Academia Militar das Agulhas Negras). Mas, existiam alguns desafios. Antes do exame, por exemplo, algumas pessoas comentavam sobre as instituições de ensino que frequentaram e faziam comentários pejorativos, insinuando que um cara “como ele” não teria chance de concorrer de igual para igual. E advinha quem estava entre os primeiros colocados?

Pois é, a vida dá muitas voltas… A primeira barreira foi rompida.

Pouco tempo depois, nossa família se formou (quatro membros).

No início, passamos por algumas restrições também (toda família), nada comparado com o que meus pais passaram anteriormente. O foco principal sempre foi voltado em oferecer educação, alimentação e saúde de qualidade. O resto considerávamos supérfluo. Dentro do nosso meio social, consumíamos bem abaixo da média (criando uma reserva de emergência), enquanto muitos eram adeptos de: “viva intensamente como se não houvesse amanhã, valorize o presente”.

Mas, vejam o que aconteceu depois!

No Rio de Janeiro, detectaram alguns problemas de saúde nos dois filhos (minha irmã e eu). Meus pais gastavam quase tudo que recebiam para que pudéssemos fazer os tratamentos sem interrupção. Naquela época, esta foi a prioridade. Eu tinha um problema de coluna agressivo que, ao evoluir, poderia me tornar praticamente inválido na fase adulta. Foi um período difícil. Mas, recebi um presente infinitamente melhor que o videogame ou skate que não pude ganhar. Não tenho como agradecer. Graças a Deus, não viveram como se não houvesse amanhã.

Como filho de militar, também ganhei muita admiração pela carreira, apesar de optar por uma profissão diferente. O ritmo de vida e trabalho do militar é bastante peculiar, pesado e depende de cursos internos para subir de patente (não é questão de tempo não). Sem dedicação, ninguém prospera. De qualquer forma, meu pai sempre foi estudioso e, ao longo dos anos, continuou se aperfeiçoando, subindo de patente gradativamente. Atitude válida para qualquer profissão.

Em função das dificuldades e escassez de crédito fácil, meus pais assumiram um perfil poupador naturalmente. Neste caso, a vida contribuiu com o aprendizado. Mantendo o nível de instrução crescente, despertou o interesse por finanças e investimentos. Em pouco tempo, começaram a investir (proporcionalmente a nossa realidade). Ou seja, no decorrer dos anos, a nossa realidade financeira melhorou bastante. E é um beneficio que “tende” ampliar nas próximas gerações.

Graças a todas estas questões, posso dizer que tive uma vida tranquila, apesar de pequenas privações (insignificantes). O segredo está em consumir dentro de nossa realidade financeira, permitindo acumular patrimônio diversificado em valor.

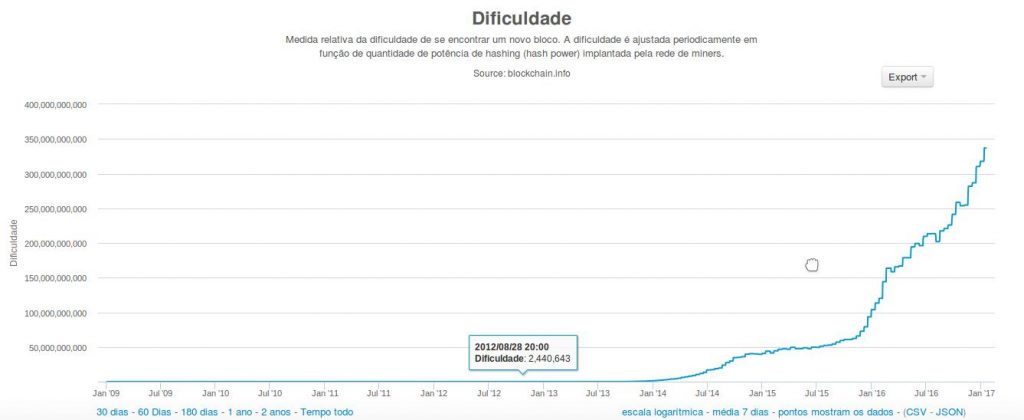

Segundo algumas fontes: “Albert Einstein dizia que os juros compostos são a força mais poderosa do universo e a maior invenção da humanidade, porque permite uma confiável e sistemática acumulação de riqueza“.

Não é um processo muito rápido, requer paciência e persistência. Mas, vale a pena! 😉

Infelizmente, a tentação do crédito fácil pode induzir a um caminho danoso e atrapalhar seus projetos.

Com o passar do tempo, a oferta de crédito fácil aumentou, e o cartão de crédito passou a ser encarado como um recurso praticamente indispensável na vida de muitos brasileiros. Com isto, a noção de poder aquisitivo mudou, pois permite adquirir inúmeros bens sem dispor do dinheiro total no momento da compra. Fatalmente, quem trabalha com o cartão de CRÉDITO frequentemente, consome alavancado na maioria das vezes. E o problema não está apenas na anuidade ou capacidade de honrar as parcelas, mas no gasto final também (“permitindo” viver fora da realidade financeira).

Pode ser “válido” em casos de emergência ou após conquistar um padrão de vida mais alto (questão de opinião). Porém, o uso constante, leva a hábitos que minam o sucesso de qualquer investidor (principalmente no início). Por esta razão, é fácil encontrar artigos questionando sua utilização.

Até o acúmulo de milhas é relativamente questionável:

https://papodehomem.com.br/nao-use-o-cartao-de-credito-para-acumular-milhas-or-9-praticas-para-2017-doer-menos

Ao ler o link anterior, por exemplo, fiquei surpreso com a simulação das vantagens para faturas de R$ 1.000. Acredite, você paga muito caro por este “presentinho” (milhas). Por outro lado, como investidor e de acordo com o seu padrão de vida, em poucos anos, o rendimento MENSAL de suas aplicações supera, com grande vantagem, o resultado ANUAL demonstrado. E, neste caso, o esforço não será tão elevado.

Em muitas situações (quase imperceptíveis), o cartão de crédito leva a uma distorção de poder aquisitivo facilmente. Ainda não sou rico, mas já conquistei um padrão de vida confortável, trabalho como analista de suporte e sou investidor amador. Escolhi meu celular de acordo com a minha realidade, no valor de aproximadamente “R$ 600” (achando caro). No entanto, é comum encontrar pessoas com poder aquisitivo igual ou inferior (ou expressivamente inferior) que aceitam pagar quase “R$ 3.000” em um aparelho “equivalente”. A única razão que as leva adquirir um equipamento que pode custar 5x mais, é a “certeza” de que conseguem lidar com as parcelas. Ou seja, alavancam o poder de compra facilmente. No final, o gasto deste indivíduo será muito maior que o meu e o potencial de investimento muito menor. Também existe diferença no grau de previsibilidade de recursos a cada mês, visto que as pendencias para os meses seguintes tendem ser constantes.

Vale lembrar que o “controle” existe até que algum imprevisto apareça. No caso de atrasos, o problema é infinitamente maior. Dependendo da dívida, é possível comprometer a qualidade de vida por muitos anos.

Como morávamos em vila militar, as famílias eram muito próximas. Já constatamos, e até participamos, de casos em que um grupo fez uma “vaquinha” para ajudar outra família ter CONDIÇÕES DE NEGOCIAR SUAS DÍVIDAS por longos anos. É sempre uma simples questão de controle (sendo irônico), até que algo errado ou imprevisto aconteça.

Acredito que estas dificuldades mudam para pessoas de classe alta (realmente ricas) ou com grande habilidade para manter um controle eficiente.

Para finalizar, o Thiago Nigro afirmou que ser rico ou pobre é uma questão de “opção”.

Será que faz algum sentido?

Tenho consciência de que o processo de “enriquecimento” (não apenas aquisição de bens), na busca de uma vida tranquila, não é tão simples. Muitos fatores influenciam no resultado. Mas, este tipo de afirmação vem circulando na Internet em diferentes formas. Já li uma mensagem, em nome de Bill Gates (não confirmei a veracidade), que dizia o seguinte: “Se você nasceu pobre, não é erro seu. Mas se você morrer pobre, a culpa é sua“.

Particularmente, acredito que a história de vida de minha família corrobora com esta linha de pensamento.

Nós somos os principais autores de nossa própria história! 😉