Já faz algum tempo que publiquei um artigo sobre fundos de investimentos, e acabei deixando de lado os fundos multimercados. No entanto, pretendo corrigir este pequeno deslize (risos). O mês de Abril foi mais “interessante” e será detalhado na apuração do “resultado mensal”. Como houve maior disponibilidade de recursos, pude contar com um leque de possibilidades maior: “realizei algumas pesquisas sobre fundos multimercados e, após refletir bastante, resolvi iniciar uma pequena posição em um fundo do Banco Bradesco“.

Antes de prosseguir, é importante compreender as características peculiares deste tipo de fundo.

Por trabalhar com diferentes mercados (como renda fixa, câmbio, derivativos, ações e etc) e permitir alavancagem (opcional), o risco tende ser maior e difícil de mensurar. É evidente que, se comparado com investimentos de renda fixa e em função do risco assumido (dependerá do fundo escolhido), é esperado um prêmio naturalmente maior (ou seja, oferecendo uma rentabilidade superior). Não faz sentido aceitar riscos mais elevados sem que o prêmio seja compatível.

Para melhor compreensão, recomendo assistir os seguintes vídeos:

“Vale ressaltar que não sou cliente da London Capital (primeiro vídeo); apenas compartilhei o vídeo porque achei bastante instrutivo e didático“.

Devemos avaliar cada fundo individualmente, pois o risco dependerá da composição da carteira, grau de alavancagem, gestor e regulamentos do fundo. Apesar de ser um tanto questionável, a avaliação do histórico de rentabilidade é interessante também – rentabilidade passada não garante rentabilidade futura, mas diz muito sobre a habilidade do gestor. Em minha opinião, este tipo de fundo é mais complexo que os demais tratados até então.

Outro vídeo interessante, produzido por André Bona, trata muito bem os riscos envolvidos:

Neste mês, pude sacar o FGTS e pensei em direcionar uma pequena parcela para um fundo multimercado, mas…

Lembrei que havia uma pequena quantia disponível para resgatar de um Título de Capitalização (TC), pendente no Banco Bradesco – sim, cometi esta tolice (risos) e já manifestei minha visão. Inicialmente, adquiri o título pelo HSBC, mas o vencimento coincidiu com o período em que o Bradesco havia comprado o HSBC, gerando uma pequena inconsistência na identificação e resgate automático. Resolvi o problema rapidamente após contactar o setor responsável. O retorno do TC foi modesto, e não compensa realmente. Aproveitei para reinvesti em um fundo multimercado, sem utilizar o dinheiro do FGTS.

Para conhecer as opções disponíveis, acessei o seguinte link:

https://wwwss.shopinvest.com.br/infofundos/fundos/TabelaRentabilidade.do?cdSgmtoProdt=1

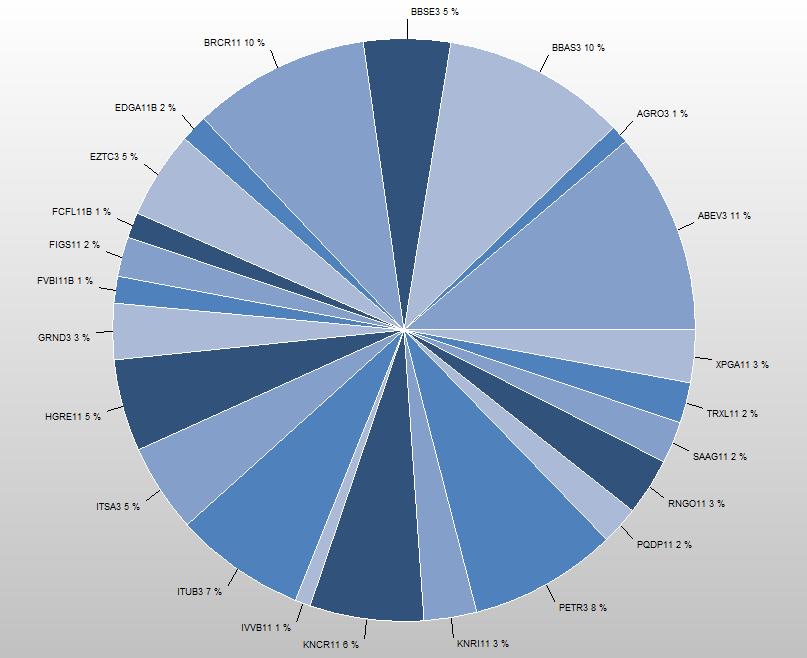

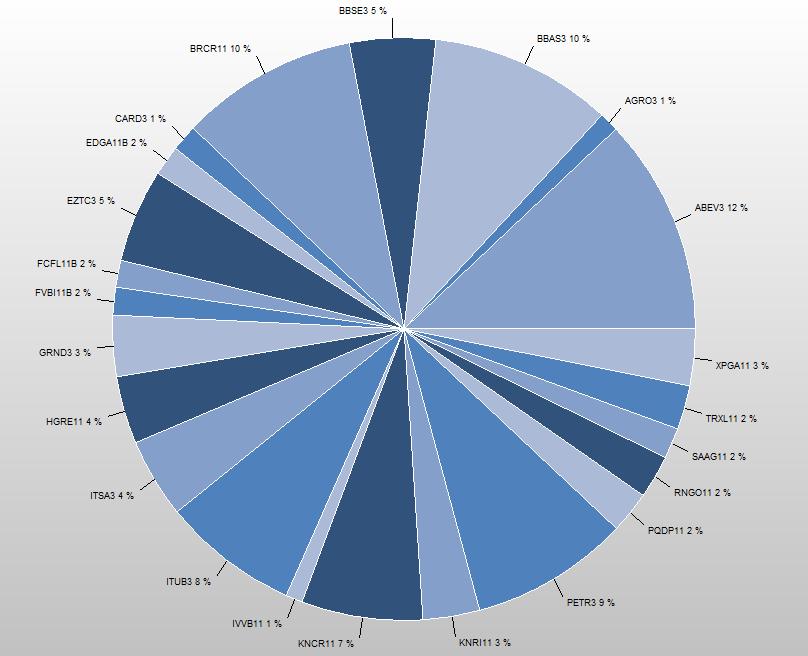

Após analisar alguns fundos do Bradesco, resolvi iniciar uma pequena posição no fundo Macro Multimercado LP. Gostei da composição da carteira, da proposta do fundo e do resultado apresentado nos últimos anos. Mas, não posso negar que o limite de alavancagem assusta um pouco (até 1000%).

Confiram a composição da carteira do fundo Macro Multimercado LP:

| Ativos | Distribuição (% do patrimônio líquido) |

| Operações compromissadas lastreadas em títulos públicos federais | 66,8520% |

| Títulos públicos federais | 25,4822% |

| Investimento no exterior | 6,6503% |

| Ações | 2,1294% |

De acordo com a lâmina do fundo, é necessário um investimento inicial mínimo de R$ 10.000. No entanto, o Banco permite aportar o valor previsto como investimento adicional mínimo (R$ 500) caso o somatório dos demais investimentos seja igual ou superior ao inicial mínimo (valendo-se do Volume Global). Logo, o meu aporte inicial foi expressivamente menor. A minha intenção é, a partir de uma pequena exposição, conhecer e avaliar melhor a eficiência do fundo.

Vale lembrar que estou apenas demonstrando uma alternativa de investimento, compartilhando uma escolha pessoal e o resultado ao longo do tempo (podendo ser positivo ou NEGATIVO). Portanto, isto não é uma recomendação de investimento. A escolha é pessoal.