Já fiz minha declaração, mas revisarei antes de transmitir. A meu ver, não houve mudanças muito significativas – a sequência lógica se mantém. Desde 2017, o software para preenchimento e transmissão é o mesmo. A maior dificuldade, neste ano (2018), está nos campos adicionais para declaração de “bens e direitos“, como o renavam para automóveis, inscrição municipal e registro em cartório para imóveis e CNPJ para ativos financeiros.

Resolvi compartilhar algumas dicas para auxiliar no processo de preenchimento. Não é algo tão complicado quanto parece e evitará que o investidor exponha seu patrimônio (detalhadamente) a contadores.

Vale lembrar que não sou especialista em IR e existem especificidades que variam de acordo com a realidade de cada contribuinte. Como não invisto fora do país (por exemplo), ignoro as opções referentes à moeda estrangeira.

Antes de prosseguir, recomendo a leitura dos seguintes links:

http://www.adctec.com.br/blog/imposto-de-renda-pessoa-fisica-2017

http://idg.receita.fazenda.gov.br/interface/cidadao/irpf/2018/declaracao/preenchimento

http://dinheirama.com/blog/2015/02/27/7-erros-comuns-imposto-de-renda-acoes-como-evita-los/

Link para download do programa:

http://idg.receita.fazenda.gov.br/interface/cidadao/irpf/2018/download

Para saber como funciona a tributação sobre investimentos imobiliários:

http://www.fundoimobiliario.com.br/leis.htm

Guarde todos os documentos por 5 anos (pelo menos) – Em caso de problemas (malha fina), a Receita Federal pode solicitar a apresentação dos comprovantes.

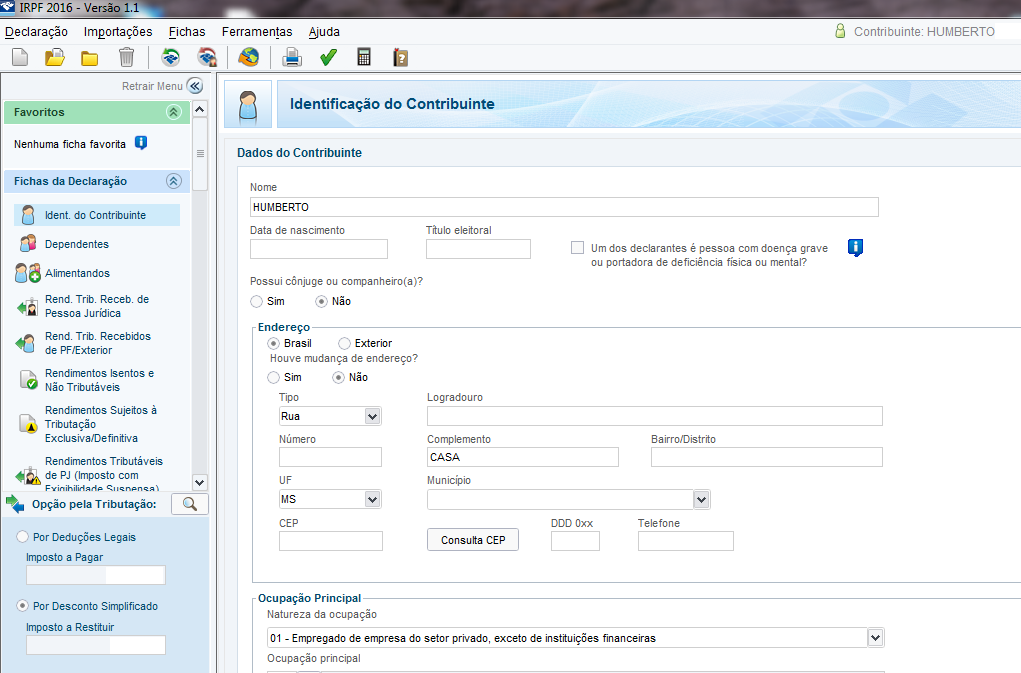

1. Se esta for sua primeira declaração, comece pela “Identificação do contribuinte” em “Fichas de declaração”.

Não há mistério algum.

Mas, preste atenção para não cometer erros de digitação no preenchimento de informações que são imutáveis ao longo da vida. Apesar de pouco provável, pequenas inconsistências, como data de nascimento errada, podem fazer com que o contribuinte caia na malha fina. Já presenciei alguns relatos sobre isto.

Se o titular for casado, basta selecionar “sim” em “Possui cônjuge ou companheiro(a)?” e informar o CPF em questão. E, na ficha seguinte (dependentes), se for o caso, é possível cadastrar o(a) cônjuge como dependente (código 11).

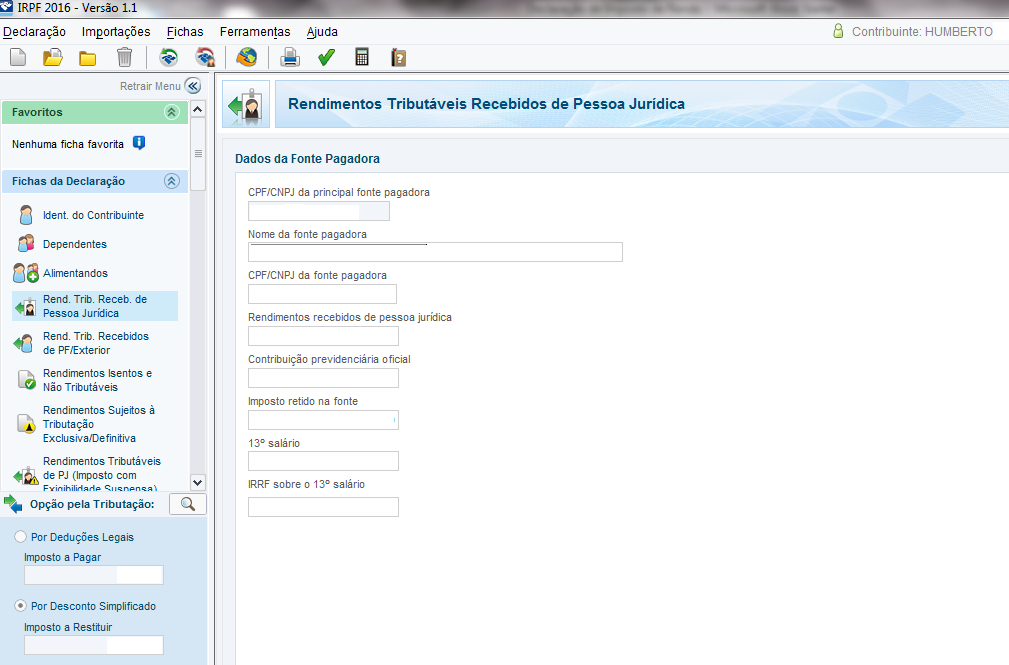

2. Em seguida, ainda em “Fichas de Declaração”, identifique sua fonte(s) pagadora(s) em “Rend. Trib. Receb. De Pessoa Jurídica”.

Esta ficha é obrigatória para trabalhadores assalariados ou prestadores de serviço.

O processo de preenchimento é simples. Utilize como referência o informe de rendimentos fornecido pela(s) empresa(s) em que trabalha ou prestou serviços. Atenção, nesta etapa é fácil para a Receita detectar qualquer tipo de inconsistência, pois ela cruzará seus dados com os informados pela fonte pagadora. O contribuinte cairá na malha fina caso uma das partes cause divergência de informações.

Diante do cenário econômico atual (de elevado grau de desemprego), muitas pessoas tem se posicionado, no mercado, como “Microempreendedor Individual (MEI)”. Não é o meu caso, mas para esclarecer as dúvidas mais comuns, separei alguns links interessantes:MEI também entrega DIRF, como fazer a declaração anual do MEI (Sebrae) e como o MEI declara o IRPF (2016) .

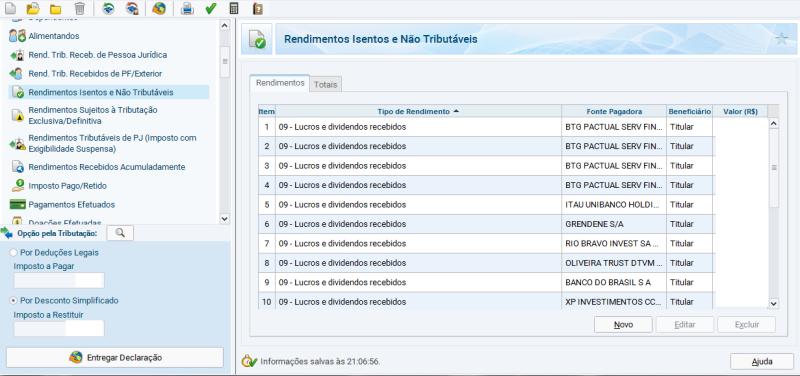

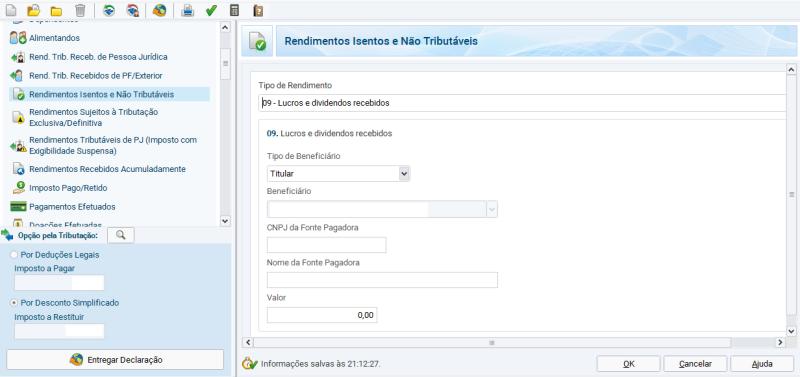

3. A ficha “Rendimentos Isentos e Não Tributáveis” é muito comum para quem lida com investimentos com rendimento livre de IR (com isenção).

Esta ficha é utilizada para informar rendimentos livre de IR, como Caderneta de Poupança, LCI, LCA, Fundos Imobiliários e dividendos de ações.

Desde o ano passado, o contribuinte não precisa mais identificar o item adequado para cada “tipo de rendimento”. Esta ficha foi separada em duas abas, uma para informar cada rendimento individualmente e outra para informações gerais (totais). A aba padrão (primeira) já permite lançar os rendimentos, basta identificar o código corretamente.

Os códigos mais comuns para lançamento:

09 – Lucros e dividendos recebidos

10 – Parcela isenta de proventos de aposentadoria, reserva remunerada …

12 – Rendimentos de cadernetas de poupança …

18 – Incorporação de reservas ao capital / Bonificações em ações

20 – Ganhos líquidos em operações à vista de ações … até R$ 20.000 …

26 – Outros

A maioria dos bancos fornece o extrato detalhado pelo home-banking.

O cadastro é simples: “informe o código adequado ao tipo de investimento, CNPJ e nome da “Fonte Pagadora” e o rendimento líquido”. Para isto, utilize como referência os informes de rendimentos enviados pelos Correios.

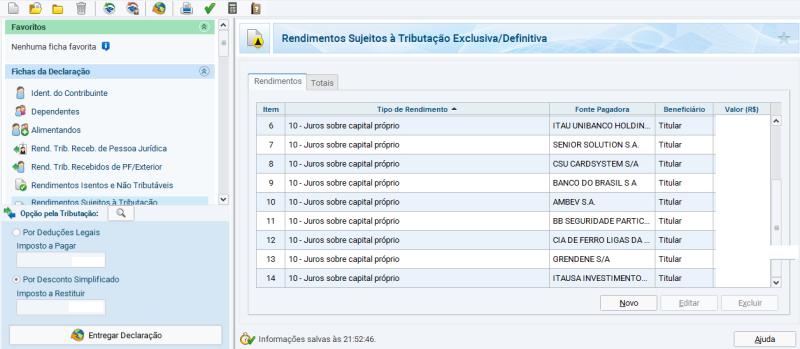

Vale lembrar que, no mercado de ações, o pagamento de “Juros sobre Capital Próprio” não é isento de IR, portanto é declarado na ficha “Rendimentos Sujeitos à Tributação Exclusiva/ Definitiva”. Mas, é simples. No próprio extrato, para facilitar o preenchimento, os valores já estão separados “por ficha”.

Caso algum extrato indique a existência de “Rendimento não pago”, como foi o caso do fundo XPGA11 (em 2016), o rendimento será cadastrado normalmente, mas será necessário informar o valor líquido, na ficha “Bens e direitos”: código 99 (Outros) e descrição “Créditos em transito” ou “Crédito devido pela pessoa jurídica”, seguido da identificação da fonte pagadora (com CNPJ).

Em 2016 encerrei algumas operações com lucro, sem exceder o limite de isenção (até R$ 20.000 por mês). Neste caso, é preciso informar o valor através do código 20.

O vídeo, a seguir, demonstra claramente o passo a passo da leitura do informe de rendimentos.

https://www.youtube.com/watch?v=RsGHiHXOz7M

Mantive a declaração dos dividendos dos FIIs sob “código 09” (lucros e dividendos recebidos), mas existem orientações, na Internet, indicando que este registro seja feito sob “código 26” (Outros), com descrição de “Ganhos em Fundos Imobiliários”. Entrei em contato com a ouvidoria da Receita Federal (resposta no link ao lado) para saber qual é o melhor procedimento em relação aos Fundos Imobiliários.

Vale lembrar que, no caso da bonificação em ações, deveremos informar o valor através do “código 18” (algumas corretoras fornecem o valor).

Confiram algumas orientações para declaração de FIIs:

http://abacusliquid.com/irpf/como-declarar-fiis/

http://blog.bussoladoinvestidor.com.br/imposto-de-renda-em-fundos-imobiliarios/

http://blog.bussoladoinvestidor.com.br/amortizacao-de-fundos-imobiliarios-ir/

Outro link interessante:

http://www.blogdoinvestidor.com.br/investimentos/como-declarar-os-fundos-imobiliarios-no-imposto-de-renda/

4. Em “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”, devemos informar os rendimentos de aplicações que sofrem tributação (incide IR).

Esta ficha é utilizada para informar rendimentos de aplicações financeiras como Fundos DI ou pagamento de JCP, por exemplo. Nela, são declarados os rendimentos que tiveram imposto retido na fonte e não são passíveis de restituição.

A partir de agora o contribuinte não precisa mais identificar o item adequado para cada “tipo de rendimento”. Esta ficha foi separada em duas abas, uma para informar cada rendimento individualmente e outra para informações gerais (totais). A aba padrão (primeira) já permite lançar os rendimentos, basta identificar o código corretamente.

Os códigos mais comuns para lançamento:

06 – Rendimentos de aplicações financeiras

10 – Juros sobre capital próprio

12 – Outros

Não há mistério. O processo é o mesmo descrito na ficha anterior. A diferença é que faremos o cadastro de aplicações que sofrem tributação.

Para declarar rendimentos não pagos o processo é o mesmo descrito em rendimentos isentos.

Confiram a legislação referente à tributação de “Juros sobre Capital Próprio”:

http://contadores.cnt.br/noticias/artigos/2016/05/03/juros-sobre-capital-proprio-2.html

http://artigoscheckpoint.thomsonreuters.com.br/a/5v7w/ponderacoes-sobre-os-juros-sobre-capital-proprio-e-seus-contornos-fiscais-e-juridicos-marcos-ricardo-cruz-da-silva

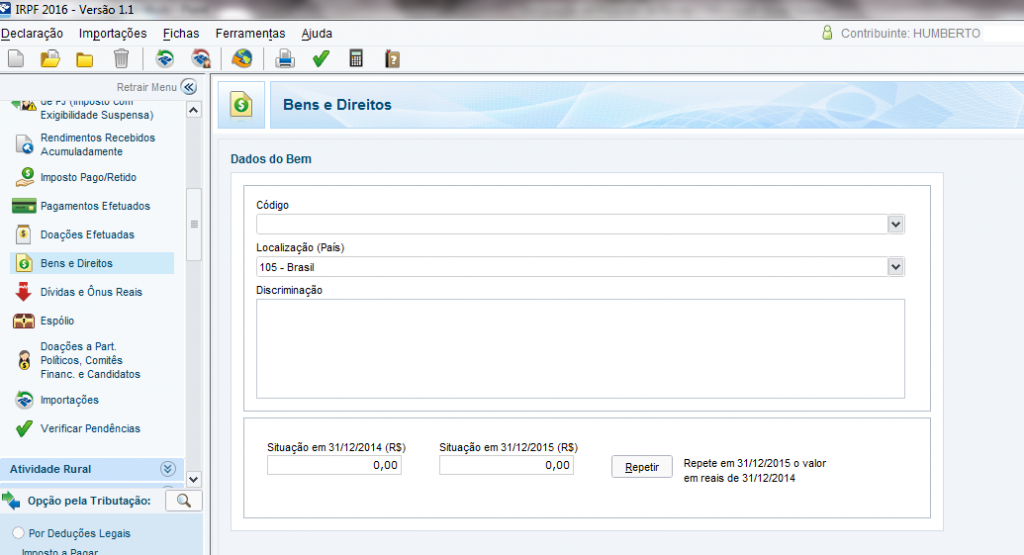

5. Em “Bens e Direitos”, declare o patrimônio adquirido (ou a “evolução” anual).

Nesta ficha cadastre seu patrimônio: casa, carro e investimentos, por exemplo.

Para “imóveis” ou “carro” declare o valor de aquisição, não o valor de mercado. Neste caso, ao longo dos anos, o contribuinte deverá apenas clicar em “repetir”, pois o preço de aquisição não mudará. A casa deve ser cadastrada com “código 12” e o carro com “21”.

Caso o contribuinte não dispunha do bem no ano anterior (na “primeira situação”), o primeiro valor informado será 0 e o segundo será o custo de aquisição (ano de apuração).

Os códigos mais comuns para lançamento:

12 – Casa

21 – Carro

31 – Ações

41 – Poupança

45 – Aplicação em renda fixa ou CDB

61 – Conta corrente

71 – Fundo de curto prazo

72 – Fundo de longo prazo

73 – Fundo de investimento imobiliário

74 – Fundo de ações ou ETF

97 – VGBL

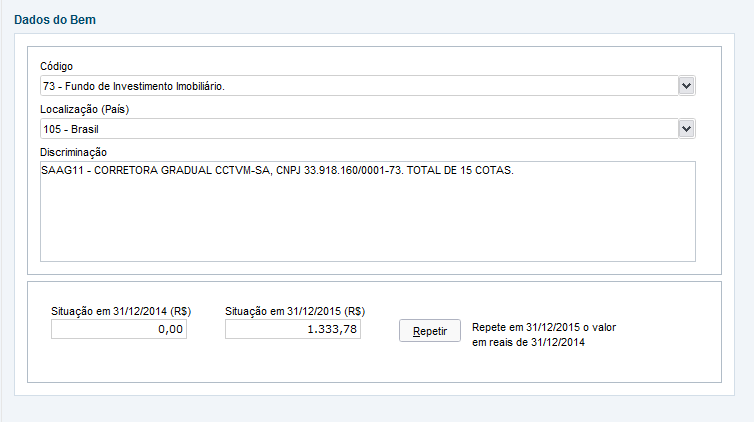

A declaração de “ações” também é baseada no custo de aquisição (até o último dia do ano). Mas, se o investidor adquirir mais ações, a diferentes preços, o custo total será definido pela multiplicação entre o preço médio e o número de ações. Declare, por empresa, através do “código 31”. Na descrição, informe o nome da empresa, código de negociação, corretora (com CNPJ) e número de “papéis”. Foi incluído ao formulário um campo para CNPJ da empresa em questão (seu ativo), mas a identificação da corretora é opcional.

Os fundos de investimentos imobiliários seguem o mesmo padrão, mas com “código 73”. Na descrição, informe o ticker (código de negociação), corretora (com CNPJ) e número de cotas. Da mesma forma como ocorre nas ações, surgirá um campo CNPJ para identificação do fundo em questão.

Caso apareça “valor não pago” em algum informe de rendimento recebido, será necessário lançar o valor em “Bens e Direitos”, com “código 99” (outros) e descrição “CREDITO DEVIDO PELA PESSOA JURIDICA” – no ano passado, foi o caso do fundo XPGA11: “XP INVESTIMENTOS (FII XPGA11), CNPJ 02.332.886/0001.04”.

É possível conferir um passo a passo através dos links:

http://abacusliquid.com/irpf/como-declarar-acoes/

http://abacusliquid.com/irpf/como-declarar-fiis/

O número de operações em bolsa dificilmente será pequeno. Portanto, para evitar erros e desgastes desnecessários, recomendo utilizar alguma ferramenta auxiliar, como o IrpfBolsa ou Calculadora de IR (do site Bússola do Investidor), principalmente se o investidor costuma fazer trades ou negocia cotas de FIIs.

Testei as duas ferramentas citadas acima e farei um breve comentário sobre cada uma.

Antes de tratar das ferramentas, em questão, é interessante compreender como funciona o recolhimento de IR sobre operações em bolsa.

É responsabilidade do investidor o recolhimento de imposto sobre operações em bolsa, com alíquota de 15% sobre os lucros aferidos em operações comuns e 20% em day-trade (operação de compra e venda no mesmo dia). Vale lembrar que, no mercado de ações, há isenção quando o somatório das vendas não exceder “R$ 20.000,00” (no mês), exceto para day-trade.

Não há isenção para negociação de cotas de fundos imobiliários (venda com lucro) ou operações de day-trade.

No caso de lucro, o pagamento deve ser feito com a emissão de uma DARF (código 6015), até o último dia útil do mês subsequente ao da apuração do lucro. É um procedimento válido no “decorrer do ano”, sempre que o investidor encerrar sua posição com ganho de capital.

Tanto os lucros como os prejuízos serão declarados (no sistema da Receita), em “Operações comuns / Day-Trade” no menu “Renda Variável”. O prejuízo será compensado futuramente, permitindo abater sobre ganhos posteriores. Esta é outra etapa que a utilização do IRPFBolsa pode ajudar bastante.

Confiram um exemplo completo envolvendo ETFs:

https://verios.com.br/blog/como-declarar-no-ir-seus-investimentos-em-etfs/

É evidente que a emissão da DARF dificilmente acontecerá para adeptos de B&H, pois será raro exceder o limite de isenção (R$ 20.000 em vendas) ou realizar operações de day-trade. Ou seja, acontecerá em menor proporção porque, nesta estratégia, as operações de compra costumam ser mais frequentes e as “posições” não são “fechadas” com frequência.

Acredito que, por mais simples que pareça, é inviável tentar gerenciar todas as operações ou carteira de ações manualmente. No mínimo, o investidor terá que lançar suas operações em uma planilha e definir fórmulas para o cálculo de preço médio, lucro e prejuízo, por exemplo. Pessoalmente, acredito que além de ser muito trabalhoso, amplia a margem de erros.

Com a utilização de ferramentas específicas para o cálculo de IR e gerenciamento de carteira, o investidor contará com inúmeros benefícios: “maior precisão e facilidade para lançar as ações ou cotas em ‘Bens e Direitos’, geração automática da DARF, apuração automática de lucros ou prejuízos e acompanhamento detalhado da evolução de sua carteira de investimentos”.

O IrpfBolsa foi a primeira solução que testei e utilizei para auxiliar no recolhimento de IR e declaração – excelente relação custo x benefício. A licença para dois anos custa R$ 90,00 (pagamento único). Para quem lida com renda variável, e diante dos benefícios, este preço é simbólico. Há uma explicação do objetivo disto no próprio site – achei inteligente.

Na opção “Imposto de Renda”, é possível acompanhar o resultado anual da carteira, bem como a apuração de lucro ou prejuízo a compensar.

O trabalho do investidor se resumirá em alimentar o sistema com as notas de corretagem.

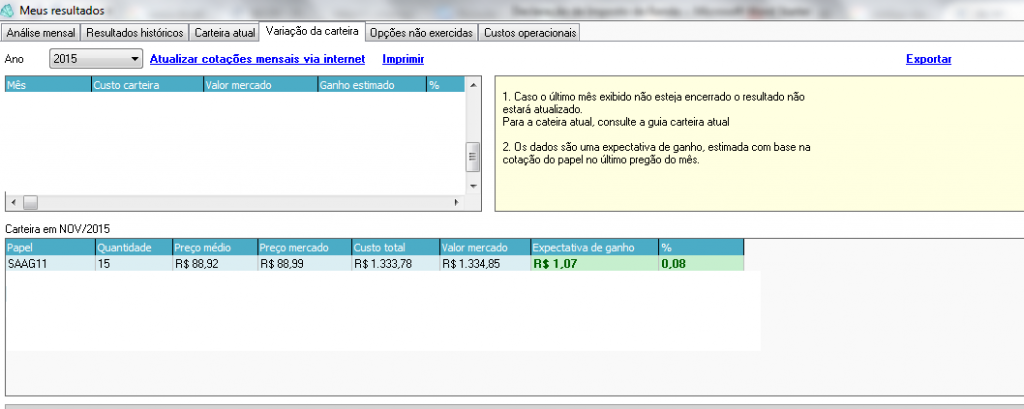

Para preencher a ficha de “Bens e Direitos”, podemos utilizar as informações fornecidas pelo IrpfBolsa, levando em consideração os campos “papel” (código), “quantidade” e “custo total”:

– Através do menu “Meus resultados”, selecione a aba “carteira atual” e clique em “exportar” (no canto superior direito). Os dados serão “copiados” em memória e, desde que não existam lançamentos após dezembro (no ano de apuração), basta abrir uma planilha (como o Excel) e aplicar o recurso de edição “colar”.

– Porém, caso existam lançamentos após o ano de apuração, o ideal é fazer o levantamento através da aba “Variação da carteira”, selecionando o ano adequado e percorrendo cada mês de forma decrescente (a partir de DEZEMBRO). Feito isto, declare o primeiro resultado que encontrar para o ativo (será o mais atual).

A partir dos dados acima, pude declarar as cotas do fundo SAAG11:

Em “situação”, informe o “custo de aquisição”, não o valor de mercado.

Em 2016, testei, gratuitamente, pelo período de 7 dias, a “Calculadora de IR” do site “Bussola do Investidor”. Gostei. Tecnicamente, não deixou nada a desejar. Mas, em minha opinião, o custo mensal de R$ 49,90 (ou anual de R$ 538,92) da versão PRO, o coloca em desvantagem em relação ao IrpfBolsa.

Pingback: Resultado do mês de março (2018) |

Pingback: Resultado do mês de fevereiro (2019) |

Pingback: Resultado do mês de março (2019) |