Não sei se o meu ritmo de vida anda muito acelerado ou se o ano está realmente voando (risos). Enfim, vamos aos resultados do mês de agosto… Assunto não faltará (risos)!

Para “variar um pouco”, o cenário político-econômico continua deveras turbulento. Como o número de acontecimentos foi significativamente maior, farei uma segmentação do assunto focando nos mais relevantes e pertinentes, dando maior enfase ao cenário interno. No entanto, vale lembrar que a crise econômica e social da Venezuela continua chamando a atenção e já está respingando por aqui – mais de 6,4 mil venezuelanos solicitaram refúgio no Brasil. E, na última semana do mês, o Estado do Texas foi castigado pela tempestade Harvey, que está se tornando o desastre natural mais caro da história dos Estados Unidos. Pessoalmente, considero que o mês foi produtivo e recompensador. Por sorte, não precisei lidar com grandes imprevistos financeiros e pude contar com um volume financeiro maior, superando a minha expectativa. O resultado dos investimentos foi excelente.

Inúmeros acontecimentos sacudiram o país, principalmente nesta última semana:

A rejeição da denúncia de corrupção contra o atual presidente gerou bastante polêmica e indignação. Segundo o site Globo: “Livrou Temer de responder no Supremo Tribunal Federal (STF) ao processo que, se instalado, provocaria o afastamento do presidente por até 180 dias. Agora, Temer responderá no STF somente após a conclusão do mandato, em 31 de dezembro de 2018“. Há poucas semanas, compartilhei minha opinião sobre o assunto.

O governo também andou flertando com a possibilidade de elevar a alíquota do Imposto de Renda e taxar dividendos. É evidente que a notícia foi mal recebida pelo mercado, gerando bastante estresse. Pouco tempo depois, o governo negou enviar qualquer proposta de aumento de IR para o Congresso, porém anunciou o interesse em antecipar a tributação de Fundos Exclusivos de Investimentos. Menos mal, pois, de acordo com a realidade brasileira (o país está entre os primeiros com maior taxa de juro real do mundo), taxar dividendos seria um enorme desestímulo para investimentos de “alto risco” – prejudicaria, inclusive, o mercado imobiliário.

Por incrível que pareça, apesar de todas as dificuldades, o país começou apresentar sinais de recuperação econômica. O índice de desemprego “começou recuar”, o PIB registrou alta de 0,2% no segundo trimestre de 2017 e a balança comercial apresentou saldo recorde. Após a liberação do saque do FGTS, a Poupança registrou a maior entrada de depósitos em três anos. O governo também apresentou um pacote de privatizações que foi muito bem recebido pelo mercado, gerando uma expectativa ainda mais otimista.

Foi anunciado o interesse em 57 novas privatizações, dentre elas Eletrobras, Casa da Moeda e aeroportos:

“

Ainda assim, é um resultado modesto e existe um longo caminho a ser percorrido. Até pouco tempo, estávamos em recessão técnica – Interromper o ciclo recessivo foi uma grande vitória. Infelizmente, o governo não tem feito muito bem o seu dever de casa, pois precisou ampliar a meta fiscal para um déficit de R$ 159 bilhões.

Aproveitando o ensejo, ao contrário do que muitos imaginam, a trajetória do rombo da previdência continua crescente e vem apresentando números cada vez mais alarmantes: já consome sete vezes mais que a Saúde. Acredite, a reforma da previdência não é uma mera “opção”.

Aliás, se você almeja uma aposentadoria tranquila e digna no futuro, construa você mesmo sua previdência. Para o nosso próprio bem, não podemos depender exclusivamente do Governo.

As criptomoedas, como bitcoins, têm causado certo barulho. A Empiricus, ao perceber que pode lucrar ainda mais com este nicho de mercado, resolveu incluir Fernando Ulrich ao time – aliás, está ficando irritante, pois não há um relatório ou texto que não façam menção sobre o assunto. Cuidado, o entendimento de lucro pode ser bastante relativo e pessoal. O ganho é real quando a “representação de valor se mantém ascendente, sólida e estável” ou após a “realização de lucro“. Sei que não é tão simples. Mas, em relação ao primeiro quesito, não é algo que se vê na maioria das criptomoedas. Enquanto presenciamos, durante crises financeiras, o dólar oscilar até R$ 2,00, no bitcoin as oscilações superam R$ 5.000,00 sem muita dificuldade. Isto não inspira confiança ou estabilidade. E, a promessa atual, segundo a maior mineradora do mundo (bitmain), é que em 5 anos o bitcoin chegará a US$ 100.000,00 (vidência, quem sabe? risos). Existem muitas dúvidas. Quanto a quebra de paradigma que costumam afirmar, saibam que a cobrança de impostos e burocracia existente atualmente não é uma questão tecnológica, mas sim uma imposição dos governos (dificilmente mudará). Nada impede tentar explorar o momento, porém sejam cautelosos. Muitas vezes, ganha-se MUITO antes de perder TUDO (sim, experiência própria). Particularmente, tenho outras prioridades e não quero incorrer nos mesmos erros do passado (a ganância derruba qualquer pessoa).

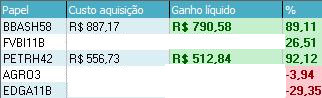

No início do mês, não resisti e, com um lucro de R$ 1.303,42, encerrei a operação com as opções de Petrobras e Banco do Brasil (92% em PETRH42 e 89% em BBASH58). As incertezas envolvendo o governo Temer me causaram desconforto e preferi encerrar a operação antecipadamente, sem exercer o direito. Pois é, infelizmente não foi dado ao ser humano o poder da vidência e ninguém me avisou que poderia lucrar 3x mais (risos).

Não estava muito satisfeito com alguns ativos da carteira de renda variável e fiz um pequeno ajuste. Além das opções, após analisar vantagens e desvantagens, também encerrei as posições em FVBI11 e EDGA11 (encerrei AGRO3 no mês passado) – existem ativos melhores disponíveis no mercado. Em seguida, Incluí GGRC11 e HYPE3.

Quanto aos investimentos…

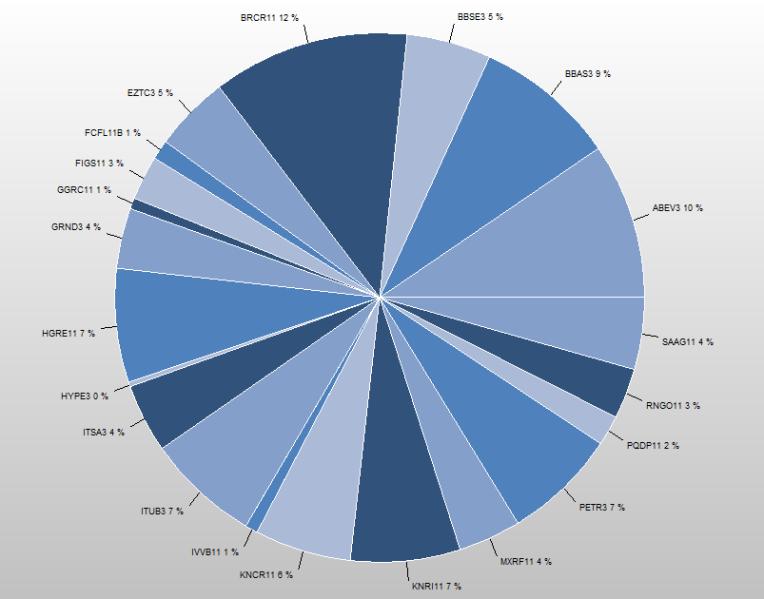

Recebi proventos de BBAS3, BBSE3, ITUB3, ITSA3, GRND3, BRCR11 (0,374%), FCFL11 (0,499%), PQDP11 (0,512%), KNRI11 (0,606%), RNGO11 (0,607%), SAAG11 (0,667%), FVBI11 (0,421%), MXRF11 (0,640%), KNCR11 (0,672%), HGRE11 (0,660%) e FIGS11 (1,037%). O desempenho dos FIIs continua fraco (não mudou muito). O mercado de imóveis está passando por um momento delicado, mas, ao mesmo tempo, abre uma janela de oportunidade interessante. Por entender que a relação risco x retorno tem sido desfavorável, coloquei um ponto final na “novela EDGA11” – encerrei minha posição, aproveitando para reforçar em HGRE11. O rendimento mensal da carteira foi muito bom, reforçado com o pagamento de dividendos e JCP de BBAS3, BBSE3, ITUB3, ITSA3 e GRND3 (reforço atípico de aproximadamente R$ 800,00).

Com o rendimento da própria carteira, somado ao capital que me prontifico separar para investir mensalmente, comprei mais ações ou cotas de GRND3, BBSE3, HYPE3, BRCR11, KNRI11, SAAG11, MXRF11, HGRE11, FIGS11 e GGRC11. O aporte mais expressivo foi para o fundo HGRE11 e o menor para ações HYPE3. Nos demais, a distribuição foi equilibrada. O número de operações foi maior porque, além do ajuste da carteira (com a venda de EDGA11 e FVBI11), também pude contar com um volume financeiro maior, referente ao “lucro da operação com opções somado ao rendimento da carteira e aporte mensal“.

“Como o desempenho do fundo Macro Multimercado LP tem demonstrado maior eficiência, resolvi fazer outro pequeno aporte (mantendo baixa prioridade). A minha opinião sobre a relação risco x retorno está mudando, mas continuarei atento. A volatilidade permanece alta!”

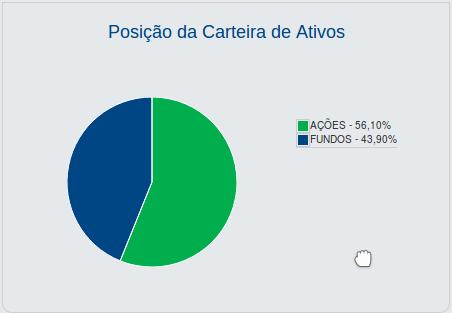

Confiram a distribuição dos ativos, segundo o portal CEI (NÃO inclui o Fundo DI ou Multimercado):

A composição atual ficou assim (gráfico do IrpfBolsa):

“Vale lembrar que o gráfico acima representa uma distribuição baseada no custo de aquisição, não no valor de mercado“.

Ainda é cedo para dissertar sobre a trajetória do mercado, porém o otimismo está prevalecendo – com o índice Ibovespa rompendo a “barreira” de 71 mil pontos (menos de 3 mil pontos para alcançar a máxima histórica). Continuo satisfeito com a composição da carteira e a performance final continua excelente. Conforme exposto anteriormente, algumas modificações na carteira foram feitas para eliminar o desconforto com alguns ativos. Vale ressaltar que é importante ter consciência que, no curto prazo, oscilações são naturais e esperadas (com movimentos de repique, por exemplo).

Estou apenas demonstrando o potencial de crescimento, isto não é recomendação de investimento.

Parabéns pela carteira.. só achei q faltou uns títulos públicos… Teve um periodo q tesouro SELIC tava excelente (2015).. 🙂

Novamente, parabéns pelo site e pela carteira

Obrigado pelo comentário.

Pois é, por diversas vezes fiquei tentado em investir em títulos públicos. Já me questionei bastante (risos). Na semana passada até comentei com alguns amigos – poderia ter optado por títulos de longo prazo com taxas estratosféricas (oportunidade rara).

Mas, de certa forma, tenho uma boa exposição indireta através de um fundo DI (onde destinei parte do FGTS). Naquele período o rendimento do fundo estava excelente e entendi que a bolsa também oferecia barganhas raras. Então, optei por priorizar a renda variável. Mesmo com pequenos erros, a evolução da carteira tem sido maior que imaginei ou esperava.

Valeu!

Obrigado por ter mencionado, Aprendiz.

Bela evolução. Poderia ter dado mais tempo a AGRO3, ela é estável e são terras agrícolas, devem entregar bons dividendos por volta de nov-dez. Não sei a cotação dela de agora, mas acho que ainda está abaixo do VP.

Mas vida que segue, belo trabalho tem feito.

Abs,

50segundos

Então, o texto sobre criptomoedas ficou muito bom… compartilhei na fanpage também.

A decisão de encerrar a posição em AGRO3 não foi muito fácil. Eu acredito no Agronegócio, mas o resultado desta empresa tem deixado um pouco a desejar, seja pelo balanço (lucro e dívida muito flutuantes) como pelo retorno medíocre aos sócios. O meu objetivo tem sido um posicionamento como Holder. Em determinados momentos até opto por um position trade, mas o foco não é este. Há algum tempo atrás eu assinava o relatório MicroCaps da Empiricus e, a partir de uma avaliação positiva, resolvi fazer uma aposta na empresa (AGRO3) – sabendo que o histórico de resultados é fraco. Avaliei por aproximadamente dois anos. Chegou em um ponto que eu precisava decidir qual a minha intenção de investimento. Ou finalizava a posição, ou direcionava novos aportes para a empresa. Foi aí que complicou. Não achei prudente reinvestir. Por esta razão, perdeu o sentido manter em carteira. É uma decisão bastante pessoal.