Não sei se o meu ritmo de vida anda muito acelerado ou se o ano está realmente voando (risos). Enfim, vamos aos resultados do mês de agosto… Assunto não faltará (risos)!

Para “variar um pouco”, o cenário político-econômico continua deveras turbulento. Como o número de acontecimentos foi significativamente maior, farei uma segmentação do assunto focando nos mais relevantes e pertinentes, dando maior enfase ao cenário interno. No entanto, vale lembrar que a crise econômica e social da Venezuela continua chamando a atenção e já está respingando por aqui – mais de 6,4 mil venezuelanos solicitaram refúgio no Brasil. E, na última semana do mês, o Estado do Texas foi castigado pela tempestade Harvey, que está se tornando o desastre natural mais caro da história dos Estados Unidos. Pessoalmente, considero que o mês foi produtivo e recompensador. Por sorte, não precisei lidar com grandes imprevistos financeiros e pude contar com um volume financeiro maior, superando a minha expectativa. O resultado dos investimentos foi excelente.

Inúmeros acontecimentos sacudiram o país, principalmente nesta última semana:

A rejeição da denúncia de corrupção contra o atual presidente gerou bastante polêmica e indignação. Segundo o site Globo: “Livrou Temer de responder no Supremo Tribunal Federal (STF) ao processo que, se instalado, provocaria o afastamento do presidente por até 180 dias. Agora, Temer responderá no STF somente após a conclusão do mandato, em 31 de dezembro de 2018“. Há poucas semanas, compartilhei minha opinião sobre o assunto.

O governo também andou flertando com a possibilidade de elevar a alíquota do Imposto de Renda e taxar dividendos. É evidente que a notícia foi mal recebida pelo mercado, gerando bastante estresse. Pouco tempo depois, o governo negou enviar qualquer proposta de aumento de IR para o Congresso, porém anunciou o interesse em antecipar a tributação de Fundos Exclusivos de Investimentos. Menos mal, pois, de acordo com a realidade brasileira (o país está entre os primeiros com maior taxa de juro real do mundo), taxar dividendos seria um enorme desestímulo para investimentos de “alto risco” – prejudicaria, inclusive, o mercado imobiliário.

Por incrível que pareça, apesar de todas as dificuldades, o país começou apresentar sinais de recuperação econômica. O índice de desemprego “começou recuar”, o PIB registrou alta de 0,2% no segundo trimestre de 2017 e a balança comercial apresentou saldo recorde. Após a liberação do saque do FGTS, a Poupança registrou a maior entrada de depósitos em três anos. O governo também apresentou um pacote de privatizações que foi muito bem recebido pelo mercado, gerando uma expectativa ainda mais otimista.

Foi anunciado o interesse em 57 novas privatizações, dentre elas Eletrobras, Casa da Moeda e aeroportos:

“

Ainda assim, é um resultado modesto e existe um longo caminho a ser percorrido. Até pouco tempo, estávamos em recessão técnica – Interromper o ciclo recessivo foi uma grande vitória. Infelizmente, o governo não tem feito muito bem o seu dever de casa, pois precisou ampliar a meta fiscal para um déficit de R$ 159 bilhões.

Aproveitando o ensejo, ao contrário do que muitos imaginam, a trajetória do rombo da previdência continua crescente e vem apresentando números cada vez mais alarmantes: já consome sete vezes mais que a Saúde. Acredite, a reforma da previdência não é uma mera “opção”.

Aliás, se você almeja uma aposentadoria tranquila e digna no futuro, construa você mesmo sua previdência. Para o nosso próprio bem, não podemos depender exclusivamente do Governo.

As criptomoedas, como bitcoins, têm causado certo barulho. A Empiricus, ao perceber que pode lucrar ainda mais com este nicho de mercado, resolveu incluir Fernando Ulrich ao time – aliás, está ficando irritante, pois não há um relatório ou texto que não façam menção sobre o assunto. Cuidado, o entendimento de lucro pode ser bastante relativo e pessoal. O ganho é real quando a “representação de valor se mantém ascendente, sólida e estável” ou após a “realização de lucro“. Sei que não é tão simples. Mas, em relação ao primeiro quesito, não é algo que se vê na maioria das criptomoedas. Enquanto presenciamos, durante crises financeiras, o dólar oscilar até R$ 2,00, no bitcoin as oscilações superam R$ 5.000,00 sem muita dificuldade. Isto não inspira confiança ou estabilidade. E, a promessa atual, segundo a maior mineradora do mundo (bitmain), é que em 5 anos o bitcoin chegará a US$ 100.000,00 (vidência, quem sabe? risos). Existem muitas dúvidas. Quanto a quebra de paradigma que costumam afirmar, saibam que a cobrança de impostos e burocracia existente atualmente não é uma questão tecnológica, mas sim uma imposição dos governos (dificilmente mudará). Nada impede tentar explorar o momento, porém sejam cautelosos. Muitas vezes, ganha-se MUITO antes de perder TUDO (sim, experiência própria). Particularmente, tenho outras prioridades e não quero incorrer nos mesmos erros do passado (a ganância derruba qualquer pessoa).

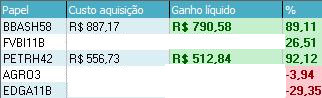

No início do mês, não resisti e, com um lucro de R$ 1.303,42, encerrei a operação com as opções de Petrobras e Banco do Brasil (92% em PETRH42 e 89% em BBASH58). As incertezas envolvendo o governo Temer me causaram desconforto e preferi encerrar a operação antecipadamente, sem exercer o direito. Pois é, infelizmente não foi dado ao ser humano o poder da vidência e ninguém me avisou que poderia lucrar 3x mais (risos).

Não estava muito satisfeito com alguns ativos da carteira de renda variável e fiz um pequeno ajuste. Além das opções, após analisar vantagens e desvantagens, também encerrei as posições em FVBI11 e EDGA11 (encerrei AGRO3 no mês passado) – existem ativos melhores disponíveis no mercado. Em seguida, Incluí GGRC11 e HYPE3.

Quanto aos investimentos…

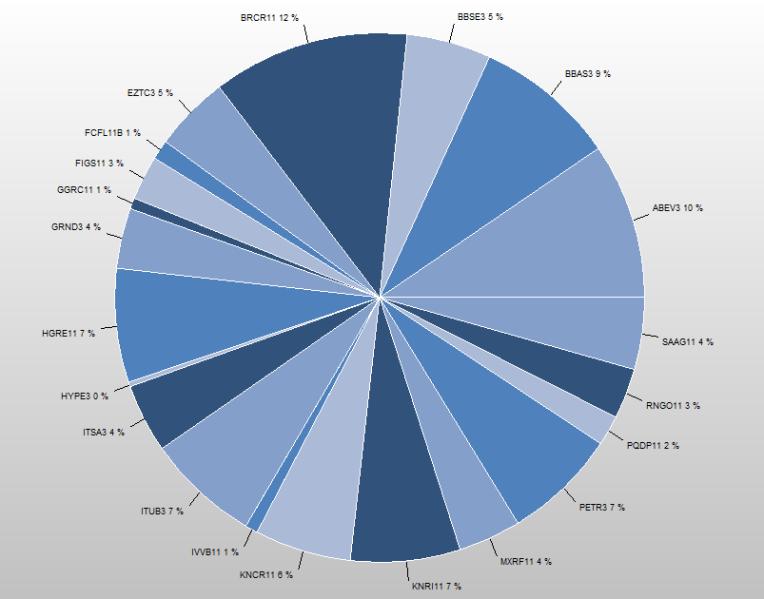

Recebi proventos de BBAS3, BBSE3, ITUB3, ITSA3, GRND3, BRCR11 (0,374%), FCFL11 (0,499%), PQDP11 (0,512%), KNRI11 (0,606%), RNGO11 (0,607%), SAAG11 (0,667%), FVBI11 (0,421%), MXRF11 (0,640%), KNCR11 (0,672%), HGRE11 (0,660%) e FIGS11 (1,037%). O desempenho dos FIIs continua fraco (não mudou muito). O mercado de imóveis está passando por um momento delicado, mas, ao mesmo tempo, abre uma janela de oportunidade interessante. Por entender que a relação risco x retorno tem sido desfavorável, coloquei um ponto final na “novela EDGA11” – encerrei minha posição, aproveitando para reforçar em HGRE11. O rendimento mensal da carteira foi muito bom, reforçado com o pagamento de dividendos e JCP de BBAS3, BBSE3, ITUB3, ITSA3 e GRND3 (reforço atípico de aproximadamente R$ 800,00).

Com o rendimento da própria carteira, somado ao capital que me prontifico separar para investir mensalmente, comprei mais ações ou cotas de GRND3, BBSE3, HYPE3, BRCR11, KNRI11, SAAG11, MXRF11, HGRE11, FIGS11 e GGRC11. O aporte mais expressivo foi para o fundo HGRE11 e o menor para ações HYPE3. Nos demais, a distribuição foi equilibrada. O número de operações foi maior porque, além do ajuste da carteira (com a venda de EDGA11 e FVBI11), também pude contar com um volume financeiro maior, referente ao “lucro da operação com opções somado ao rendimento da carteira e aporte mensal“.

“Como o desempenho do fundo Macro Multimercado LP tem demonstrado maior eficiência, resolvi fazer outro pequeno aporte (mantendo baixa prioridade). A minha opinião sobre a relação risco x retorno está mudando, mas continuarei atento. A volatilidade permanece alta!”

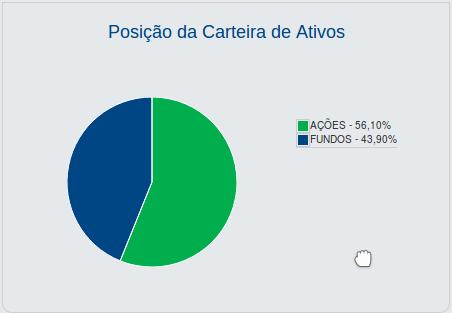

Confiram a distribuição dos ativos, segundo o portal CEI (NÃO inclui o Fundo DI ou Multimercado):

A composição atual ficou assim (gráfico do IrpfBolsa):

“Vale lembrar que o gráfico acima representa uma distribuição baseada no custo de aquisição, não no valor de mercado“.

Ainda é cedo para dissertar sobre a trajetória do mercado, porém o otimismo está prevalecendo – com o índice Ibovespa rompendo a “barreira” de 71 mil pontos (menos de 3 mil pontos para alcançar a máxima histórica). Continuo satisfeito com a composição da carteira e a performance final continua excelente. Conforme exposto anteriormente, algumas modificações na carteira foram feitas para eliminar o desconforto com alguns ativos. Vale ressaltar que é importante ter consciência que, no curto prazo, oscilações são naturais e esperadas (com movimentos de repique, por exemplo).

Estou apenas demonstrando o potencial de crescimento, isto não é recomendação de investimento.