O mês de maio está encerrando mantendo investidores bastante apreensivos (depois dos escândalos envolvendo o atual presidente), com um cenário político-econômico extremamente turbulento. O momento pede cautela. Infelizmente, este evento aconteceu logo após a divulgação dos primeiros sinais de recuperação econômica, quando o país apresentou crescimento de 1,12% no primeiro trimestre. Já o cenário internacional também vem apresentando incertezas que podem respingar por aqui, envolvendo a denúncia de que o presidente norte-americano teria repassado informações sigilosas à Rússia, uma possível tentativa de obstrução de investigações do FBI e por causar mal-estar com autoridades britânicas com um possível vazamento de informações sigilosas sobre o atentado de Manchester. A palavra impeachment nunca foi tão pronunciada. Com tantas turbulências e incertezas, é evidente que o resultado deste mês foi prejudicado substancialmente, apesar de continuar positivo (quebrou o movimento de euforia). Felizmente, nenhum imprevisto afetou minha capacidade de aportes e deixei um pequeno valor adicional para o mês de junho (que também promete).

A economia vinha demonstrando sinais claros de recuperação e maior confiança, favorecendo na apuração do balanço positivo de inúmeras empresas e despertando maior interesse de investidores. Logo, o excelente desempenho da Bolsa de Valores, nos últimos meses (por exemplo), foi reflexo desta retomada. Não se via isto há vários anos. Até o índice de desemprego começou recuar. É desanimador assistir a possibilidade deste ciclo de crescimento ser rompido. Reformas importantíssimas para o país estão em pauta (como a reforma política), porém, houve um grande desvio de atenção (infelizmente).

Não estou defendendo o presidente Temer. Acho, no mínimo, “irônico” ver os eleitores da Dilma chamando o atual governo de golpista, sendo que o elegeram também (era vice). E acho espantosa a cara de pau do PT ao tentar eximir sua responsabilidade sobre a crise atual, procurando inverter as responsabilidades. As distorções não acabam. O Lula, por exemplo, discursa como se fosse o salvador da pátria. Mas, não esqueçam que o país não está nas mesmas condições quando ele foi eleito pela primeira vez.

Não é uma questão de ideologia política… Aliás, compartilho da visão de Caio Coppolla:

Até então, minha expectativa era claramente otimista. As decisões tomadas pelo governo, apesar de impopulares, demonstraram eficiência (escrevi e compartilhei inúmeros artigos sobre o assunto). Não foi à toa que o país apresentou crescimento de 1,12% no primeiro trimestre. Porém, as acusações contra o atual presidente são gravíssimas e, diante disto, será muito difícil manter a mesma expressão política para levar adiante as propostas do governo. A situação ficou complicada e imprevisível. Tendo em vista tantas incertezas, nos resta apenas aguardar pelos desdobramentos das investigações e mudanças no cenário político-econômico.

Os pedidos de impeachment já estão enfileirando:

Diante da nova crise política, forte o suficiente para mudar a expectativa dos investidores, os ativos de renda variável tendem responder com intensa volatilidade. Logo após a denuncia, envolvendo o presidente, o índice IBovespa fechou em queda de 8% – foi muita coisa para um único dia. Para o investidor amador, a recomendação que prevalece é “não fazer nada”. Nos últimos dias, o mercado apresentou uma volatilidade contida; uma “provável trégua” até o dia 6 de junho, quando será retomado o julgamento da ação contra a chapa Dilma-Temer.

Neste mês, minha carteira de renda variável sofreu pequenas modificações.

– Após avaliar a performance e os últimos fatos relevantes do fundo TRXL11, resolvi encerrar minha posição. Além do péssimo desempenho (frequente), faz algum tempo que o gestor do fundo tem tomado decisões contrárias aos interesses dos cotistas.

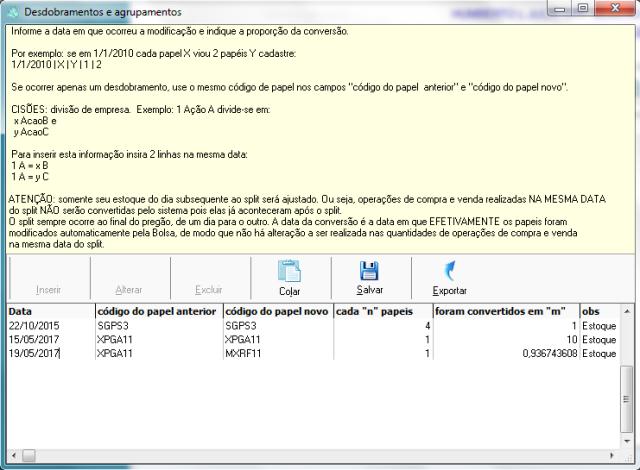

– O fundo XPGA11 surpreendeu de diferentes maneiras: apresentando um fantástico rendimento de 4% e, no dia 19, passando por um processo de desdobramento (na proporção 1:10) e incorporação (pelo fundo Maxi Renda). Devido à incorporação, após o desdobramento, cada cota XPGA11 resultou em 0,936743608 de MXRF11. Para o investidor, o processo foi transparente – a conversão foi automática (n XPGA11 x 0,936743608), apenas confirme a quantidade em carteira.

“O lançamento no IRPFBolsa foi muito simples. Escolhi a opção “Desdobramentos (splits) e agrupamentos” e fiz um cadastro para o desdobramento de cotas XPGA11 (1 : 10) e outro de XPGA11 para MXRF11 (1 : 0,936743608). Não precisei fazer nada além. O número de cotas MXRF11 ficou correto e preço médio foi ajustado automaticamente (PM = custo total de cotas XPGA11 / número de cotas MXRF11). Mais um pontinho para a aplicação (risos)!“

A assinatura do relatório Fundos Imobiliários da Empiricus venceu, mas decidi renovar (gosto do material).

Minha conta na corretora Modalmais está ativa e as primeiras impressões foram positivas. Eu já conhecia o Home Broker, é o mesmo da Gradual (particularmente, me agrada). No mês de junho farei algumas operações (ainda não fiz) e, possivelmente, solicitarei a transferência de custódia.

Quanto aos investimentos…

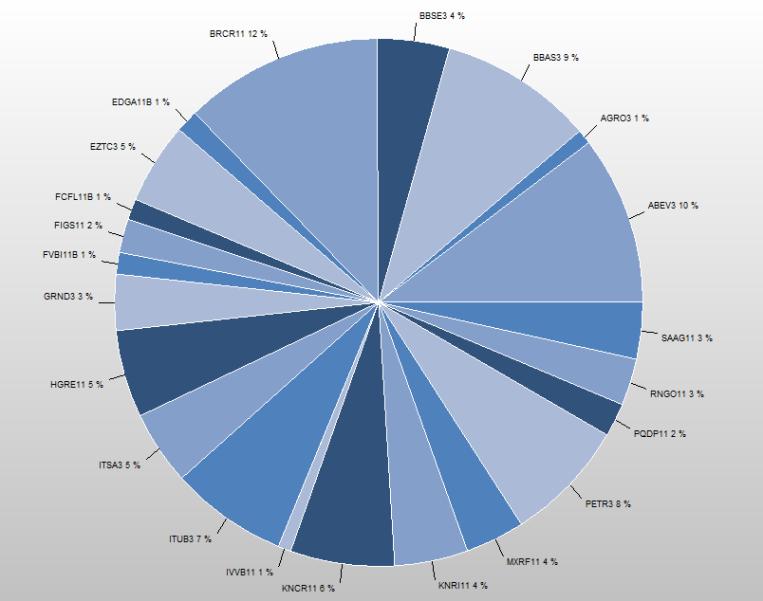

Recebi proventos de ITUB3, GRND3, BRCR11 (0,645%), FCFL11B (0,626%), PQDP11 (0,479%), KNRI11 (0,628%), RNGO11 (0,554%), SAAG11 (0,657%), FVBI11B (0,533%), XPGA11 (4,192%), KNCR11 (0,742%), EDGA11B (0,219%), HGRE11 (0,691%) e FIGS11 (1,251%). Felizmente, o rendimento dos FIIs melhorou, com exceção do fundo EDGA11, que continua com o pior resultado (o código do fundo foi atualizado, removendo o final B – de mercado balcão). O rendimento foi reforçado com o pagamento de dividendos e JCP de ITUB3 e GRND3.

“Estou avaliando o rendimento do fundo Macro Multimercado LP, sem realizar novos aportes. O desempenho foi bom, mas a volatilidade do período foi grande“.

Com o rendimento da própria carteira, somado ao capital que me prontifico separar para investir mensalmente, comprei mais ações ou cotas de ITUB3, EZTC3, GRND3, SAAG11 e KNRI11. O aporte mais expressivo foi para o fundo SAAG11 e o “menor” para ITUB3. Neste momento, de tantas incertezas, achei mais prudente priorizar os FIIs. Porém, como recebi excelentes proventos de GRND3 e EZTC3, nada mais justo que reinvestir nas empresas. Nos demais, a distribuição foi equilibrada.

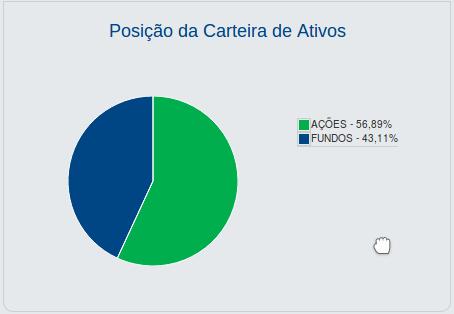

Confiram a distribuição dos ativos, segundo o portal CEI (NÃO inclui o Fundo DI ou Multimercado):

A composição atual ficou assim (gráfico do IrpfBolsa):

“Vale lembrar que o gráfico acima representa uma distribuição baseada no custo de aquisição, não no valor de mercado“.

“Vale lembrar que o gráfico acima representa uma distribuição baseada no custo de aquisição, não no valor de mercado“.

Desta vez, não posso dizer que o mercado continua seguindo uma trajetória otimista. O clima de euforia foi interrompido momentaneamente. Diante de tantas incertezas, não fiquei tão surpreso com o resultado levemente negativo. Ainda assim, continuo satisfeito com a composição da carteira e a performance final continua excelente. Vale ressaltar que é importante ter consciência que, no curto prazo, oscilações são naturais e esperadas (com movimentos de repique, por exemplo).

Ainda não decidi como farei os próximos aportes. A princípio, na visão de um holder, estes acontecimentos não deveriam influenciar em nossas decisões. Porém, não considero prudente ignorar um momento tão delicado como o atual. Antes do dia 6 de junho não farei nenhum posicionamento novo. Cautela nunca é demais.

Estou apenas demonstrando o potencial de crescimento, isto não é recomendação de investimento.