Como alguns acontecimentos positivos, importantes e impactantes em minha vida pessoal pedem maior dedicação, farei uma abordagem mais direta neste final de ano. Preciso dar uma atenção maior para meu casamento e mudança de residência. Sem muitas delongas, vamos aos resultados.

O mês foi marcado pelas eleições brasileiras e norte americanas. Por aqui, escolhemos prefeitos e vereadores. Já, nos Estados Unidos, o resultado surpreendeu elegendo Joe Biden como presidente (apesar das inúmeras tentativas de reverter o resultado juridicamente).

Aliás, em relação às eleições, o interessante foi que o resultado norte americano também gerou bastante discussão por aqui – alguns grupos tentam fazer acreditar que o resultado foi fraudulento, mas não acredito nesta possibilidade e entendo que o desfecho final já está estabelecido. Vale ressaltar que o Brasil possui inúmeros acordos com os Estados Unidos em andamento e, mesmo assim, foi um dos poucos países que optou em não cumprimentar Joe Biden – movido, provavelmente, muito mais por questões pessoais e ideológicas.

Como de costume, confiram os principais números e acontecimentos que sacudiram o país e o mundo (do redator chefe da Modal):

Em relação a economia nacional, tivemos uma novidade bastante interessante e inovadora. Finalmente, na metade do mês, o PIX (Pagamento Instantâneo – gerido pelo Banco Central) foi liberado.

A ideia, com o PIX, é oferecer um serviço de pagamentos e transferências contínuo (todos os dias da semana e 24h por dia), rápido (até 10 segundos) e gratuito para pessoa física. Fiz algumas transferências e fiquei bastante impressionado – o valor já estava disponível assim que consultei a outra conta (menos de 5s).

“Em relação a segurança do PIX, recomendo apenas tomar cuidado para cadastrar as chaves diretamente no home banking ou App de sua instituição financeira (não confie em links enviados por terceiros) e evite cadastrar, como chave PIX, o CPF e número de telefone. Vale lembrar que sua chave será sempre vinculada à uma conta corrente ativa em seu nome.“

Neste mês, com mudança de residência e casamento marcado para janeiro de 2021, não fiz aportes mensais; na realidade, realizei algumas retiradas. A princípio, minha intenção é fazer a mudança final antes do Natal.

Agora, depois dos 40 (risos), encontrei uma razão especial para tomar uma decisão que nunca senti confiança anteriormente. O ano de 2020 tem sido complicado, mas tive a felicidade de encontrar uma parceira em que consigo enxergar uma grande sincronia emocionalmente, financeiramente (como lidamos com dinheiro) e ideais de vida. E o mais importante: encontramos amor e respeito. Assim, apesar das fortes turbulências de 2020, tornamos o nosso ano mais suave! 😉

Por diferentes razões, incluindo a pandemia e objetivos, optamos pelo casamento civil e um pequeno jantar em família (infelizmente, não será possível reunir todos).

Para os mais curiosos, saibam que os custos para dar entrada no cartório pode variar de acordo com o Estado ou cidade. A entrada da documentação em cartório ficou em R$ 500. É possível casar sem os custos do cartório, porém os noivos precisam fazer uma “Declaração de Hipossuficiência” (não é o nosso caso). Em média, o custo do par de alianças em ouro 18k, com 8 gramas cada, tende variar entre R$ 2.000 à R$ 3.000.

“Por fim, para registrar o momento especial (não temos intenção de festa), alugamos/reservamos um pequeno espaço bem decorado e aconchegante para o jantar em família.“

Voltando aos investimentos…

Dos ativos que mantenho posição em carteira, foram liberados os balanços referentes ao 3T20 de BBAS (Banco do Brasil), ITSA (Itaúsa) e CRFB (Grupo Carrefour/Atacadão). O Banco do Brasil registrou lucro líquido ajustado de R$ 3,5 bilhões no 3T20, aumento de 5,2% frente ao 2T20 e decréscimo de 23,3% em relação ao 3T19. O lucro líquido recorrente de Itaúsa atingiu R$ 51 bilhões no 3T20, representando redução de 23% em relação ao 3T19.

Para obter acesso ou acompanhar os balanços, recomendo o seguinte link:

https://financenews.com.br/?s=1t20

https://financenews.com.br/?s=2t20

https://financenews.com.br/?s=3t20

Quanto aos investimentos e resultado da carteira…

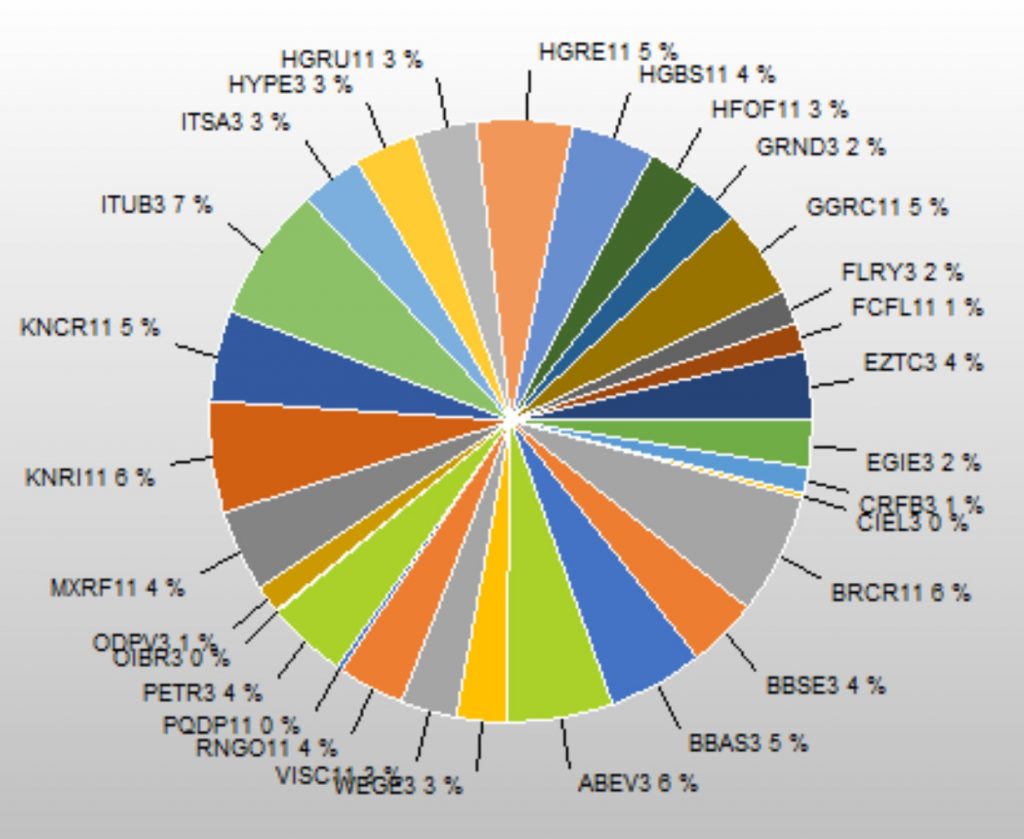

Recebi proventos de BBAS3, GRND3, CRFB3, BRCR11 (0,53%), FCFL11 (0,46%), PQDP11 (0,26%), KNRI11 (0,41%), RNGO11 (0,59%), HGRU11 (0,54%), GGRC11 (0,49%), MXRF11 (0,58%), KNCR11 (0,27%), HGRE11 (0,43%), VISC11 (0,34%), HFOF11 (0,54%) e HGBS11 (0,19%). Em relação as posições em carteira, não há muita novidade para comentar e o rendimento permanece estável. Conforme abordado no resultado anterior, encerrei minha posição no fundo RBVA11 (apesar do excelente rendimento) e abri em HGRU11 (CSHG Renda Urbana). De maneira geral, o retorno financeiro final continua excelente e contou com um pequeno reforço com o pagamento de dividendos e JCP de BBAS3, GRND3 e CRFB3 (o rendimento mais expressivo foi de BBAS3).

Desta vez não realizei novos aportes. Todos os recursos disponíveis no mês foram destinados para o planejamento do casamento, aquisição de móveis e utensílios para casa.

Quem quiser conhecer um pouco mais sobre o fundo HGRU11, recomendo assistir:

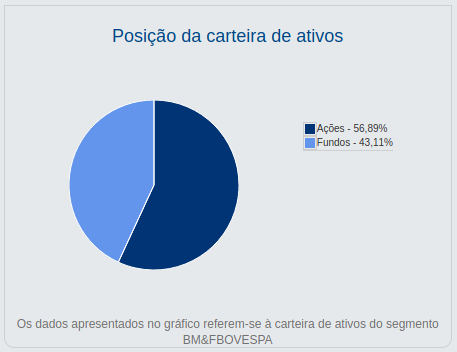

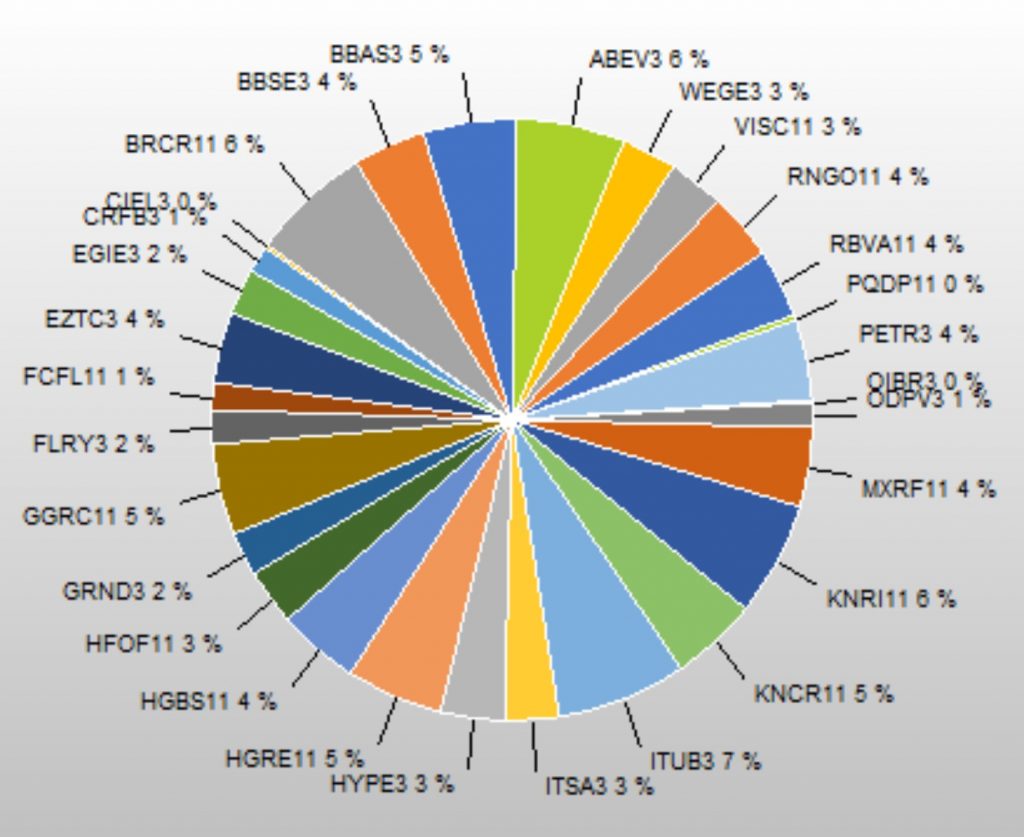

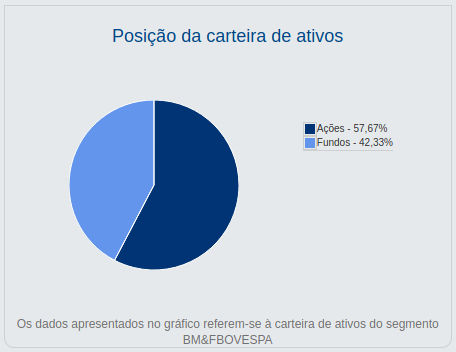

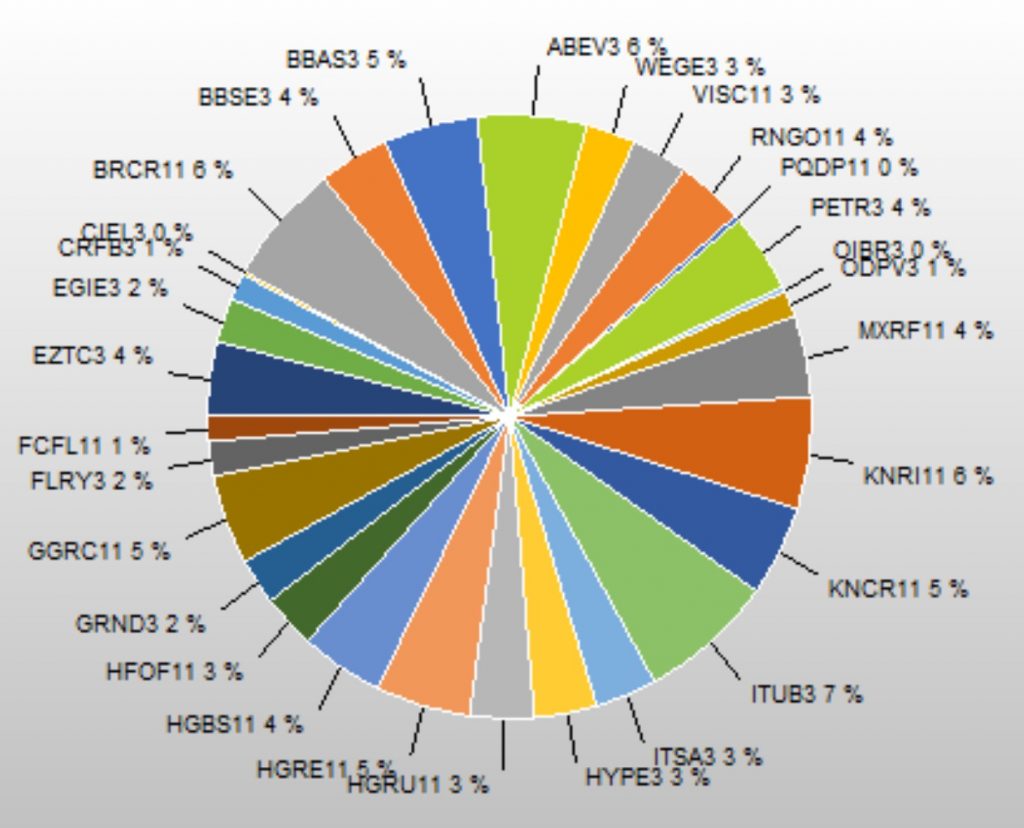

Confiram a distribuição dos ativos, segundo o portal CEI (NÃO inclui o Fundo DI):

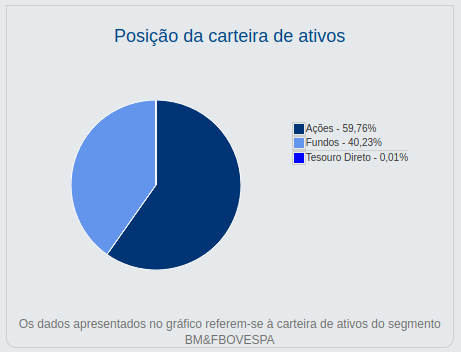

Percebam houve uma mudança pouco significativa na carteira (quase imperceptível). A partir de agora, o CEI também exibirá o Tesouro Direto na composição da carteira. Na realidade, já tenho exposição aos títulos públicos através de fundos de investimentos. Ocorre que, no mês passado, após uma pequena instabilidade, confirmei uma aplicação em Tesouro Direto acidentalmente enquanto estava navegando no ambiente da Clear. A interface não deixou muito claro no momento e também não me deu a chance de revisar e confirmar. A aplicação aconteceu em um único clique. Resolvi manter!

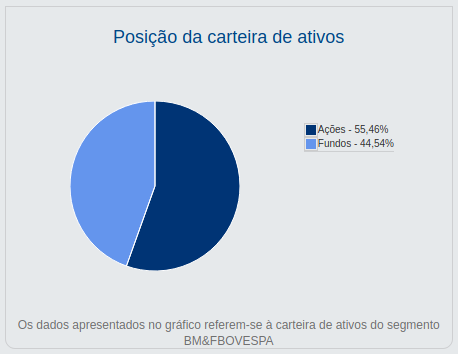

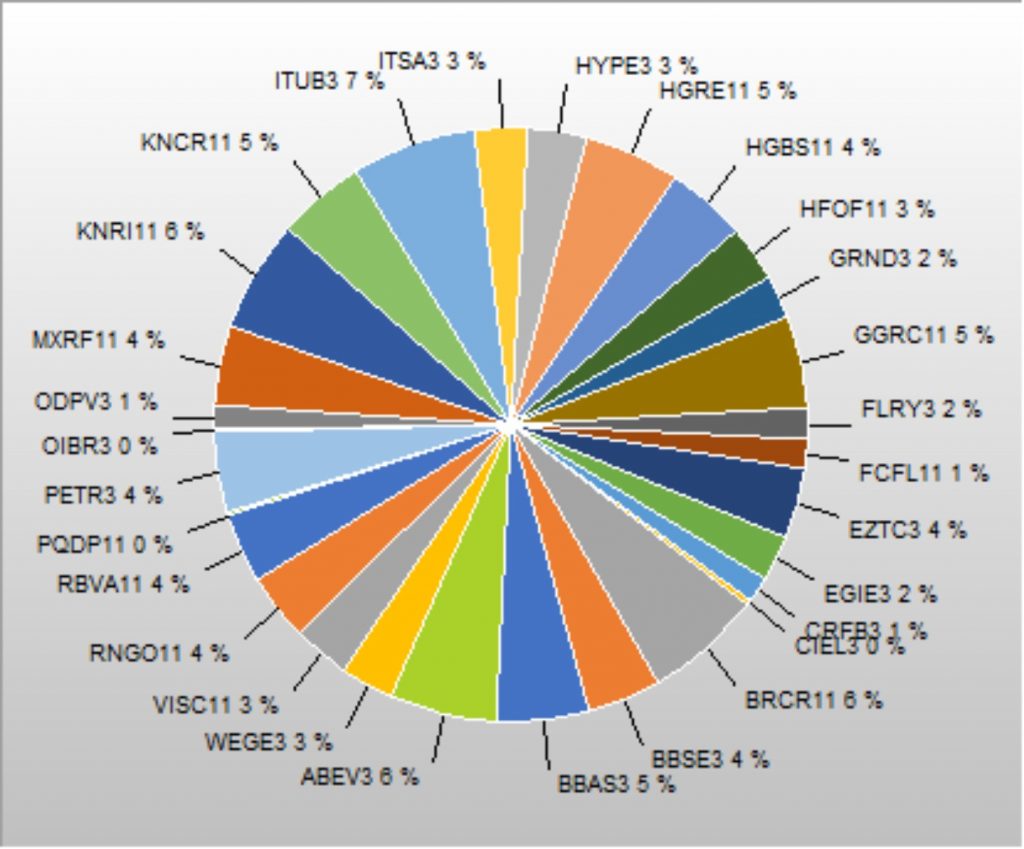

A composição atual ficou assim (gráfico do IrpfBolsa):

Vale lembrar que minhas prioridades para dezembro e janeiro serão pessoais e, neste período, também não farei novos aportes (dependerá da disponibilidade de recursos) e nem operações especulativas. Neste meio tempo venho realizando revisões e melhorias no projeto APFTrend.

De maneira geral, apesar do momento amargo para o mercado (não se iluda com algumas semanas de otimismo), continuo bastante satisfeito com o resultado da carteira e o rendimento excelente.

“O objetivo aqui é meramente didático. Algumas estratégias (mais especulativas que comento) envolvem risco elevado, com potencial de ganho expressivo ou, em alguns casos, prejuízos imediatos. Então, estude sempre, consulte diferentes fontes de informação e tire suas próprias conclusões – a única recomendação que faço é: não façam trades na fase inicial (a tolerância aos erros será pequena)!“

Estou apenas demonstrando opções de investimentos e o potencial de crescimento, isto não é recomendação de investimento!