Atrasei um pouco a publicação do resultado mensal por questões pessoais; não pude evitar. É incrível como o ano está chegando ao fim e continuamos em isolamento social. Tirando a expectativa das vacinas, não há muita novidade. Nas últimas semanas, tanto o home-office como alguns projetos pessoais tomaram bastante tempo. Apesar de alguns “contratempos” (sendo bonzinho) com os trades, não precisei lidar com imprevistos. Sem muitas delongas, vamos aos resultados.

Passamos por um mês repleto de incertezas e o mercado continua se mostrado bastante volátil. Conforme comentei no resultado anterior (julho), não acredito que o clima de otimismo dure muito tempo.

Existem fatores pontuais que podem influenciar temporariamente no humor do mercado, como foi o caso do anúncio da Reforma Administrativa. Mas é preciso ter cautela; quando o mercado muda de humor rapidamente, apenas pela expectativa de uma notícia, o risco aumenta na mesma proporção. O Ibov subiu expressivamente com a notícia da Reforma, mas mudou de direção (bruscamente), no mesmo dia, após a informação de que a Reforma não atingirá militares, juízes e parlamentares. Para tornar as coisas ainda mais incertas, há poucos dias, o país entrou oficialmente em recessão técnica – em função do isolamento social, era algo previsível e esperado.

Como de costume, confiram os principais números e acontecimentos que sacudiram o país e o mundo (do redator chefe da Modal):

Para obter acesso ou acompanhar os balanços, recomendo o seguinte link:

https://financenews.com.br/?s=1t20

https://financenews.com.br/?s=2t20

Quanto aos investimentos…

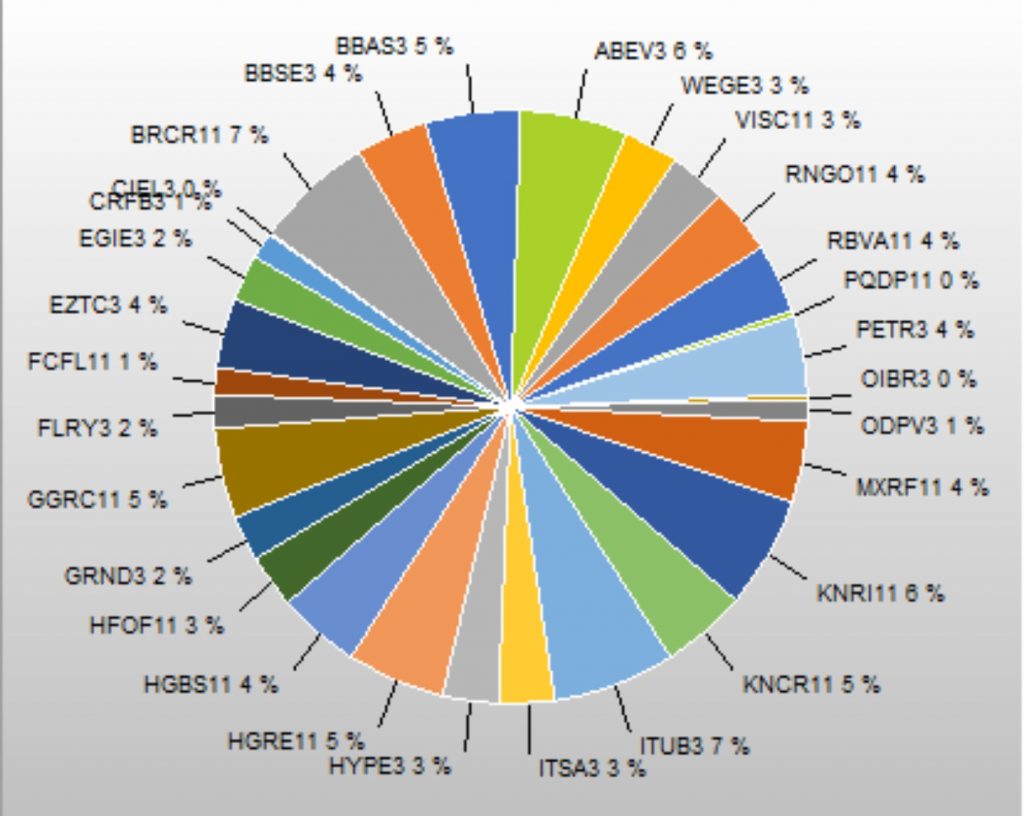

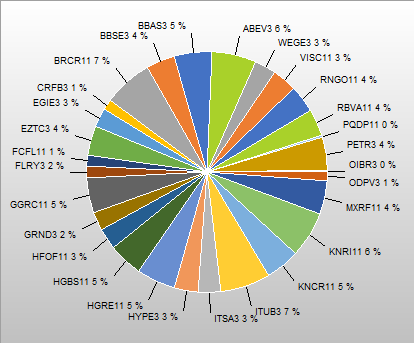

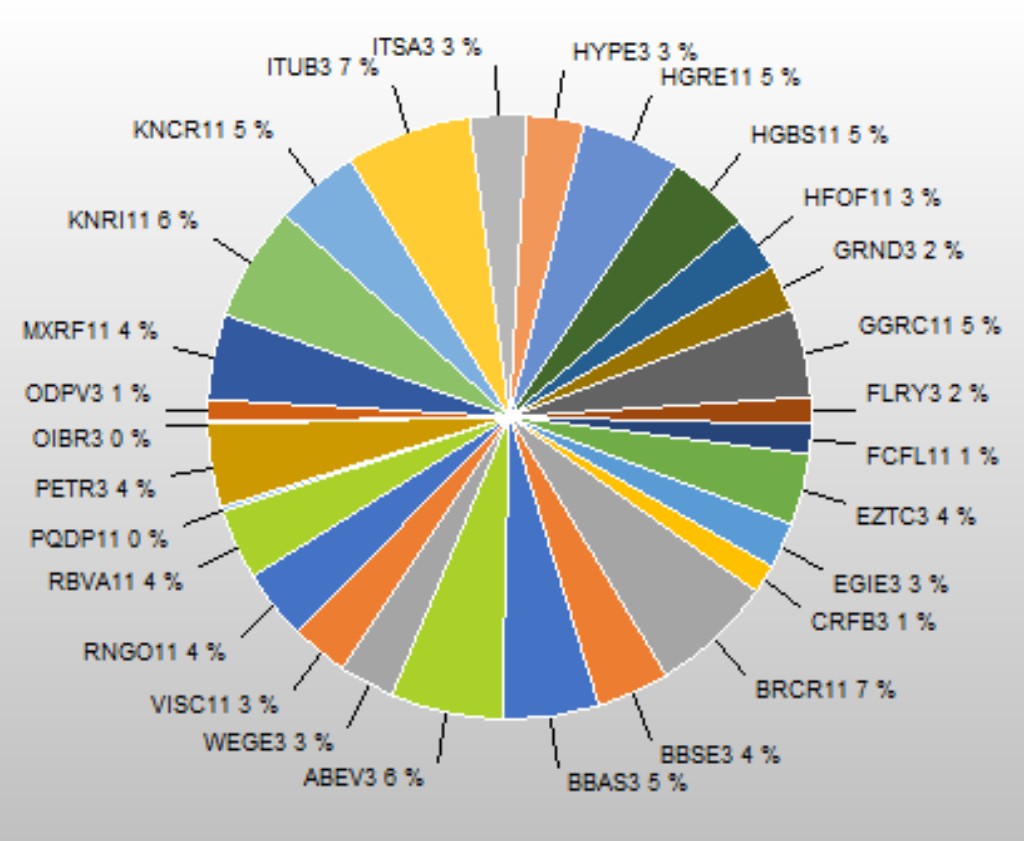

Recebi proventos de BBSE3, BBAS3, ITUB3, ITSA3, WEGE3, BRCR11 (0,46%), FCFL11 (0,53%), PQDP11 (0,0%), KNRI11 (0,41%), RNGO11 (0,60%), RBVA11 (0,67%), GGRC11 (0,47%), MXRF11 (0,64%), KNCR11 (0,34%), HGRE11 (0,46%), VISC11 (0,17%), HFOF11 (0,43%) e HGBS11 (0,12%). Como estamos vivenciando o ano em que o “mundo parou”, não há muita novidade para comentar. A performance da carteira permanece estável e o rendimento final do mês foi excelente, principalmente pelo presente (dividendos) que recebi do Banco do Brasil. E, ao que tudo indica, a partir de agora, a rentabilidade do fundo HFOF11 ficará mais em linha com a média dos FIIs. Nada mudou para o fundo PQDP11, permanece sem distribuir dividendos. De maneira geral, o retorno financeiro final continua excelente e contou com um pequeno reforço com o pagamento de dividendos e JCP de BBSE3, BBAS3, ITUB3, ITSA3 e WEGE3 (o rendimento mais expressivo foi de BBSE3 e BBAS3, nos demais ativos a distribuição foi equilibrada).

Com o rendimento da própria carteira, somado ao capital que me prontifico separar para investir mensalmente, comprei mais ações (ou cotas) de CIEL3 e KNCR11. De maneira geral, a distribuição foi bastante equilibrada. Minha capacidade de aporte foi reduzida em função dos trades malsucedidos – detalharei no final.

Para quem ainda não conhece os fundos KNCR11 e HGRE11, recomendo assistir os vídeos:

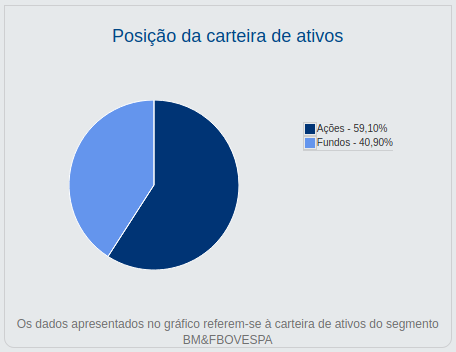

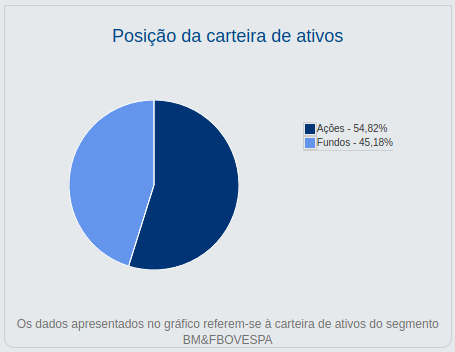

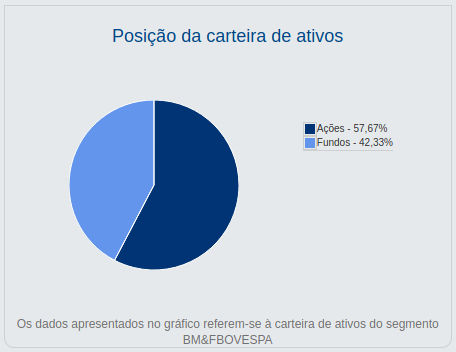

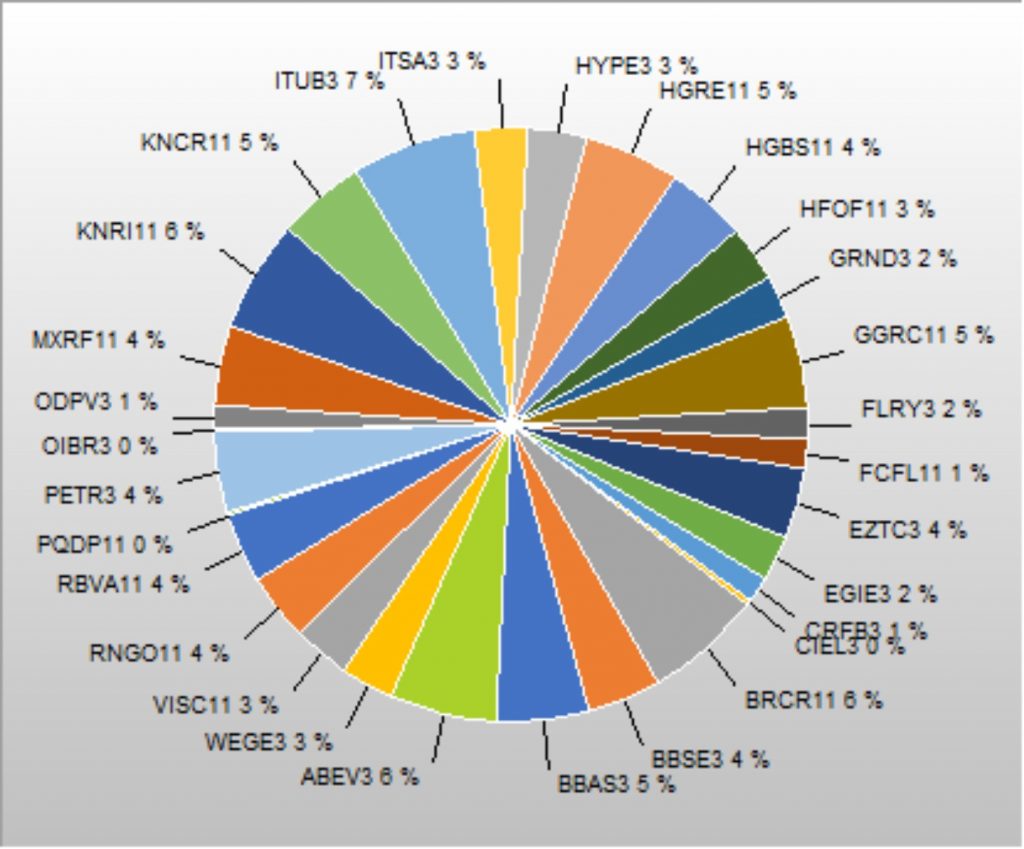

Confiram a distribuição dos ativos, segundo o portal CEI (NÃO inclui o Fundo DI):

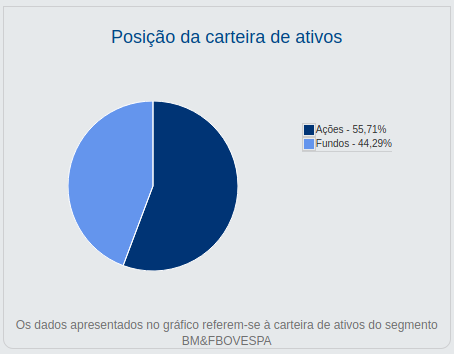

A composição atual ficou assim (gráfico do IrpfBolsa):

Em relação aos trades…

Confesso que desanimei um pouco, MAS…

Parece que voltei para espiral de resultados negativos e este foi um dos piores meses. Tive prejuízo de aproximadamente R$ 1500. Não comprometi dinheiro que não possa perder, no entanto fiquei incomodado porque, fatalmente, impactou na capacidade de aporte mensal (valor que poderia somar ao aporte mensal).

Pode parecer pouco se analisarmos isoladamente. Porém, basta somar os valores ao longo do tempo e avaliar o impacto sobre os rendimentos para perceber o quão significativo é (principalmente se considerarmos o efeito dos juros compostos).

A minha expectativa – que pode não se concretizar – é virar o jogo a meu favor com operações automatizadas e ampliar “os dividendos” no futuro. E quando falo jogo, é no sentido literal. Você pode tentar encarar com uma atividade profissional como outra qualquer, mas não é. Se lhe agrada mais tratar como outro trabalho qualquer (NÃO É), então encare como um jogo profissional – o nosso controle é pequeno e dependerá de grande habilidade. O objetivo é jogar o melhor POSSÍVEL.

“Não é como qualquer outra atividade profissional e o efeito do aprendizado também varia MUITO de pessoa para pessoa. Quando você investe em uma especialização ou curso de aperfeiçoamento, por exemplo, a tendência é executar determinada atividade com eficiência cada vez maior – a chance será grande. No caso dos trades, tudo isto é subjetivo. Na análise gráfica, até a leitura de algumas figuras será subjetiva – é muito conveniente dizer que identificou uma formação corretamente no lucro, mas se equivocou no prejuízo.“

Insisto em dizer que não existe receita de bolo, o processo é extremamente complexo e até o instante de decisão (em questão de segundos) pode mudar completamente o resultado. Existem centenas de técnicas. Você pode optar por uma análise purista, trabalhar com indicadores, figuras, price action ou optar pela análise de fluxo. Pergunte ao seu “mentor” qual é a melhor opção! Ele lhe dirá que é aquela que você melhor se adapta (risos). Pois é, até descobrir, você já perdeu quase tudo.

Optar pela proteção do stop móvel, por exemplo, pode lhe tirar de excelentes operações antecipadamente – esteja certo de que estas operações serão fundamentais para compensar os erros seguintes (acontecerão). Estabelecer um stop loss curto (proteção) pode fazer com que você colecione pequenos prejuízos constantes (somados não serão tão pequenos) – por outro lado, um stop loss muito distante pode ser muito amargo. Aliás, identificar o stop loss ideal costuma ser mais difícil que parece. Não se iluda em acreditar que pode desprezar estas questões na expectativa de entradas perfeitas!

Em alguns momentos entenderemos que aceitar o prejuízo inicial foi um erro, pois inúmeras oportunidades “permitiriam” reverter. “Basta seguir a estratégia“. Parece simples, mas quando parar? O resultado dependerá do manejo de risco, sorte e bom senso. Infelizmente, em outros momentos (mais frequentes), veremos que o prejuízo inicial costuma ser menor e o mais fácil de digerir. E quando tudo isto fica realmente claro? No final do dia (risos). Depois de concluído, somos todos mestres.

Sei que este tipo de questionamento desagrada alguns. Ainda assim, prefiro tratar o assunto de forma direta, sem enrolação e mostrando a realidade. Para sua proteção, seja consciente em suas escolhas.

Sei que o momento, com a pandemia, é bastante delicado para muitos. Já recebi e-mail de seguidores afirmando a necessidade de “tirar dinheiro do mercado” – na maioria das vezes são pessoas com quase nenhuma experiência. Infelizmente, esta é a pior razão (e forma) para começar; é uma combinação (necessidade e inexperiência) perigosa.

Não estou dizendo que seja impossível e não pretendo desencorajar ninguém, até porque não persistiria tanto se achasse o contrário. O que comento são questões que observo também em outras pessoas, amigos, colegas de trabalho e profissionais do meio.

Sinceramente, um profissional com bastante didática, boa oratória e carisma, encontrará maior facilidade e viabilidade real de enriquecer vendendo material e treinamentos sobre o assunto – realizando ou não os trades. Levantem os custos dos principais cursos disponíveis no mercado e vejam o número de turmas formadas por ano. A procura é grande e frequente. Não será difícil identificar alguns educadores que faturam mais de R$ 1 milhão no ano apenas com o negócio de treinamentos on-line, operam com mais de R$ 100.000 de garantia e depois vendem o sonho de fazer fortuna começando com R$ 100.

O que quero dizer é que o enriquecimento depende de vários fatores, investir é apenas um instrumento que permitirá atingir os objetivos. Mas, o enriquecimento rápido depende da capacidade de gerar riqueza. O resto é historinha para boi dormir!

Para finalizar…

O desemprenho da carteira foi excelente, porém diminuí a eficiência com os erros dos trades. Preciso melhorar o manejo de risco!

De maneira geral, apesar do momento amargo para o mercado (não se iluda com algumas semanas de otimismo), continuo bastante satisfeito com o resultado da carteira e o rendimento excelente.

“O objetivo aqui é meramente didático. Algumas estratégias (mais especulativas que comento) envolvem risco elevado, com potencial de ganho expressivo ou, em alguns casos, prejuízos imediatos. Então, estude sempre, consulte diferentes fontes de informação e tire suas próprias conclusões – a única recomendação que faço é: não façam trades na fase inicial (a tolerância aos erros será pequena)!“

Estou apenas demonstrando opções de investimentos e o potencial de crescimento, isto não é recomendação de investimento!