O tempo está passando rápido e “pouca coisa realmente pertinente” tem mudado. Ao que tudo indica, em decorrência da pandemia, estamos “passando por um ano perdido”. É difícil mensurar o preço que será cobrado por isto. Aliás, o aumento no número de casos confirmados e óbitos tem causado bastante instabilidade nos mercados em todo mundo. No cenário interno, para variar um pouco, a cada mês que passa, a equipe do Governo sofre alterações – o conflito tem sido constante. Sem muitas delongas, vamos aos resultados.

Com o aumento no número de casos e óbitos (recordes), em função do avanço do Coronavírus, o clima de tensão nos mercados mundiais continua turbulento. Mas, é preciso manter a cautela; ainda é cedo para avaliar ou estimar as consequências que serão sentidas nos próximos meses ou anos. O Instituto de Pesquisa Econômica Aplicada (IPEA), por exemplo, estima uma retração de 6% do PIB brasileiro neste ano.

De maneira geral, apesar de tantas incertezas e desvalorização na semana, os mercados responderam com otimismo no mês. Sinceramente, fiquei até surpreso. No início do mês, por exemplo, o índice Ibov registrava 87.946 pontos aproximadamente – vale lembrar que, em abril (deste ano), atingimos a mínima de aproximadamente 63.500 pontos. E, no momento em que escrevo (dia 30/06/2020), o índice registra 95.681 pontos.

“Como prevalece o clima de grandes incertezas (pelo impacto humano, social e econômico), toda cautela é pouco. Conforme exposto anteriormente, as estimativas futuras não dão sustentação para o clima de otimismo atual!“

Quanto ao cenário interno, não há muita novidade. Acredito que, talvez por necessidade (resultado de tantos atritos internos), o Governo continua fazendo acordos com o Centrão. Também tivemos alterações na Secretaria de Cultura (saída de Regina Duarte) e Ministério da Educação (saída de Abraham Weintraub). Pouco tempo depois, o Governo nomeou Abraham Weintraub como diretor executivo do Banco Mundial, mas sua nomeação não foi bem vista entre funcionários do Banco – que, sem sucesso, tentaram barrar sua nomeação.

Fiquei um pouco desapontado com a resposta do Governo Federal diante deste momento tão difícil e delicado, mas também não concordo com a forma desproporcional como a mídia tradicional vem atacando o Governo.

Aliás, independente de qualquer Governo e diferente do que a esquerda brasileira sempre induziu acreditar, neste momento o papel da iniciativa privada tem sido muito mais atuante e positivo para o país do que da iniciativa pública. Por exemplo: “O Banco Itaú, fez doação de R$ 1 bilhão para o combate ao COVID-19; e a Weg produziu e entregou respiradores (assinou em março um contrato para obter a licença para produzir o ventiladores pulmonares com base técnica no aparelho de ventilação mecânica pulmonar Luft-3 da LEISTUNG) – dentre tantos outros, estes foram apenas alguns exemplos“.

Na contra mão de tantos esforços solidários, nossos “representantes” se negaram utilizar os recursos do fundão eleitoral em um momento tão crítico para o país. São nestes momentos que vemos de onde vem os maiores sacrifícios e esforços.

Portanto, na próxima vez que alguém lhe disser que os empresários só olham para o próprio umbigo, lembrem-se de quem está fazendo a diferença no momento mais grave e delicado do país! 😉

Vejam o exemplo da Weg:

Como de costume, confiram os principais números e acontecimentos que sacudiram o país e o mundo (do redator chefe da Modal):

Para obter acesso ou acompanhar os balanços, recomendo o seguinte link:

https://financenews.com.br/?s=1t20

Quanto aos investimentos…

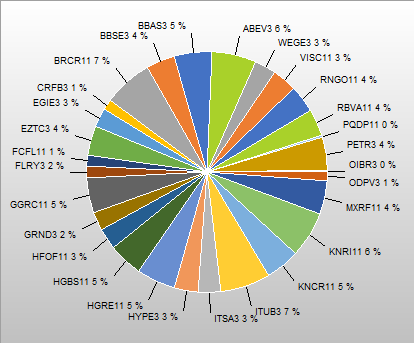

Recebi proventos de ITUB3, CRFB3, BRCR11 (0,45%), FCFL11 (0,48%), PQDP11 (0,0%), KNRI11 (0,38%), RNGO11 (0,58%), RBVA11 (0,66%), GGRC11 (0,59%), MXRF11 (0,65%), KNCR11 (0,32%), HGRE11 (0,39%), VISC11 (0,23%), HFOF11 (0,82%) e HGBS11 (0,17%). Novamente, apesar do momento desafiador, a performance da carteira permanece bastante estável. Os fundos que apresentaram melhor “recuperação” no rendimento foram: GGRC11 e HFOF11 – aliás, preciso agradecer ao meu amigo Tanaka por chamar minha atenção para o fundo HFOF11. De maneira geral o retorno financeiro final da carteira continua excelente e contou com um pequeno reforço com o pagamento de dividendos e JCP de ITUB3 e CRFB3 (em ambos ativos o rendimento foi pouco expressivo).

Com o rendimento da própria carteira, somado ao capital que me prontifico separar para investir mensalmente, comprei mais ações (ou cotas) de GRND3 e KNCR11. Como, no mês passado, a Grendene pagou rendimentos “generosos”, decidi direcionar parte do aporte para a empresa e também por interesse em ampliar a posição no ativo. No entanto, o aporte mais significativo foi para o fundo KNCR11 que, apesar do rendimento inferior (se comparado com outros ativos da carteira), considero estar negociando com um preço bastante atrativo e, particularmente, vejo um potencial interessante de valorização (tanto da cota como dos rendimentos). São decisões pessoais.

“O aporte mensal foi estrategicamente menor. Mantive parte dos recursos em poupança (para casos emergenciais), direcionei outra parte para trades na corretora Clear, reforcei as posições por meio do rendimento da própria carteira e mantive aproximadamente R$ 1.500 líquido na conta da Modalmais para concentrar nas operações de trade com mini contratos de índice.“

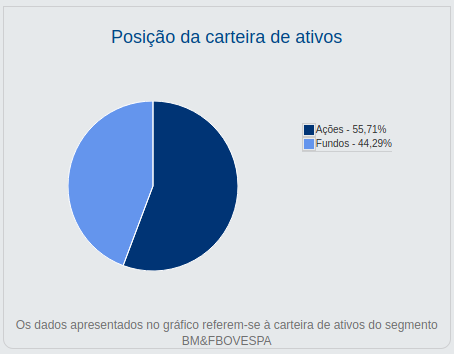

Confiram a distribuição dos ativos, segundo o portal CEI (NÃO inclui o Fundo DI):

A composição atual ficou assim (gráfico do IrpfBolsa):

“Vale lembrar que o gráfico acima representa uma distribuição baseada no custo de aquisição, não no valor de mercado“

Em relação aos trades…

Dentre erros e acertos, operando manualmente ou com o robô, “fechei o mês” com lucro líquido de aproximadamente R$ 1.550 (somente com as operações).

É interessante ver como coincidências e sorte podem fazer parte do processo, não é apenas habilidade. É claro que a experiência, o controle emocional e o manejo de risco são fundamentais. Seja como for, mostrar resultados isolados não diz absolutamente NADA sobre uma estratégia ou consistência operacional. Você *sempre* encontrará um caso isolado para demonstrar. Alguém sempre ganhará em determinado momento! Portanto, não fique muito animado com os resultados divulgados em determinados cursos de trade (não provam NADA).

No primeiro dia (da primeira semana), o robô já começou com prejuízo de R$ 300. Para treinar e tentar reverter o resultado negativo, fiz 20 trades curtos no mesmo dia. Dos 20 trades, errei apenas dois. Porém, o custo operacional foi tão alto que terminei o dia no 0 a 0 – resumindo: “o custo operacional foi o prejuízo do dia (nada que me incomodasse)“. Confesso que, mesmo assim, fiquei surpreso e contente com o número de acertos. Acreditem, foi uma combinação de sorte (não conseguiria reproduzir isto todos os dias – risos) com manejo de risco! Uma coisa ficou clara: “operar desta forma seria inviável, mas foi uma experiência válida“.

Nos dias seguintes, alternei entre operações com o robô e manuais. Consegui atingir um ponto de equilíbrio que me permitiu fazer aproximadamente R$ 150 por dia no período da manhã (estabeleci como meta inicial). Muitas vezes o robô acertou as principais operações logo no início do dia. E, ao perceber um movimento forte, dentro de uma tendência bem definida, deixei o robô controlar a operação até o final. Desta forma, também obtive lucros acima da média. Por outro lado, em alguns casos mais arriscados, precisei interromper a operação antes do robô. O mais interessante foi manter este resultado em praticamente duas semanas seguidas, sem precisar ficar grudado na tela do computador – pude exercer outras atividades.

Tudo estava perfeito, até eu colocar na cabeça que tinha a “obrigação” de reverter todo e qualquer prejuízo do robô em lucro – ganhando todos os dias e fechando a meta. Pois é, parecia funcionar bem. Nos dias seguintes, eu “sempre” acertava movimentos mais longos também; e bastava operar no período da manhã. A segunda lição foi aceitar que é impossível fechar a meta perfeitamente todos os dias. Em alguns dias, a sorte não estará do nosso lado e, caso não aceite, o prejuízo tende aumentar no decorrer do dia.

Se você não admite que a sorte também faz parte do processo, então aceite que, em alguns dias, seu estado de espírito não ajudará! 😉

Aliás, em alguns dias (mais raros), pode ser que sua corretora lhe deixe em estado de pânico também. Hoje mesmo (dia 30), a Modalmais travou por mais de duas horas seguidas – haja sangue frio. A corretora alegou que a falha foi na B3, mas, estranhamente, a Clear não apresentou a mesma instabilidade. Por sorte, operei com o robô na Modalmais com apenas 3 mini contratos. O ambiente da corretora travou e vi um lucro de R$ 150 oscilar para prejuízo de quase R$ 700 (sem poder fazer nada e sem saber até onde iria – já estava rindo de nervosismo quando passou pelo meu stop loss à todo vapor). Quando o sistema normalizou, zerei minha posição com prejuízo de R$ 300. Como já havia realizado lucro de R$ 150 na Clear, decidi encerrar as operações no dia. Como eu disse, a sorte faz parte do processo e a ânsia por reverter um pequeno prejuízo pode resultar em um grande prejuízo.

E assim encerrei o mês positivo… são tantas emoções! (risos)

De maneira geral, apesar do momento amargo para o mercado (não se iluda com algumas semanas de otimismo), continuo bastante satisfeito com o resultado da carteira e o rendimento continua performando muito bem.

“O objetivo aqui é meramente didático. Algumas estratégias (mais especulativas que comento) envolvem risco elevado, com potencial de ganho expressivo ou, em alguns casos, prejuízos imediatos. Então, estude sempre, consulte diferentes fontes de informação e tire suas próprias conclusões – a única recomendação que faço é: não façam trades na fase inicial (a tolerância aos erros será pequena)!“

Estou apenas demonstrando opções de investimentos e o potencial de crescimento, isto não é recomendação de investimento!