Mais um mês está encerrando e causou bastante barulho (risos). O cenário político econômico continua turbulento, com novas regras para o rotativo do cartão de crédito (entraram em vigor no primeiro dia do mês), aprovação do texto da reforma trabalhista (incluindo o fim do Imposto Sindical obrigatório), nova redução da taxa básica de juros (Selic) e liberação do segundo lote do FGTS. Nesta semana, o tumulto foi ainda maior, quando as centrais sindicais paralisaram atividades e realizaram protestos, convocando uma greve geral. Felizmente, fui beneficiado pelo segundo lote de saques do FGTS, resolvi algumas pendências, mas também fui surpreendido por alguns inconvenientes. De maneira geral, com maior disponibilidade de recursos financeiros, contei com maior flexibilidade e opções de investimentos.

As novas regras para o rotativo do cartão de crédito entraram em vigor no primeiro dia do mês, porém é preciso estar atento, pois os juros continuam altos e, segundo o site Globo, “os clientes terão restrições para fazer o pagamento mínimo da fatura e acessar o crédito rotativo. A determinação foi divulgada pelo Banco Central no dia 26 de janeiro“.

A reforma trabalhista foi aprovada pela Câmara e provocou bastante revolta entre os sindicalistas. Ainda não tenho uma opinião formada em relação as vantagens e desvantagens – tenho algumas dúvidas. Seja como for, eu entendo que a Greve Geral, convocada nesta semana, não foi em defesa do trabalhador, mas sim dos sindicatos que, com o fim do imposto sindical obrigatório, serão diretamente afetados. Afinal, segundo o site Folha de São Paulo, em 2016, a contribuição sindical obrigatória recolheu “modestos” R$ 3,9 bilhões. Para se ter uma ideia, o Brasil conta com 15.007 sindicatos, enquanto a Argentina apenas 91, Dinamarca 164 e Reino Unido 168, por exemplo. Em tese, deveria ser insustentável. Chega a ser irracional. No meu entendimento, a greve não foi legítima porque não representou os interesses da maioria e ainda feriu o direito de ir e vir (cláusula pétrea) de grande parte da população, que não aderiu e nem apoiou o movimento.

Felizmente, a economia continua apresentando sinais de recuperação. Com isto, a taxa básica de juros vem sendo revista e continua diminuindo. Na última revisão do Copom, a meta ficou estabelecida em 11,25% a.a. O histórico das taxas pode ser consultado no site do Banco Central. Logo, com a redução da Selic, é comum despertar maior interesse em investimentos mais agressivos, como renda variável ou fundos multimercados (onde realizei um pequeno aporte). Conforme exposto em outras oportunidades, o ideal é diversificar, direcionando os novos aportes conforme o interesse ou “oportunidades” oferecidas pelo mercado, sem ficar pulando de galho em galho (ou seja, sem girar patrimônio).

Conforme descrito em uma postagem anterior, fui beneficiado pelo segundo lote de saques do FGTS e, por sorte, não encontrei muita dificuldade. Eu contava com duas contas inativas, porém uma delas estava acusando “situação” incorreta. Na quarta-feira (dia 26/07), retornei à agência da Caixa para verificar a disponibilidade da outra conta e consegui realizar o segundo saque. É evidente que aproveitei esta rara oportunidade para investir e reforçar algumas posições (uma chance como esta não pode ser desperdiçada). Mas, como a vida não é feita apenas de sacrifícios, também separei uma pequena parte do valor para comprar alguns produtos que eu necessitava.

Sendo assim, neste mês, não é de espantar que eu tenha trabalhado com um número de operações maior pela corretora Rico. Infelizmente, para o meu azar, conforme alertas anteriores, o custo da corretagem foi reajustado para R$ 16,20 em operações de posição e R$ 8,90 no fracionário. Praticamente dobrou. Fui obrigado a arcar com um custo de corretagem bastante elevado (acima de R$ 100,00). É difícil não ficar incomodado com um reajuste absurdo como este. Já entrei em contato com a corretora procurando negociar alternativas. Mas, se não houver espaço para negociação, considerarei a possibilidade de uma nova transferência de custódia.

Também precisei negociar a tarifa de minha conta de celular da Vivo. Não entrarei em maiores detalhes. Constatei um reajuste abusivo e ativação de um serviço que não solicitei. Felizmente, a negociação foi tranquila, consegui desativar o serviço adicional e migrei para um plano melhor e mais justo.

Quanto aos investimentos…

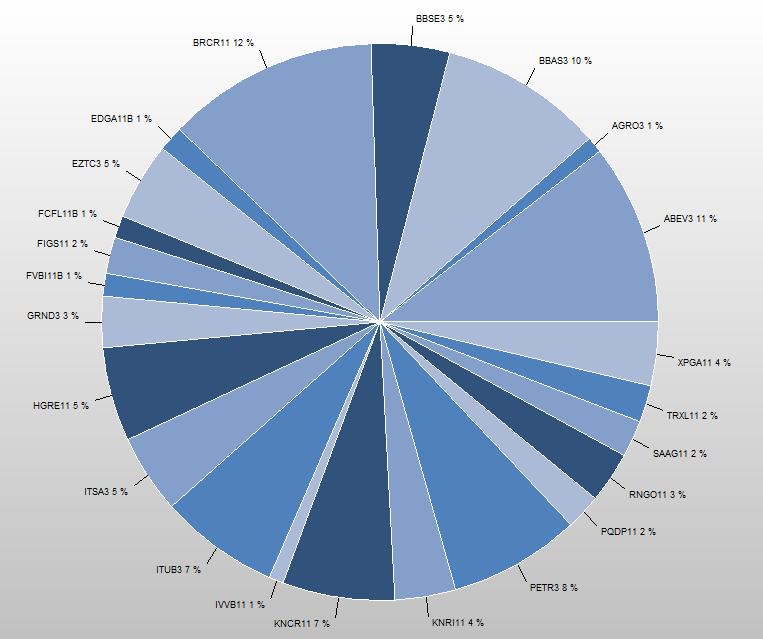

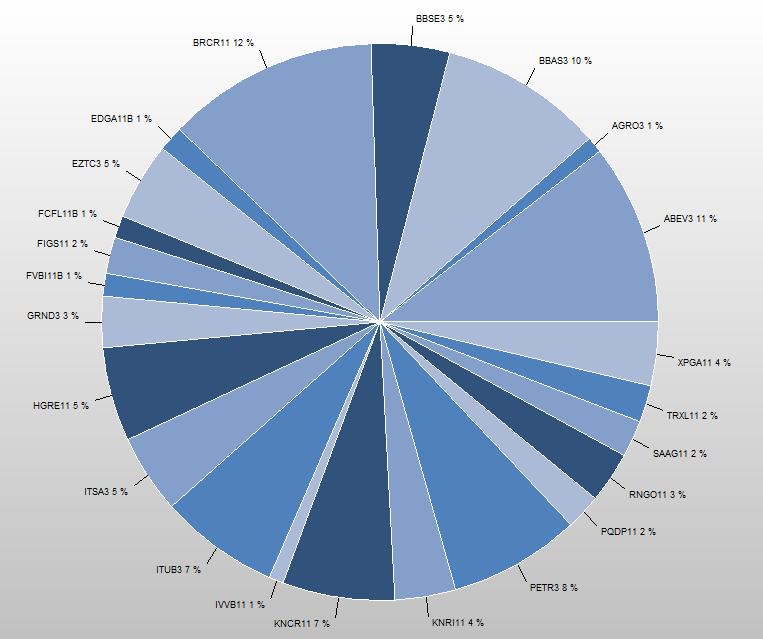

Recebi proventos de ITUB3, ITSA3, GRND3, BRCR11 (0,660%), FCFL11B (0,589%), PQDP11 (0,589%), KNRI11 (0,597%), RNGO11 (0,657%), SAAG11 (0,656%), TRXL11 (0,382%), FVBI11B (0,405%), XPGA11 (1,014%), KNCR11 (0,979%), EDGA11B (0,225%), HGRE11 (0,702%) e FIGS11 (1,188%). O rendimento dos FIIs não foi bom e continua deixando a desejar. O fundo EDGA11B mantém o pior resultado – está em quarentena (veremos como se comporta até o final do ano). Ainda assim, o rendimento da carteira foi bom, reforçado com o pagamento de dividendos e JCP de ITUB3, ITSA3 e GRND3.

Com o rendimento da própria carteira, somado ao capital que me prontifico separar para investir mensalmente, comprei mais ações ou cotas de ITUB3, BRCR11, XPGA11, KNCR11, HGRE11 e KNRI11. Neste mês, o aporte mais expressivo foi para o fundo BRCR11 e o “menor” para ITUB3. Nos demais, a distribuição foi bastante equilibrada. Do FGTS, destinei quase 80% para o Fundo DI e o resto transferi para a corretora (onde distribui os aportes conforme exposto). Também aproveitei para revisar algumas pendências, e solicitei ao Banco Bradesco o resgate de um Título de Capitalização (TC) antigo. Após o regate, reinvesti o dinheiro no fundo Macro Multimercado LP.

“Há alguns anos atrás, antes de rever minhas estratégias de investimentos, entendi que o TC ofertado era interessante e resolvi contratar. Fiz a escolha consciente, mas confesso que acaba sendo um recurso mal alocado e, no final, não compensa“.

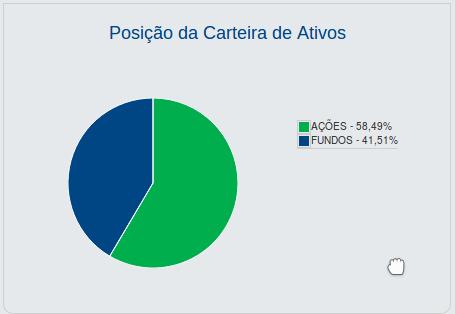

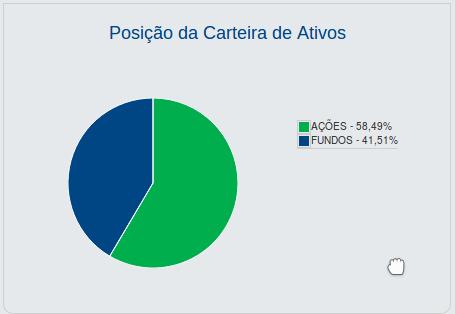

Confiram a distribuição dos ativos, segundo o portal CEI (NÃO inclui o Fundo DI ou Multimercado):

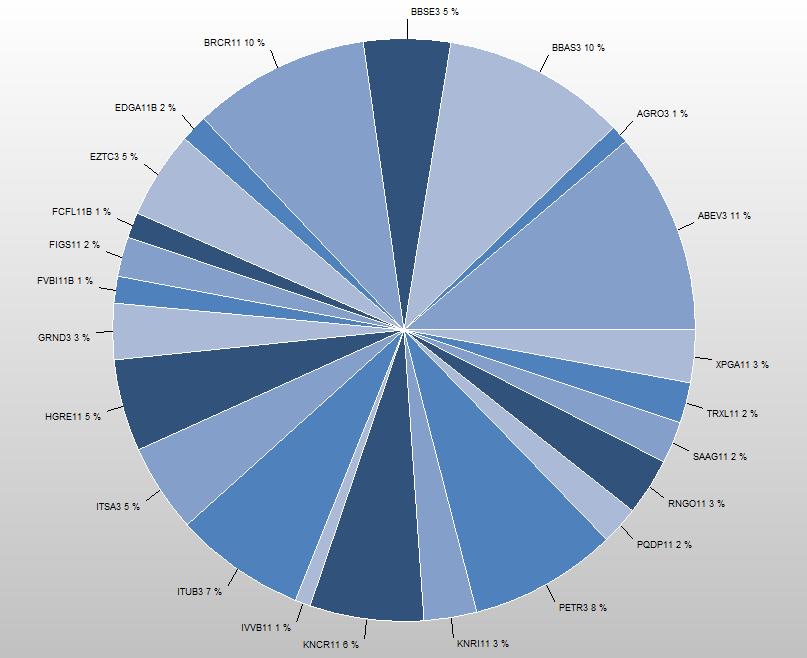

A composição atual ficou assim (gráfico do IrpfBolsa):

“Vale lembrar que o gráfico acima representa uma distribuição baseada no custo de aquisição, não no valor de mercado“.

Apesar de pequenas turbulências no cenário político, o mercado continua seguindo uma trajetória otimista e o resultado mensal continua surpreendendo. Vale ressaltar que é importante ter consciência que, no curto prazo, oscilações são naturais e esperadas (com movimentos de repique, por exemplo). Dentro de uma tendência de alta, os papeis não se movimentam em linha reta.

Estou apenas demonstrando o potencial de crescimento, isto não é recomendação de investimento.

Um ótimo final de semana a todos!