Sentiram saudades? (risos). Estive sumido por alguns meses porque me concentrei em alguns projetos pessoais e também por entender que não havia muita novidade relevante para comentar. Estava ficando repetitivo; porém, neste mês, a proposta da reforma tributária tem causado bastante barulho (tributação de dividendos). E, finalmente, ao que tudo indica, com maior disponibilidade de vacinas, estamos avançado no combate à pandemia – aliás, espero que 2022 já inicie com esta questão superada. Quanto aos investimentos: minha capacidade de aportes nos meses anteriores foi limitada, mas mantive controle sobre as despesas e projetos pessoais e, sendo assim, não precisei lidar com grandes imprevistos. Neste mês, realizei operações de trade com maior frequência e elevei minha margem operacional visando ampliar minha tranquilidade diante a volatilidade do mercado brasileiro. Sem muitas delongas, vamos aos resultados.

Infelizmente, o país superou a marca de 500.000 mortes pelo COVID-19. Durante o ano, alguns amigos (ou conhecidos) foram internados e, em alguns casos, perderam a batalha para o vírus. Algumas pessoas influentes e com grandes recursos financeiros também perderam a batalha, como foi o caso do fundador e presidente do portal ReclameAqui (Maurício Vargas, 58 anos), do ator do filme Minha Mãe é uma Peça (Paulo Gustavo, 42 anos) e do ator do programa de televisão A Praça é Nossa (Kleber Lopes, 39 anos), por exemplo. Durante o ano, diante de um combate tão ineficiente, surgiram novas cepas e tanto taxa de contaminação como a letalidade da doença aumentaram – a questão da idade ou situação de comorbidade deixou de ser um diferencial de risco.

Não acho justo responsabilizar o Governo “diretamente”, no entanto não consigo deixar de entender que sua atuação, além de ineficiente, foi prejudicial no combate à pandemia. Ficou nítido que o mundo precisou se adaptar de acordo com o avanço da doença. Voltar atrás ou rever decisões, com responsabilidade e consciência, é uma virtude. É normal rever conceitos conforme novos fatores são apresentados. Internamente, o problema do Brasil foi manter posição irredutível e desfavoráveis diante de um momento tão crítico, estimulando conflitos ideológicos, formação de grupos antivacina ou contrários ao uso de máscaras e, em alguns casos, estimulando até aglomerações. É incrível, mas simples atitudes podem fazer grande diferença e não demanda muito esforço ou dinheiro. O que aconteceu por aqui não faz sentido… talvez seja uma questão de orgulho ferido!

Felizmente, fui vacinado no mês de junho! Sei que a vacina não impede a contaminação, mas também sabemos que reduz o risco de desenvolver a forma mais grave da doença. Basta ver que os países com vacinação mais adiantada já se dão ao luxo de diminuir as restrições impostas até pouco tempo.

O momento atual do país é bastante antagônico. Se, por um lado, com o novo Governo, surgiu a esperança de avanço com propostas liberais e medidas anticorrupção; por outro lado, na prática, o que estamos conferindo é a manutenção de velhos hábitos e decisões políticas também. As desculpas para justificar a ineficiência são bastante semelhantes as que víamos em governos de esquerda – sempre existe um fator externo que impede o trabalho do Governo. A responsabilidade é sempre terceirizada.

De fato, não há mais envio de dinheiro para patrocinar projetos duvidosos no exterior ou perdão de dívidas. No entanto, inúmeras medidas tem enfraquecido o processo de combate a corrupção e não há nenhum projeto realmente eficiente para diminuir o tamanho do Estado ou controlar os gastos públicos. Pelo contrário. Tanto a reforma da previdência como a administrativa, por exemplo, não atingem os setores mais privilegiados da administração pública. Logo, é pouco provável que o impacto sobre os cofres públicos seja satisfatório o suficiente. Não é de espantar o esforço do Governo em encontrar outras alternativas de arrecadação (mais impostos). Já que não consegue cortar o problema na base, sobra apenas criar novos impostos. Então, surge aí a discussão sobre a reforma tributária.

O Governo apresentou uma reforma tributária prevendo a tributação de dividendos. Para melhor compreensão, vou compartilhar o vídeo do canal Clube do Valor com detalhes sobre o assunto:

Concordo com todos os pontos expostos no vídeo acima!

O país trabalha com um sistema de tributação complexo e aplica as taxas mais altas do mundo. Então, mesmo que o JCP seja algo particular do Brasil (só existe aqui), é uma compensação mínima e justa para as empresas (que, aliás, sofrem uma carga tributária altíssima – dos produtos até a folha de pagamentos). E, se você justificar que a alíquota sobre os lucros nos Estados Unidos é de 20%, então compare também o risco país e a confiança na moeda. Em momentos de grande incertezas, dificilmente veremos uma corrida por real. Na visão dos investidores, o que vale é a relação risco/segurança x retorno. O risco Brasil é altíssimo. Na prática, recebemos serviços de terceiro mundo pagando taxas de primeiro.

“O mais irônico é saber que os países mais desenvolvidos não oferecem tantas mordomias ou super salários na iniciativa pública. Vocês já leram o livro “Pai Rico, Pai Pobre“? Faz tempo que li, mas se não me engano, o “Pai Pobre” de Robert Kiyosaki era funcionário público. Inicialmente, pode parecer que não fez sentido algum, pois no Brasil é uma posição de grande destaque e, em muitos casos (não são todos), com salários altíssimos e “estabilidade de emprego”. A comparação se deu pelo fato de que, em países desenvolvidos, a possibilidade de enriquecer de forma mais expressiva é mais viável para empreendedores. Então, resumidamente, o livro praticamente mostra que o caminho mais rápido para o enriquecimento é através do empreendedorismo e acúmulo de ativos. Pois é, certamente o autor desconhece a realidade brasileira!” 😉

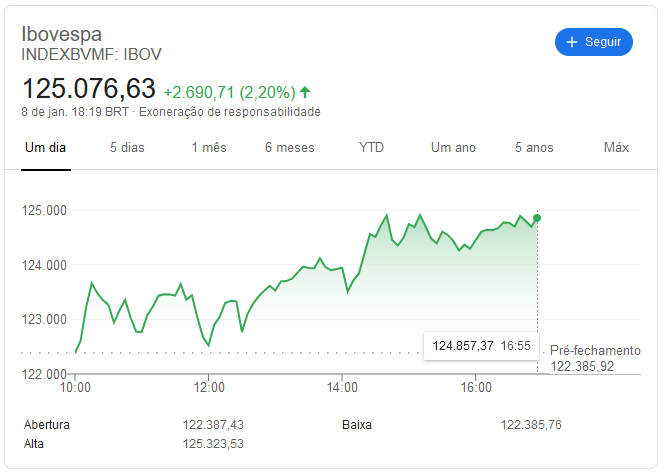

O que realmente me incomoda na tributação dos dividendos é justamente a relação risco x retorno. O mercado brasileiro é extremamente volátil. A minha carteira de renda variável, por exemplo, continua apresentando uma performance excelente, mas o valor de mercado, mesmo quando o IBov atingiu 130.000 pts, é inferior aos 115.000 pts de 2019. Duvida? Então, acesse o resumo do mês dezembro de 2019.

Como de costume, confiram os principais números e acontecimentos que sacudiram o país e o mundo (do redator chefe da Modal):

Inúmeras empresas apresentaram o balanço referente ao 1T21, como foi o caso de Ambev, Banco do Brasil, Itaú e Carrefour. Em março de 2021, o grupo Carrefour surpreendeu com a compra do grupo BigBrasil por R$ 7.5 bilhões. Apesar do momento desafiador, algumas empresas apresentaram resultados impressionantes.

Para obter acesso ou acompanhar os balanços de 2021:

https://financenews.com.br/?s=1t21

Quanto aos investimentos e resultado da carteira…

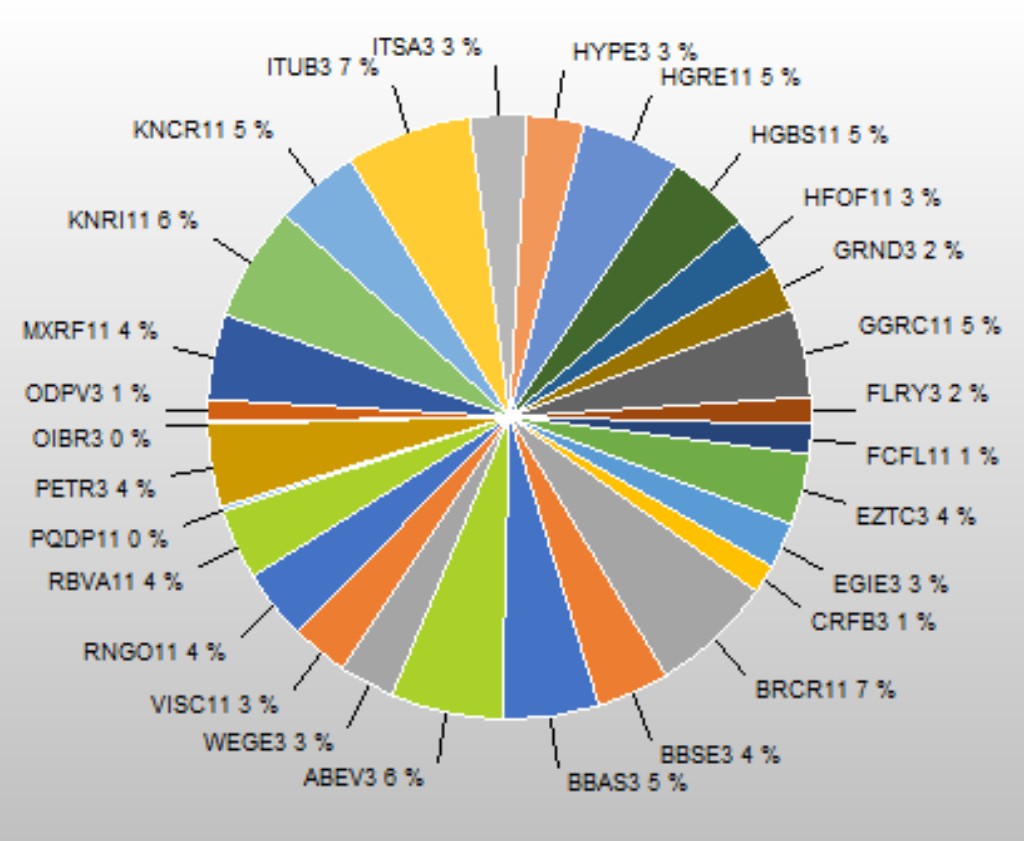

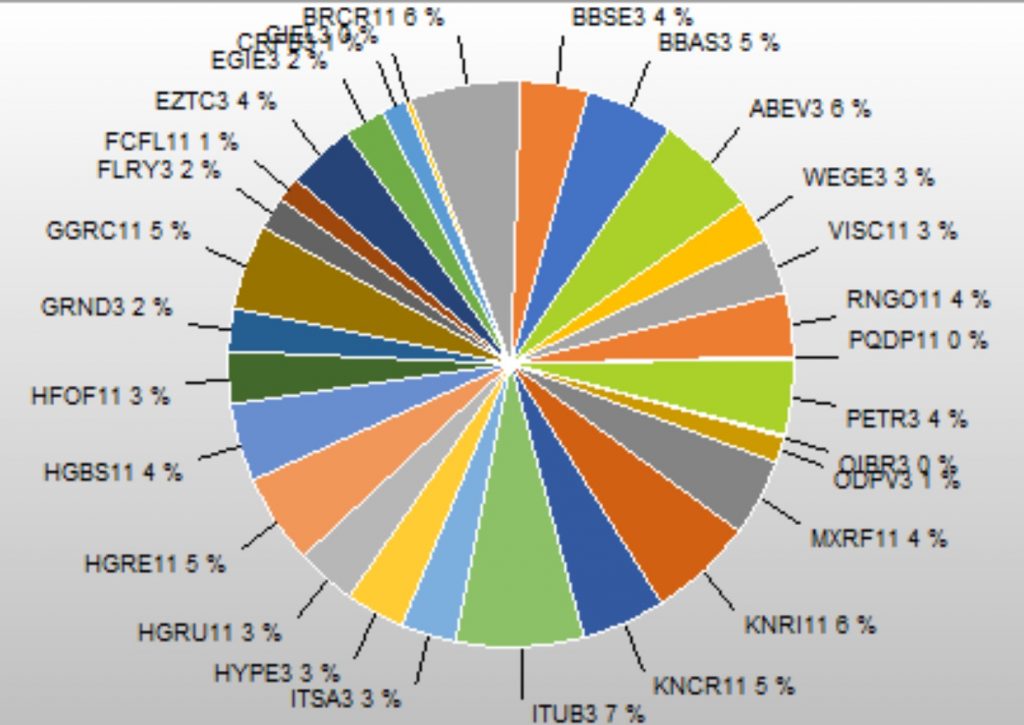

Recebi proventos de BBAS3, ITUB3, CRFB3, BRCR11 (0,55%), FCFL11 (0,58%), PQDP11 (0,07%), KNRI11 (0,48%), RNGO11 (0,59%), HGRU11 (0,58%), GGRC11 (0,58%), MXRF11 (0,66%), KNCR11 (0,38%), HGRE11 (0,54%), VISC11 (0,32%), HFOF11 (0,60%) e HGBS11 (0,17%). A performance da carteira tem se mostrado estável, apesar do momento turbulento. Agora existe mais um fator de instabilidade: impeachment do presidente (não acredito que vá adiante). É evidente que não há muito o que esperar dos FIIs de shopping enquanto o controle para evitar aglomerações estiver valendo. E, falando em shopping, similar ao que aconteceu com o fundo ABCP11, a situação do fundo PQDP11 complicou bastante após notificação da CVM quanto a irregularidades no enquadramento tributário. De maneira geral, o retorno financeiro final continua excelente e contou com um pequeno reforço com o pagamento de dividendos e JCP de BBAS3, ITUB3 e CRFB3 (o rendimento mais expressivo foi do Banco do Brasil).

Em função de questões pessoais (como despesas domésticas) e projetos pessoais (operações de trade), não fiz aportes na carteira de renda variável nos últimos meses. Na realidade, no início de junho, fiz uma retirada de R$ 5.000 (de um fundo DI) para trabalhar com uma margem de garantia maior nas operações de trade no mercado futuro. Entendo que uma margem menor é ideal na fase inicial de aprendizado, porém é um grande limitador e acaba despertando o impulso de alavancar acima do suportado e, com isto, qualquer movimento contrário causa emoção quando não deveria. Sinceramente, depois de elevar a margem, minha tranquilidade operacional mudou da água para o vinho!

Alternando entre operações manuais e automatizadas, operei com o robô APFTrend (projeto pessoal) e consegui encerrar com lucro mensal de 100% da margem de garantia (R$ 5.000):

Apesar do excelente resultado, ainda existem alguns pontos que preciso trabalhar. Por duas vezes, não aceitei um movimento contrário de grande amplitude e fiz preço médio após confirmar um sinal forte de reversão. Utilizei vários fatores como critério. O movimento de reversão foi lindo, mas o risco foi desnecessário e desproporcional. Se, ao invés de fazer o preço médio, eu entrasse na reversão com “posição” equivalente (tamanho de mão), o lucro seria no mínimo 5x maior com risco MUITO menor.

Com os lucros diários acumulados, reinvesti o valor em dois fundos de Renda Fixa (LP Inflação e LP Prefixado). Optei pelos fundos de RF LP para repor a retirada que fiz anteriormente – não devolvi para o fundo DI porque o rendimento destes fundos de RF vem apresentado performance superior faz tempo. Basicamente, distribuí R$ 3000 entre os dois fundos e consumi os outros R$ 2000.

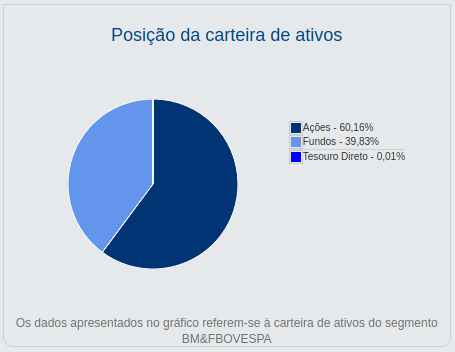

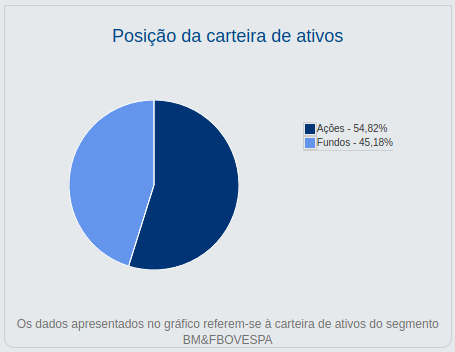

Confiram a distribuição dos ativos, segundo o portal CEI (NÃO inclui o Fundo DI):

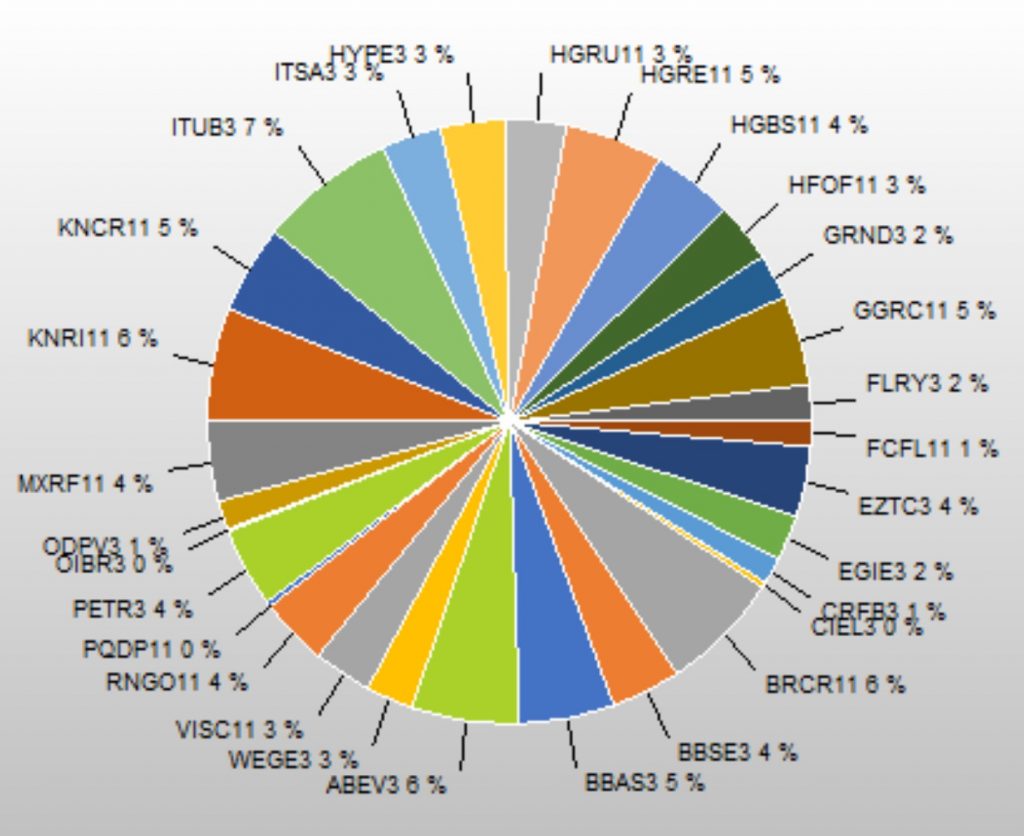

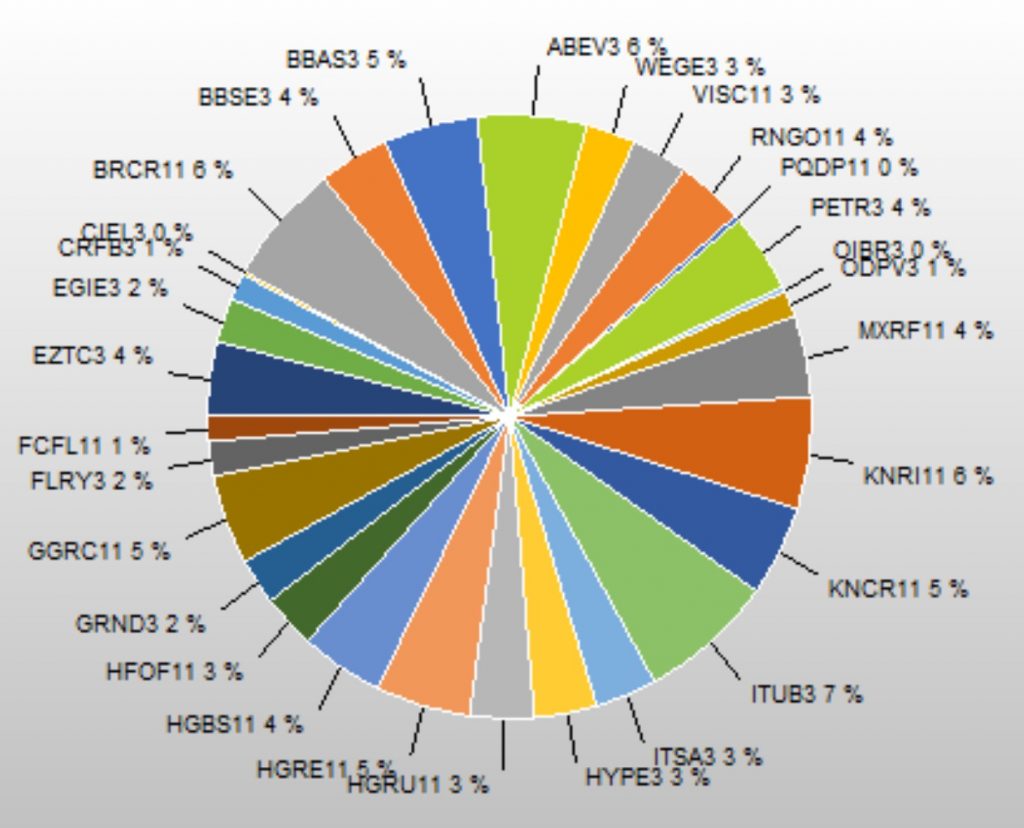

A composição atual ficou assim (gráfico do IrpfBolsa):

A imagem acima é gerada pelo programa IRPFBolsa (para apuração de IR). Vale um alerta para quem trabalha com este software: como as últimas versões passaram apurar desdobramentos ou bonificações de forma automática e de forma retroativa, é necessário remover qualquer definição manual para que o software apure corretamente a posição em carteira – particularmente, entendo que a equipe de desenvolvimento deveria ter aplicado o ajuste automático a partir da data em que o recurso foi incluído ou pular períodos com lançamento manual. Inicialmente, achei que fosse apenas um erro de apuração estatística, mas não é. Agradeço ao meu amigo Tanaka por ter alertado sobre esta mudança.

“O objetivo aqui é meramente didático. Algumas estratégias (mais especulativas que comento) envolvem risco elevado, com potencial de ganho expressivo ou, em alguns casos, prejuízos imediatos. Então, estude sempre, consulte diferentes fontes de informação e tire suas próprias conclusões – a única recomendação que faço é: não façam trades na fase inicial (a tolerância aos erros será pequena)!“

Estou apenas demonstrando opções de investimentos e o potencial de crescimento, isto não é recomendação de investimento!