Finalmente, o último resultado do ano (2018). Para quem opera no mercado de capitais, este foi um ano recheado de emoções e turbulências. Passamos por diferentes crises, greves, turbulências no cenário político-econômico e etc. Felizmente, tivemos a oportunidade de ver o brasileiro se inteirando e participando mais ativamente das questões políticas que influenciam no futuro do país. Particularmente, estou bastante satisfeito com o desfecho do mês e desejo a todos um 2019 ainda melhor. Sem muitas delongas, vamos aos resultados.

Inúmeras decisões políticas sacudiram o país no decorrer do ano, não seria diferente no final de 2018. Apesar do governo negar, conferimos a votação à toque de caixa de inúmeras pautas bomba e decisões bastante polêmicas. Aliás, chegamos ao ponto de presenciar o Ministro do STF, Marco Aurélio, determinar a soltura de TODOS os presos em segunda instância – tudo indica que o foco principal seria a soltura do ex-presidente Lula, mesmo que resultasse na liberação de aproximadamente 170 mil presos. Presenciamos manobras políticas dignas de filme.

Assim como eu, acredito que boa parte dos brasileiros ficou satisfeita com o resultado da disputa eleitoral à presidência da república, com a vitória de Jair Bolsonaro. A renovação do governo fortalece a democracia.

No entanto, é preciso ser realista, inúmeros desafios estão por vir. Se por um lado entendemos que a reforma da previdência é fundamental e polêmica, por outro fica difícil compreender e aceitar os diferentes reajustes salariais do setor público votados neste fim de ano. Para se ter um ideia, estudos indicam que o salário do setor público cresceu o dobro do privado. Mesmo com os gastos acima do teto, o Judiciário recriou o auxílio moradia para juízes, após negociar aumento salarial. Pois é, se o deficit fiscal já estava preocupante, para o próximo ano será ainda maior.

No dia 26 de DEZ, por exemplo, segundo o portal do MBL, a Câmara Municipal de São Paulo aprovou a reforma da previdência municipal, cujo relator foi o vereador Fernando Holiday, do MBL. O clima de tensão foi tanto, que o vereador sofreu um atentado.

Há pouco tempo, o país conseguiu sair de uma recessão técnica. Portanto, é importante ter consciência de que ainda existe um longo caminho a ser percorrido. O que tranquiliza e trás um otimismo maior é ver tantos nomes diferentes e de competência já reconhecida, como: Jair Bolsonaro (presidente), Hamilton Mourão (vice-presidente), Janaína Paschoal (deputada estadual), Sérgio Moro (ministro da justiça), Kim Kataguiri (deputado federal, merecidamente citado na Forbes – categoria Direito/Política), Arthur do Val (deputado estadual), Joice Hasselmann (deputada federal) e Augusto Heleno (GSI – Gabinete de Segurança Institucional). A lista é extensa. Também teremos a oportunidade de conhecer o trabalho do partido Novo.

Como de costume, confiram os principais números e acontecimentos que sacudiram o país e o mundo (retrospectiva do redator chefe da Modal):

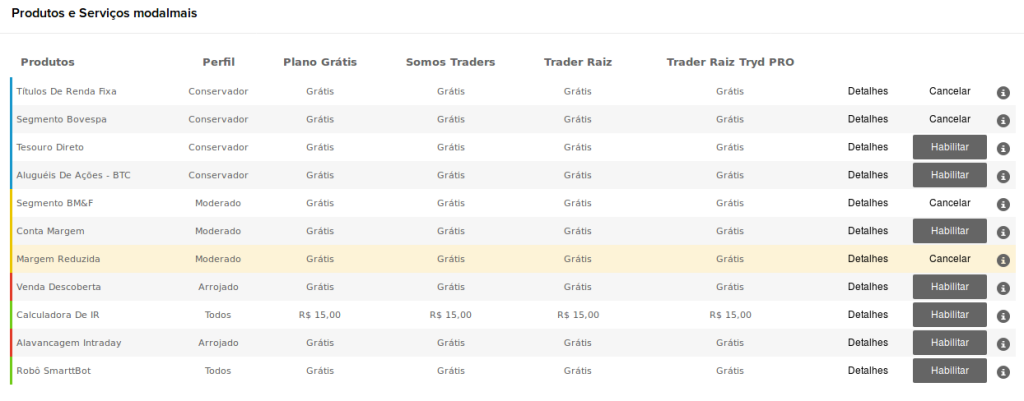

O ano está encerrando com otimismo para algumas corretoras de valores. A XP Investimentos, por exemplo, recebeu autorização do Banco Central para se tornar Banco. Sinceramente, não sei o que esperar, pois o Banco Itaú tem 49,9% da XP. É uma excelente corretora, mas, para o pequeno investidor, os custos operacionais são “pouco” convidativos. Tenho operado pela Modalmais (cresceu bastante neste ano) e estou muito satisfeito com a relação custo/benefício e não pretendo mudar. Vale lembrar que a Modalmais é do Banco Modal e atualmente é possível vincular a conta da corretora a uma conta digital do Banco (não ativei a conta digital).

Infelizmente, os entusiastas do mercado de criptomoedas sofreram com a forte desvalorização dos principais ativos e também uma grande perda neste final de ano, com o falecimento, em acidente de carro, do fundador da corretora FoxBit.

“O BTC vem oscilando entre R$ 14.000 e 17.000“

O mercado de capitais impressionou bastante…

Apesar da forte volatilidade, em decorrência de tantas incertezas no cenário político-econômico interno, o índice Ibov encerrou acima de 80.000 pts, mantendo otimismo de curto prazo. Entretanto, o cenário internacional vem colocando em dúvida a tranquilidade dos ativos de maior risco. Prefiro não fazer suposições, o único remédio é a diversificação – faça o seu dever de casa e durma tranquilo.

Após muitos anos sem distribuir dividendos, os acionistas da Petrobras (meu caso) foram surpreendidos com a distribuição de dividendos e juros sobre capital próprio. E não pára por aí, a petroleira francesa Total anunciou a criação de uma joint-venture entre a Total Eren e a Petrobras para desenvolver conjuntamente projetos solares e eólicos no Brasil. Mais um elemento que torna minha posição como sócio mais tranquila. Sigo como sócio e bastante satisfeito.

Os principais balanços foram liberados no mês passado.

Para ter acesso ou acompanhar os balanços, recomendo o seguinte link:

http://www.acionista.com.br/agenda/agenda-e-resultados-das-cias.html

Neste mês, quase um ano depois, recebi o segundo pagamento do Google Adsense (U$ 102,58). A remuneração está melhorando lentamente, mas ainda é fraca. Espero que, ao conquistar a monetização no Youtube, os resultados sejam mais expressivos. Na realidade, não me importo muito, porém um rendimento maior reforça o nosso ânimo (risos).

Felizmente, não fui surpreendido por “imprevistos” (os gastos que tive estavam planejados) e ainda contei com excelentes dividendos.

Quanto aos investimentos…

“Aproveitei o mês de novembro e dezembro para concentrar na codificação de um robô, no Metatrader 5, para automatizar os trades com mini contratos de dólar. Neste meio tempo não realizei operações de trade. Porém, nas últimas semanas, permiti que o robô realizasse pequenas operações. O objetivo é a busca de uma remuneração adicional para a carteira. O foco principal é a atuação como Holder!“

Recebi proventos de ABEV3, BBAS3, ITUB3, CRFB3, PETR3, BRCR11 (0,347%), FCFL11 (0,589%), PQDP11 (0,521%), KNRI11 (0,487%), RNGO11 (0,565%), SAAG11 (0,691%), GGRC11 (0,838%), MXRF11 (0,589%), KNCR11 (0,498%), HGRE11 (0,514%), FLMA11 (0,630%), HGBS11 (0,610%) e FIGS11 (1,204%). A performance da carteira continua bastante estável. Novamente, parece que o rendimento foi ligeiramente menor, porém o rendimento é calculado de acordo com o preço de fechamento na respectiva data base – na maioria dos casos, houve valorização das cotas. Continuo satisfeito com o desempenho da carteira. O fundo BRCR11 ainda não desatou o nó (continua a expectativa), principalmente após prorrogar a proposta de compra do portfólio CENESP. De maneira geral, o rendimento da carteira permanece excelente, sendo reforçado com o pagamento de dividendos e JCP de ABEV3, BBAS3, ITUB3, CRFB3 e PETR3 (o JCP pago por ABEV3 foi o mais expressivo) – já conferi um belo rendimento provisionado para JAN 2019.

Para quem ainda não conhece o fundo GGRC11, convido assistir uma apresentação feita pela Suno:

Com o rendimento da própria carteira, somado ao capital que me prontifico separar para investir mensalmente, comprei mais ações (ou cotas) de ITUB3, EGIE3, FLMA11 e RNGO11. O maior aporte foi para EGIE3 e o menor para ITUB3. De maneira geral, o aporte foi equilibrado.

“Decidi aproveitar a desvalorização de EGIE3 para abrir posição (já havia deixado em radar). E, após a bonificação de ITUB3, também reforcei um pouco mais a minha posição no Banco até inteirar em um múltiplo do lote padrão.“

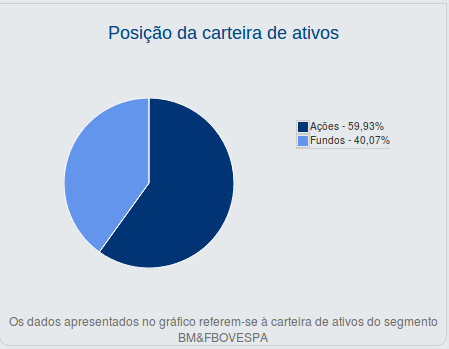

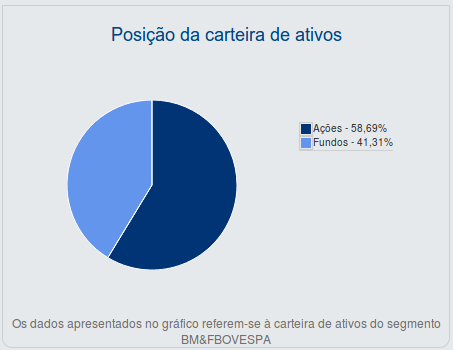

Confiram a distribuição dos ativos, segundo o portal CEI (NÃO inclui o Fundo DI):

“A proporção em ações aumentou em decorrência da forte valorização do índice Ibov“

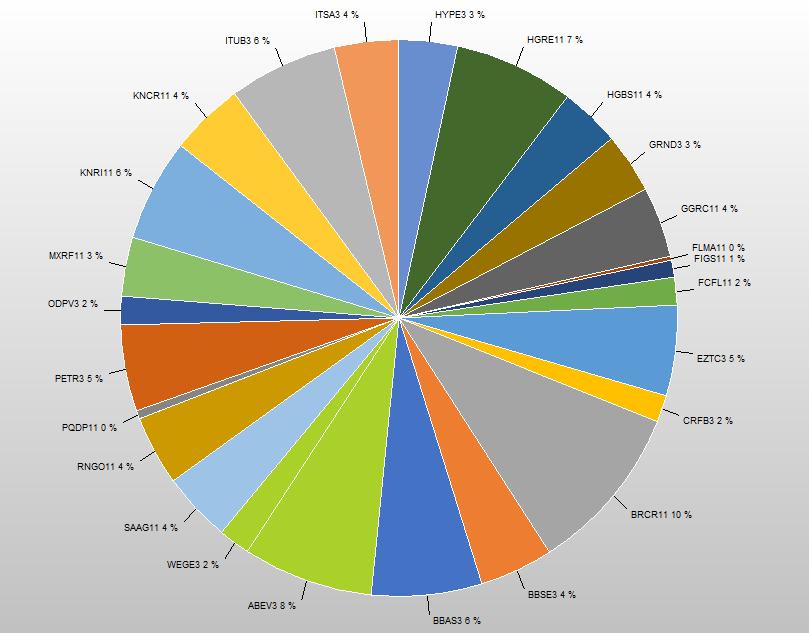

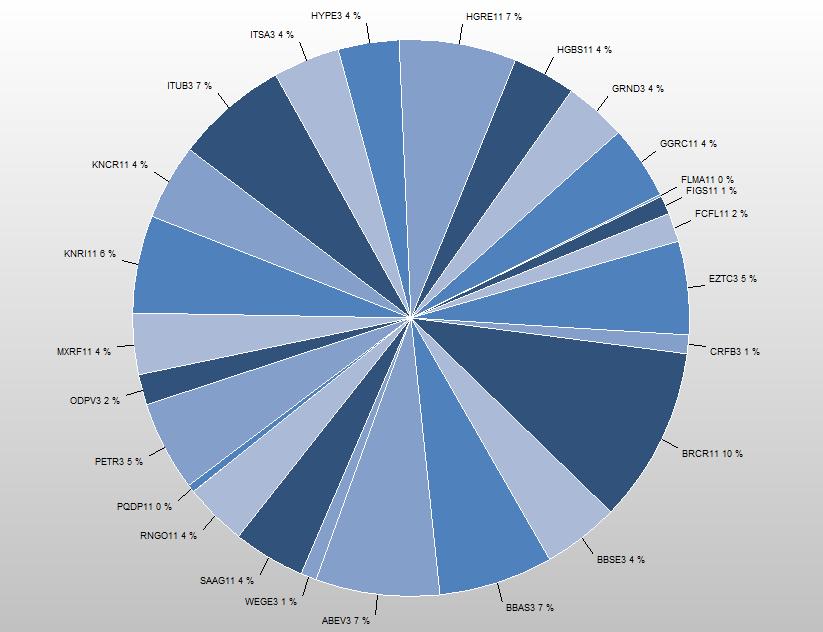

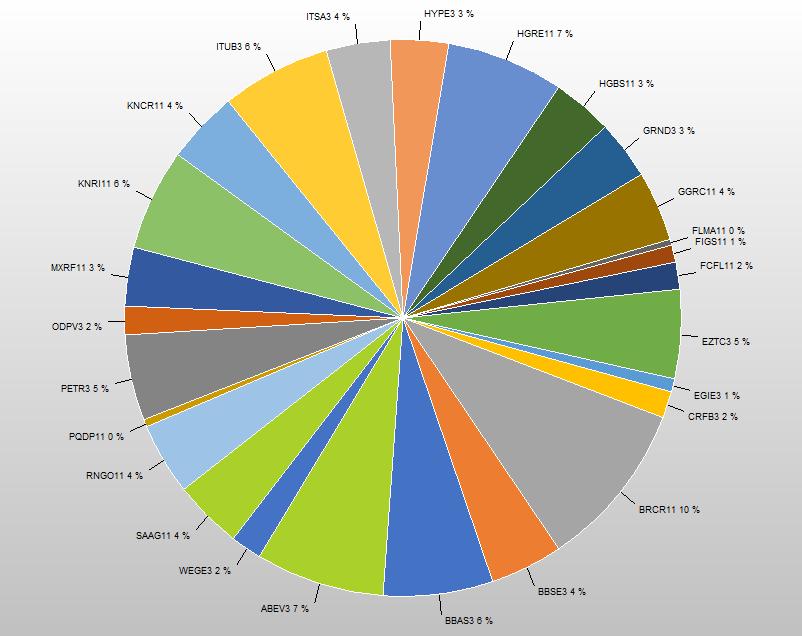

A composição atual ficou assim (gráfico do IrpfBolsa):

“Vale lembrar que o gráfico acima representa uma distribuição baseada no custo de aquisição, não no valor de mercado“

Para demonstrar mais detalhadamente a “evolução” da carteira (pela valorização), compartilharei o resultado do ganho por ativo (em relação ao preço médio):

| Papel | P. médio | P. mercado | % | Setor |

| ABEV3 | 18,44 | 15,38 | -16,63 | Consumo não Cíclico |

| BBAS3 | 18,88 | 46,49 | 146,15 | Financeiro e Outros |

| BBSE3 | 27,66 | 27,59 | -0,27 | Financeiro e Outros |

| BRCR11 | 99,81 | 103,41 | 3,59 | Financeiro e Outros |

| CRFB3 | 15,66 | 18,09 | 15,47 | Consumo não Cíclico |

| EZTC3 | 15,53 | 25,02 | 61,02 | Construção/Transporte |

| FCFL11 | 1607,05 | 1988,00 | 23,70 | Financeiro e Outros |

| FIGS11 | 74,79 | 70,04 | -5,87 | Financeiro e Outros |

| GGRC11 | 122,13 | 134,89 | 10,44 | Financeiro e Outros |

| GRND3 | 6,93 | 8,2 | 18,20 | Consumo Cíclico |

| HGRE11 | 137,34 | 149,35 | 8,74 | Financeiro e Outros |

| HYPE3 | 33,92 | 30,2 | -10,98 | Consumo não Cíclico |

| ITSA3 | 8,59 | 13,3 | 54,81 | Financeiro e Outros |

| ITUB3 | 19,02 | 30,05 | 57,93 | Financeiro e Outros |

| KNCR11 | 110,81 | 105,98 | -4,36 | Financeiro e Outros |

| KNRI11 | 145,60 | 146,22 | 0,42 | Financeiro e Outros |

| MXRF11 | 9,67 | 10,24 | 5,85 | Financeiro e Outros |

| PETR3 | 9,35 | 25,04 | 171,37 | Petróleo, Gás e Bioc |

| PQDP11 | 1335,89 | 3000,00 | 124,57 | Financeiro e Outros |

| RNGO11 | 83,66 | 84,7 | 1,24 | Financeiro e Outros |

| SAAG11 | 119,98 | 128,7 | 7,26 | Financeiro e Outros |

| ODPV3 | 13,84 | 13,75 | -0,68 | Consumo não Cíclico |

| EGIE3 | 33,27 | 33,02 | -0,78 | Energia Elétrica |

| WEGE3 | 18,27 | 17,54 | -4,0 | Motores |

| HGBS11 | 197,05 | 238 | 20,78 | Financeiro e Outros |

| FLMA11 | 2,40 | 2,74 | 13,75 | Financeiro e Outros |

Alterações da carteira:

– INICIEI posições em: ODPV3, EGIE3, WEGE3, HGBS11 e FLMA11.

Em 2018, NÃO FECHEI posições, apenas reajustei a proporção de cotas entre os fundos FIGS11, PQDP11 e HGBS11. Cogitei a possibilidade de fechar FIGS11, porém ainda acredito no potencial do fundo no longo prazo.

Ajuste em carteira: PQDP11, FIGS11 e HGBS11

De acordo com o IRPFBolsa, a carteira de renda variável (incluindo os aportes mensais) apresentou um ganho de capital de aproximadamente 22,50%. Apesar de tantas turbulências, a performance foi excelente e superou minhas expectativas.

As ações da Hypera Pharma (HYPE3) foram castigadas quando a empresa foi citada na operação lava jato, mas gosto dos fundamentos e perfil da empresa. Já no caso de WEGE3 e EGIE3, abri posição recentemente por entender que além de se tratar de empresas lucrativas, atuam em um mercado muito promissor. Em breve, pretendo fazer novos aportes.

Apesar da desvalorização, lamento não poder comprar mais cotas do fundo KNCR11 – tenho uma pequena posição porque, na época, a corretora Rico permitiu a compra para qualquer investidor. Agora, pela Modalmais, não consigo fazer novos aportes neste fundo. Da forma como a carteira está evoluindo, espero me tornar investidor qualificado o quanto antes.

Para saber um pouco mais sobre o robô no MT5, leiam o artigo:

Meu primeiro Robô no Metatrader5

Continuo extremamente SATISFEITO com o resultado. Vale ressaltar que é preciso ter consciência que, no curto prazo, oscilações são naturais e esperadas (com movimentos de repique, por exemplo). Dentro de uma tendência de alta, os papeis não se movimentam em linha reta.

Sejam pacientes e invistam em si mesmos (fisicamente, profissionalmente e economicamente), o crescimento será uma consequência! 😉

Desejo a todos um FELIZ 2019!

Estou apenas demonstrando o potencial de crescimento, isto não é recomendação de investimento.