O mês de novembro terminou e, em breve, minhas férias também. Aproveitei para rever algumas estratégias de trade (especulação). Como de costume, presenciamos uma agitação política com pouco efeito contundente. Por aqui, o que chamou mais atenção foi a reavaliação do entendimento da prisão de segunda instância. Já no cenário externo, foi a queda do até então presidente da Bolívia Evo Morales. Não precisei lidar com imprevistos, porém as diferentes avaliações dos trades na conta real, resultaram em grandes emoções e prejuízo. Sem muitas delongas, vamos aos resultados.

Finalmente, no início do mês, a Câmara aprovou o projeto que define os procedimentos para o registro de armas e obtenção do certificado de capacidade técnica. Foi mais uma vitória para a legítima defesa – proposta defendida pelo atual governo desde o início da campanha eleitoral.

Também tivemos a notícia de que Brasil entregou para a Rússia a presidência do Brics (formado por aliados como África do Sul, Índia, China e Rússia), destacando o trabalho em inovação.

Outro acontecimento que marcou o mês foi a revisão do entendimento da prisão em segunda instância…

Há poucos anos, existia praticamente um consenso, no próprio STF, de que nenhum país, minimamente sério, seria capaz de permitir que condenados em segunda instância respondessem em liberdade. Por coincidência, este entendimento foi revisto no momento em que crimes do colarinho branco estão sendo combatidos com rigor nunca visto – algo fundamental para que o pais trilhe um caminho de retidão e crescimento.

No meu entendimento, a fala de alguns ministros deixou transparecer que a preocupação é com o alcance ou possíveis “abusos” da operação Lava Jato. Particularmente, acho lamentável a possibilidade de presenciarmos freios na operação que já devolveu alguns bilhões aos cofres públicos.

Confiram o tamanho da contradição:

Vejam também o atrito entre os ministros Gilmar Mendes e Roberto Barroso no mês passado. Na minha opinião, em relação ao combate a crimes do colarinho branco, o ministro Barroso tem demonstrado bastante coerência:

Aproveitando o ensejo, o ex-presidente Lula, apesar de ser beneficiado (com a soltura), está respondendo pela acusação de vários crimes do colarinho branco. E, recentemente, no caso do sítio de Atibaia, teve sua condenação mantida e pena aumentada (para 17 anos) pelo TRF-4.

Já no cenário internacional, fomos surpreendidos positivamente com a renúncia do presidente Evo Morales, “que recebeu asilo político do México“.

“Aliás, o que aconteceu é algo que reforça, cada vez mais, a ideia de que a esquerda latino-americana é realmente uma esquerda caviar (risos) – os principais aliados da Bolívia (por exemplo) seriam Venezuela e Cuba, porém quando a corda rompe ou quando desejam aproveitar o melhor que vida tem a oferecer, buscam países com ideologias e políticas econômicas completamente distintas. Ou seja: Bobo é quem acredita nestas ideologias de ‘butiquim’!“

Como de costume, confiram os principais números e acontecimentos que sacudiram o país e o mundo (do redator chefe da Modal):

Conforme já esperado, mais algumas empresas divulgaram o balanço trimestral.

O Banco Itaú (ITUB3), por exemplo, divulgou lucro líquido de aproximadamente R$ 7.2 bilhões (crescimento de 10,9%). Outra empresa, do mesmo setor, que surpreendeu foi o Banco do Brasil (BBAS3), com lucro de R$ 4,5 bilhões. Fico feliz por estar posicionado em ambas.

Por outro lado, quem está apostando no turnaround de Via Varejo, conferiu um resultado desanimador, pois o grupo divulgou prejuízo de R$ 244 milhões no 3T19.

Aproveitando o assunto anterior (turnaround), o agrupamento das ações da Oi (OIBR3) está cada vez mais próximo, caso a ação permaneça sendo negociada abaixo de R$ 1 por 30 leilões consecutivos. Historicamente, o agrupamento de empresas em recuperação judicial não é um bom sinal – pode ser que freie um pouco as especulações (o que não acredito) ou dê ainda mais margem para derrubar a cotação. Conforme exposto inúmeras vezes, tenham consciência clara dos riscos.

Para obter acesso ou acompanhar os balanços, recomendo o seguinte link:

https://financenews.com.br/?s=3t19

Quanto aos investimentos…

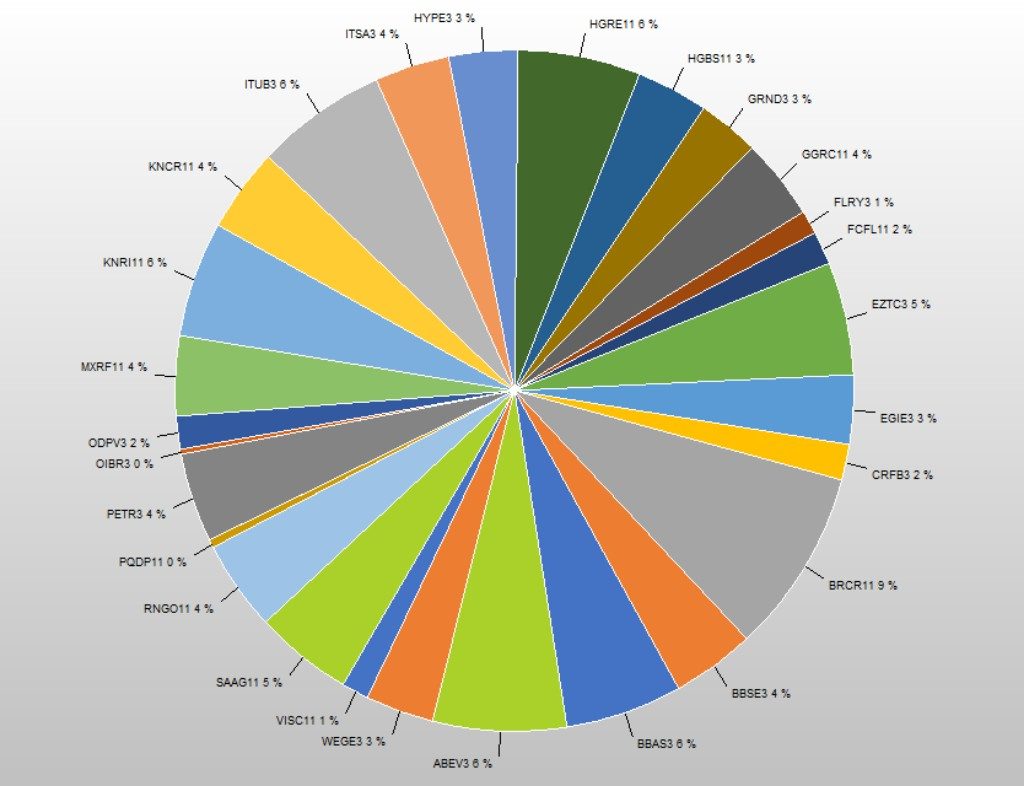

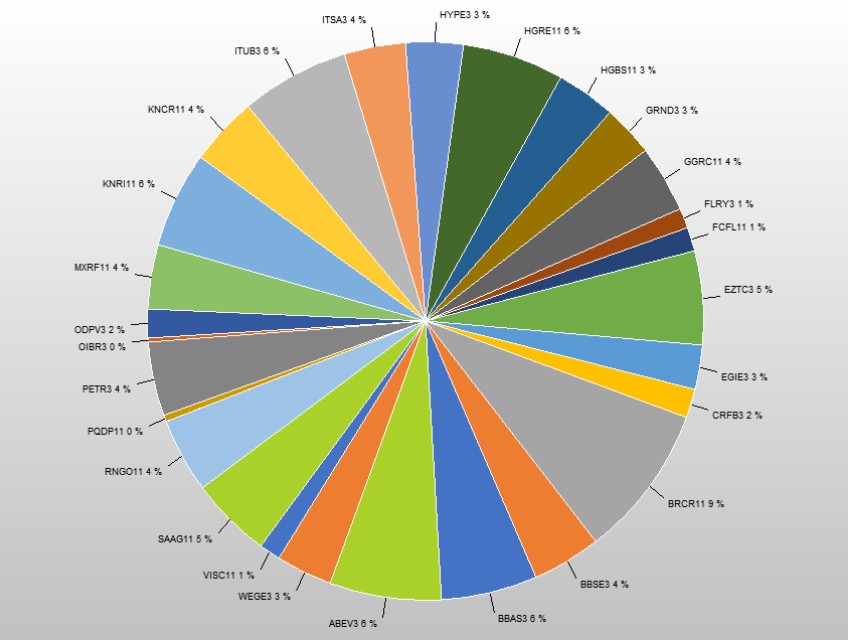

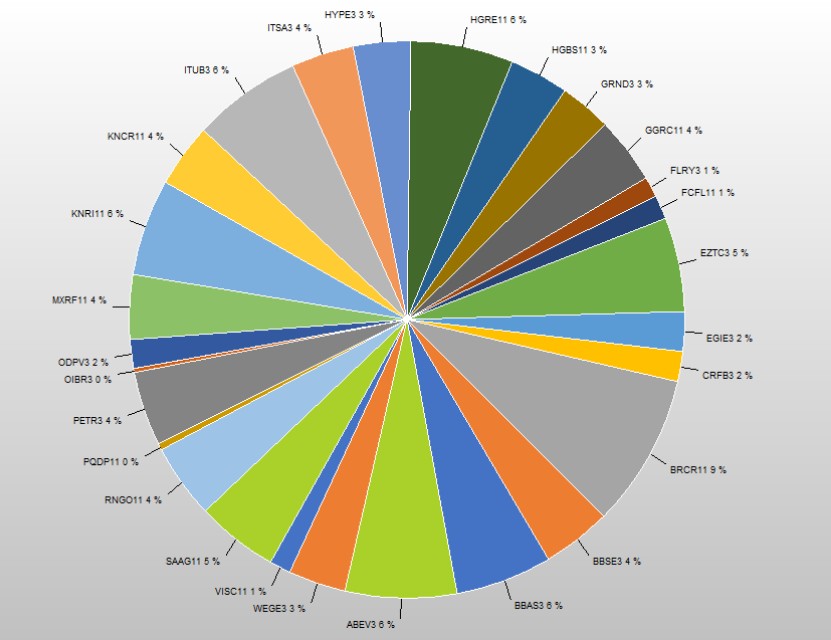

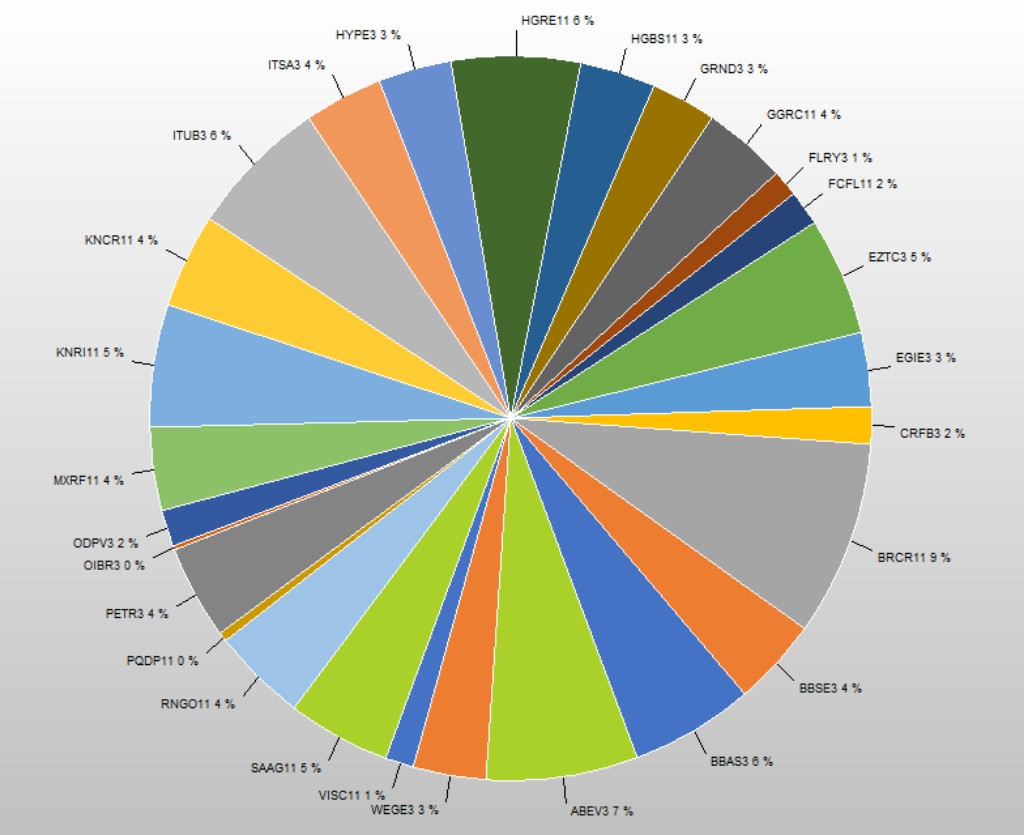

Recebi proventos de ITUB3, BBAS3, GRND3, CRFB3, BRCR11 (0,59%), FCFL11 (0,51%), PQDP11 (0,40%), KNRI11 (0,44%), RNGO11 (0,56%), SAAG11 (0,69%), GGRC11 (0,46%), MXRF11 (0,80%), KNCR11 (0,50%), HGRE11 (0,43%), VISC11 (0,48%) e HGBS11 (0,50%). A performance da carteira continua excelente e a cotação dos FIIs se mantém crescente, justificando a “queda aparente” nos rendimentos. Não exerci o direito de subscrição que recebi do fundo MXRF11, pois tenho interesse em reforçar outras posições. De maneira geral, o rendimento da carteira permanece excelente, sendo reforçado com o pagamento de dividendos e JCP de ITUB3, BBAS3, GRND3 e CRFB3 (o rendimento mais expressivo foi da Grendene).

Com o rendimento da própria carteira, somado ao capital que me prontifico separar para investir mensalmente, comprei mais ações (ou cotas) de ABEV3 e KNCR11. Aproveitei que o mercado castigou as ações da Ambev, após divulgar um balanço fraco, para reforçar minha posição. O maior aporte foi para ABEV3, no entanto o valor do aporte no fundo KNCR11 não ficou muito distante. De maneira geral, a distribuição foi equilibrada.

A Infomoney disponibilizou um vídeo interessante com a visão da Rio Bravo quanto as perspectivas para o mercado imobiliário:

“Decidi separar parte do capital avaliar outras técnicas de trade aumentando o ‘tamanho da mão’ (ampliando o número de contratos). É evidente que obtive lucros excelentes e, algumas vezes, prejuízos indigestos. Neste caso (com mão maior), percebi que é mais seguro e fácil explorar o mini índice. Como os testes ainda não foram conclusivos, detalharei apenas em dezembro.“

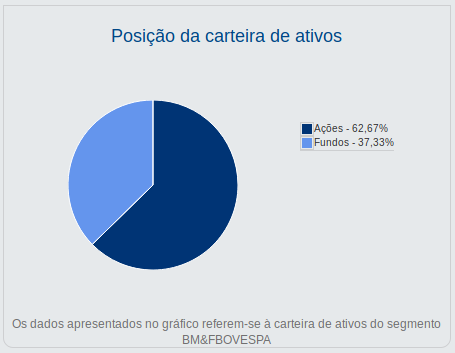

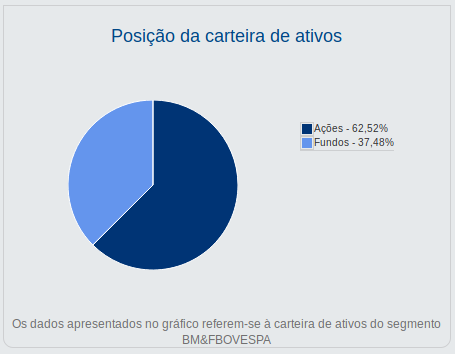

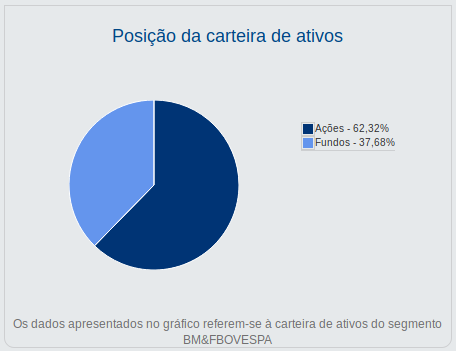

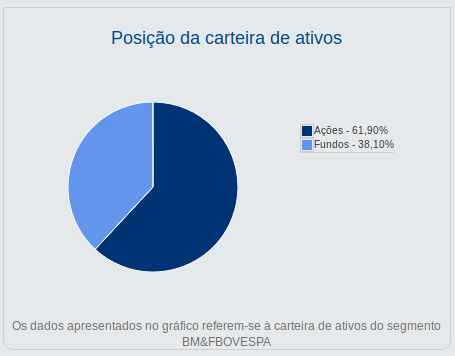

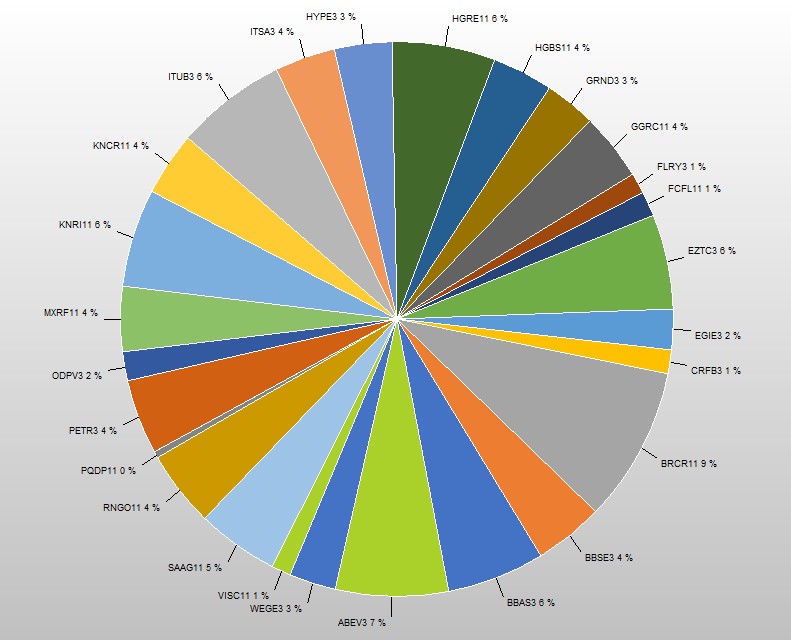

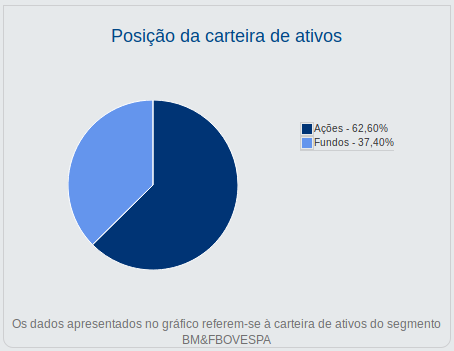

Confiram a distribuição dos ativos, segundo o portal CEI (NÃO inclui o Fundo DI):

A composição atual ficou assim (gráfico do IrpfBolsa):

“Vale lembrar que o gráfico acima representa uma distribuição baseada no custo de aquisição, não no valor de mercado“

Quanto ao meu projeto APFTrend-v2.0 (robô trades)…

O projeto está na revisão 28. Como entrei em férias neste mês, decidi aproveitar os dias para descansar e comecei uma nova versão do robô, apelidada de APFTrend-Plus – além do mini dólar, pretendo incluir o suporte para operações como mini índice. Também realizei algumas operações manuais para validar diferentes estratégias.

Continuo fazendo ajustes e revisões de código para encontrar padrões de “falso-positivo” (sinais errados) e melhorar a parametrização do EA. O resultado vem melhorando, mas ainda há bastante trabalho a ser feito.

A versão demo do robô (apenas binários) está disponível para download através do link:

http://aprendizfinanceiro.com.br/APFTrend-v2.0-demo.zip

Em relação aos trades (manual ou automatizado) ainda não consegui um resultado consistente ou confiável o suficiente. No mês, realizei operações bastante lucrativas, porém cada erro seguinte custou muito caro e, infelizmente, reverteu o lucro para prejuízo – é evidente que o risco é calculado.

De maneira geral, continuo bastante satisfeito com o resultado da carteira e, por mais estranho que possa parecer, também com a evolução do robô de trades. O ganho da capital da carteira continua superando minhas expectativas. Vale lembrar que, no curto prazo, oscilações são naturais e esperadas (com movimentos de repique, por exemplo). Dentro de qualquer tendência, os papeis não se movimentam em linha reta.

“O objetivo aqui é meramente didático. Algumas estratégias (mais especulativas que comento) envolvem risco elevado, com potencial de ganho expressivo ou, em alguns casos, prejuízos imediatos. Então, estude sempre, consulte diferentes fontes de informação e tire suas próprias conclusões – a única recomendação que faço é: não façam trades na fase inicial (a tolerância aos erros será pequena)!“

Estou apenas demonstrando opções de investimentos e o potencial de crescimento, isto não é recomendação de investimento!