Pois é, parece que o tempo voou e estamos prestes a concluir um “ano praticamente perdido”. A pandemia paralisou o mundo e o novo temor de uma segunda onda de contaminação gerou bastante turbulência nas últimas semanas. Algumas questões internas também ampliaram o clima de tensão por aqui. Particularmente, entendo que este clima de incertezas e intensa volatilidade já era esperado. Sem muitas delongas, vamos aos resultados.

O mês foi relativamente desafiador para o país em diferentes sentidos!

No cenário interno, duas notícias causaram fortes turbulências na Bolsa brasileira: a possibilidade da volta da “CPMF digital” e, mais recentemente, as incertezas quanto a forma do financiamento do programa “Renda Cidadã“.

Para não prolongar o assunto, sugiro assistir o seguinte vídeo:

Também fomos surpreendidos com o aumento do índice de inflação que refletiu diretamente sobre os preços de alimentos básicos do Brasil, como foi o caso do arroz.

Alguns associaram o problema à pandemia. No entanto, segundo o portal InfoMoney, foi a moeda desvalorizada e importação em larga escala de alimentos por parte da China que provocou uma explosão nos preços ao consumidor. Sem sombra de dúvidas, o maior beneficiado foi o Agronegócio (e faz sentido, foi uma oportunidade rara), mas a forma como os negócios foram conduzidos não foi favorável para população, principalmente pelo momento em que vivemos.

“É evidente que os efeitos da pandemia serão sentidos mais adiante. O país está oficialmente em recessão técnica novamente. Seja como for, este é um desafio que será encarado por praticamente todos os países. O PIB do G20, por exemplo, registra tombo recorde de 6,9% no segundo trimestre – a China foi o único país que registrou crescimento de 11,5% (teorias de conspiração não levam a nada).“

Na MINHA OPINIÃO, outro fator que influenciou no aumento do índice de inflação foi o controle da taxa de juros estabelecido nos últimos anos – em aproximadamente dois anos, conferimos uma redução de 14.5% para 1.90% (é a taxa DI atual). Milagre? Entendo que a economia interna vem melhorando, porém a redução aplicada parece ser artificial demais e muito antecipada. Não acredito que a recuperação econômica tenha sido tão forte e em curtíssimo espaço de tempo. Vale frisar que é uma visão pessoal.

Aliás, a redução acentuada na taxa de juros costuma refletir diretamente na disponibilidade de capital estrangeiro. Levando em conta o histórico econômico do país, o Real é uma moeda estável, porém está longe de ser uma moeda muito segura. Sejamos realistas, o critério de 99% dos investidores (pequeno ou grande) no mundo é a relação risco / retorno. Logo, com as taxas atuais tão baixas e aversão ao risco, o país perdeu a atratividade. A fuga de capital estrangeiro era algo esperado também! Não acredito que o discurso de “crise ambiental” influencie tanto na fuga de capital estrangeiro do Brasil. Podemos usar o discurso politicamente correto que quiser, mas o que realmente dita o interesse por determinado investimento é a relação risco / retorno. Investimento não é caridade.

Se avaliarmos tudo isto friamente, mesmo após a liberação das BDRs (Brazilian Depositary Receipt) para investidores não qualificados, investir fora do Brasil diretamente tem despertado o interesse de muitos brasileiros também. Não é tão raro encontrar dicas e recomendações de aportes mensais fora do país – você provavelmente já até ouviu falar sobre a Corretora Avenue. Ainda não é o meu caso, porém penso no assunto.

Felizmente, o mês encerrou com a notícia positiva para a economia brasileira de que “em meio a queda nas importações e exportações, a balança comercial brasileira tem US$ 6,1 bi de superávit em setembro“.

No mundo, o receio de uma segunda onda de contaminação do Covid-19 tem gerado bastante estresse.

Apesar de tantos questionamentos quanto a apuração (principalmente por viés político), o número de vítimas fatais do Covid-19 já supera a marca de 1 milhão ao redor do mundo. E, ao que tudo indica, a Índia terá um grande desafio para conter a propagação do vírus (está acelerando) – infelizmente, é difícil acreditar que estejam preparados. De maneira geral, o número de casos tem se mostrado crescente na Europa e vem causando uma preocupação generalizada com o surgimento de uma segunda onda, algo que resultou na queda das principais Bolsas de Valores – o Ibov, por exemplo, está cada vez mais distante dos 100.000 pts registrados no mês passado.

Felizmente, podemos apontar alguns avanços. A OMS anunciou a distribuição de 120 milhões de testes rápidos para países de baixa renda (incluindo o Brasil). Outra informação animadora foi o excelente resultado conferido nos testes realizados com a vacina Coronavac – segundo o portal Exame, “Um estudo divulgado pelo governo de São Paulo em relação à vacina desenvolvida pelo laboratório chinês Sinovac com o Instituto Butantan contra o novo coronavírus apontou que, dos 50 mil voluntários testados na China, 94,7% não apresentaram efeitos colaterais graves – aqueles que apresentaram algum sintoma (5,36%) tiveram dor no local da aplicação, fadiga e febre.”

Como de costume, confiram os principais números e acontecimentos que sacudiram o país e o mundo (do redator chefe da Modal):

Aliás, vou aproveitar o momento para tecer alguns comentários quanto a Corretora Modalmais…

Conforme exposto em resultados anteriores, minha insatisfação diante da grande dificuldade de comunicação com a Corretora levou à solicitação da transferência de custódia da Corretora/Banco Modalmais para outro Banco. Confesso que o processo foi mais simples que imaginei. Ainda assim, resolvi dar mais uma chance para a Corretora mantendo uma pequena parcela das operações de trade. Pois é, este foi meu segundo arrependimento.

Recentemente, a Modalmais disponibilizou um serviço chamado “Meu Stop” para gerenciar limites para perdas patrimoniais. Em um primeiro momento, talvez você até entenda que é um recurso interessante para a proteção dos clientes, mas nem tudo é o que parece (principalmente se direcionarmos pequenos volumes financeiros).

O controle “Meu Stop” é feito automaticamente e pode ser ajustado pelos clientes. O problema é que, ao fechar a posição, este serviço tem um custo adicional de R$ 12.00 por contrato (e, segundo a atendente, R$ 25 por ação). Então, ao atingir o gatilho de saída você consolida o prejuízo da operação somado aos custos do serviço e custos operacionais da Bolsa. Neste caso, a propaganda de corretagem zero já não impressiona mais.

Na apuração de IR que faço com o programa IRPFBolsa, conferi um prejuízo bastante significativo onde mais da metade do valor foi referente aos custos operacionais. Acredite, este recurso de zeragem automática não é tão vantajoso para o pequeno investidor, mas será extremamente lucrativo para Corretora. Particularmente, acho até válido oferecer o serviço, desde que forneça ao cliente a possibilidade de aderir ou não. A garantia de segurança para a Corretora poderia ser atingida usando um controle de margem de garantia fixa (em dinheiro). Então, não tem desculpa: EU não acredito que o serviço foi disponibilizado visando o melhorias para os clientes.

“Contactei a Corretora, porém não ofereceram nenhuma alternativa“

Para obter acesso ou acompanhar os balanços, recomendo o seguinte link:

https://financenews.com.br/?s=1t20

https://financenews.com.br/?s=2t20

Quanto aos investimentos…

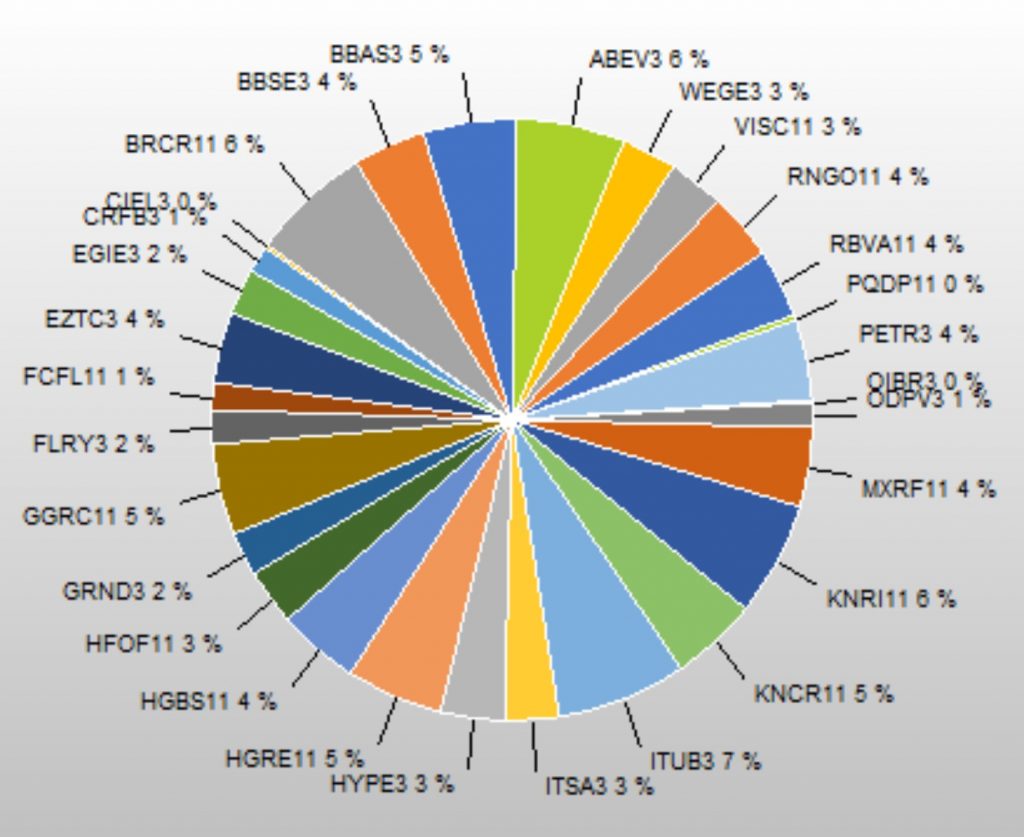

Recebi proventos de BBAS3, ITUB3, CRFB3, BRCR11 (0,51%), FCFL11 (0,50%), PQDP11 (0,0%), KNRI11 (0,40%), RNGO11 (0,58%), RBVA11 (0,73%), GGRC11 (0,47%), MXRF11 (0,66%), KNCR11 (0,30%), HGRE11 (0,44%), VISC11 (0,14%), HFOF11 (0,44%) e HGBS11 (0,12%). Não há muita novidade, porém, conforme exposto inicialmente, o mês apresentou algumas turbulências e a variação do Ibov assustou um pouco – não foi um período muito confortável para muitos investidores. Ainda assim, posso dizer que continuo satisfeito com a performance da carteira que permanece estável e tem apresentado um excelente resultado. O fundo PQDP11, “para variar”, não distribuiu dividendos, mas já provisionou pagamento para o mês de agosto. De maneira geral, o retorno financeiro final continua excelente e contou com um pequeno reforço com o pagamento de dividendos e JCP de BBAS3, ITUB3 e CRFB3 (o rendimento mais expressivo foi de BBSE3 e CRFB3).

Com o rendimento da própria carteira, somado ao capital que me prontifico separar para investir mensalmente, comprei mais ações (ou cotas) de HYPE3 e ITUB3. De maneira geral, a distribuição foi bastante equilibrada. Mais uma vez, minha capacidade de aporte foi reduzida em função dos trades malsucedidos.

Durante o ano realizei algumas “posições especulativas”, algumas de risco controlado (position trade em OIBR3) e outras de extremo risco (day trade com mini contratos).

“Apesar da forte turbulência atual, o resultado da posição em OIBR3 (pequena) continua lucrativo com *ganho atual* equivalente à duas vezes o valor investido. Por entender (opinião pessoal) que a empresa está demonstrando bastante eficiência em seu processo de recuperação e por estar pouco exposto ao ativo, decidi manter a posição aberta – particularmente, no patamar atual de preços, não me sinto a vontade para reforçar a posição.“

Vale ressaltar que o retorno (lucro) atual em OIBR3, apesar de ser o dobro, não cobre os prejuízos das operações de day trade com mini contratos malsucedidas!

Para quem tem interesse na Oi, recomendo o seguinte vídeo:

E, para quem tem interesse em Itaúsa (ou é sócio), recomendo assistir:

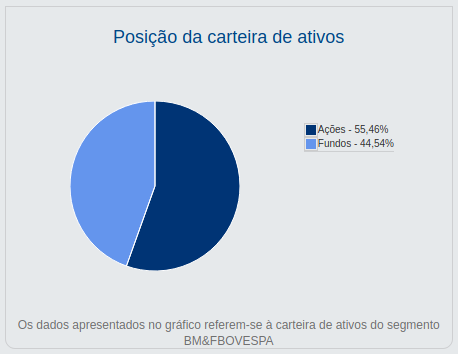

Confiram a distribuição dos ativos, segundo o portal CEI (NÃO inclui o Fundo DI):

A composição atual ficou assim (gráfico do IrpfBolsa):

De maneira geral, apesar do momento amargo para o mercado (não se iluda com algumas semanas de otimismo), continuo bastante satisfeito com o resultado da carteira e o rendimento excelente.

“O objetivo aqui é meramente didático. Algumas estratégias (mais especulativas que comento) envolvem risco elevado, com potencial de ganho expressivo ou, em alguns casos, prejuízos imediatos. Então, estude sempre, consulte diferentes fontes de informação e tire suas próprias conclusões – a única recomendação que faço é: não façam trades na fase inicial (a tolerância aos erros será pequena)!“

Estou apenas demonstrando opções de investimentos e o potencial de crescimento, isto não é recomendação de investimento!